Tín phiếu lợi suất cao đang là trở ngại lớn cho cổ phiếu

Trần Minh Đức

Junior Analyst

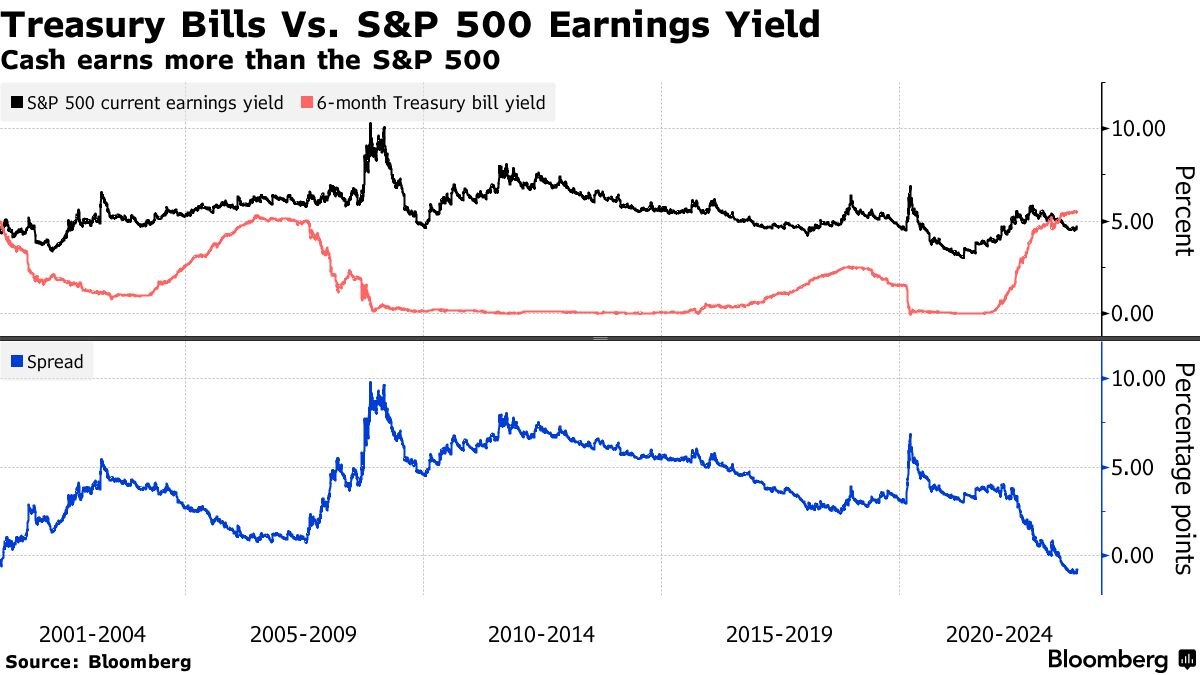

Hiện tại, lợi suất tín phiếu kỳ hạn 6 tháng ở mức 5.5% - cao nhất kể từ năm 2001 - so với lợi suất của chỉ số S&P 500 là khoảng 4.7%. Theo dữ liệu do Bloomberg tổng hợp, đây là mức lợi suất lớn nhất mà tín phiếu có được so với cổ phiếu kể từ năm 2000.

Mặc dù đây không phải là một sự so sánh tương đồng, nhưng nó nêu ra câu hỏi quan trọng cho các nhà quản lý vốn trong năm nay: liệu các nhà đầu tư có nên nhắm mắt và đầu tư vào thị trường cổ phiếu yếu ớt, hay nên nắm giữ tín phiếu và chấp nhận rủi ro bỏ lỡ sự hồi phục của thị trường? Với việc Fed giữ mức lãi suất cao trong thời gian dài ảnh hưởng mạnh tới tâm lý thị trường, các nhà đầu tư ngày càng thiên về phương án thứ hai.

“Nhà đầu tư đang liên tục đầu tư vào tín phiếu kỳ hạn ngắn, hầu như không có rủi ro tín dụng. Tổng số tiền đầu tư vào các quỹ thị trường tiền tệ đạt mức cao nhất mọi thời đại 5.6 nghìn tỷ USD trong tháng này, và khoảng 17 tỷ USD đã đổ vào các quỹ ETF tài sản tương đương tiền trong ba tháng qua khi các nhà đầu tư săn lùng lợi suất cao, theo dữ liệu được tổng hợp bởi Todd Sohn, chuyên gia về quỹ ETF và phân tích kỹ thuật tại Strategas Securities.

Sức hấp dẫn của cổ phiếu giảm được thể hiện vào thứ Ba khi lợi suất trái phiếu tiếp tục tăng sau khi điều chỉnh giảm từ mức đỉnh 10 năm. Lợi suất trái phiếu 10 năm có thời điểm chạm 4.56%, mức cao nhất kể từ năm 2007. Trong khi đó, chỉ số S&P 500 và Nasdaq 100 đều giảm hơn 1%.

Ed Clissold, chiến lược gia trưởng thị trường Mỹ tại Ned Davis Research, cho biết: “Đầu tư cổ phiếu kém hiệu quả hơn trái phiếu. Bạn thực sự phải cố gắng tìm kiếm những công ty phát triển nhanh chóng để biện minh cho việc sở hữu một tài sản rủi ro như cổ phiếu thay vì chỉ đầu tư trái phiếu và thu về 5.5% lợi suất phi rủi ro.”

Mặc dù vẫn đạt mức tăng hơn 10% từ đầu năm đến nay, nhưng tâm lý tiêu cực đã kéo S&P 500 giảm 5% tính đến tháng 9, khiến chỉ số này đang hướng tới tháng tệ nhất trong năm 2023. Sự suy yếu đã gia tăng vào tuần trước, khi Chủ tịch Fed Jerome Powell báo hiệu rằng ngân hàng trung ương sẽ duy trì chính sách thắt chặt trong thời gian tới để đưa lạm phát trở lại mức mục tiêu 2%.

David Spika, chủ tịch kiêm giám đốc đầu tư của GuideStone Capital Management, cho biết trong một cuộc phỏng vấn, “nếu tôi có thể nhận lãi suất 5.5%, phi rủi ro, đặc biệt khi tôi nghĩ thị trường cổ phiếu sẽ biến động mạnh,thì tại sao không? Tin tốt là có nhiều lựa chọn cho các nhà đầu tư - bạn không phải chấp nhận rủi ro trên thị trường cổ phiếu - bạn có thể hưởng lợi suất cao từ trái phiếu.”

Mặc dù lợi suất cao hơn đang thúc đẩy sức hấp dẫn của trái phiếu nhưng nó lại là một trong những mối lo ngại lớn đối với những nhà đầu tư cổ phiếu vào thời điểm hiện tại. Chi phí cấp vốn ngày càng cao khi lợi suất thực dao động gần mức cao nhất trong thập kỷ, đe dọa gây áp lực lên các công ty lớn và nhỏ. Điều đó làm dấy lên mối lo ngại về cổ phiếu công nghệ vì triển vọng lợi nhuận dài hạn của họ bị chiết khấu nhiều hơn.

Trong bối cảnh đó, các quỹ phòng hộ đang tăng cường đánh xuống cổ phiếu, vị thế mua ròng có đòn bẩy xuống mức thấp nhất kể từ sau đại dịch. Trong khi đó, rổ cổ phiếu bị bán khống nhiều nhất của Goldman Sachs đã giảm hơn 11% trong tháng này, mang lại khoản lợi nhuận đáng kể cho phe short.

Với thị trường lao động vẫn mạnh mẽ và lạm phát cao hơn mức mục tiêu, các nhà hoạch định chính sách dự báo sẽ có ít đợt cắt giảm lãi suất hơn so với trước đó tại cuộc họp FOMC tuần trước. Winnie Cisar, người đứng đầu bộ phận chiến lược tín dụng toàn cầu tại CreditSights Inc, cho biết điều đó sẽ khiến trái phiếutrở nên hấp dẫn hơn trong tương lai gần.

“Chừng nào Fed còn duy trì lãi suất cao thì đầu tư vào thị trường tiền tệ vẫn là phương án tốt nhất. Nếu bạn hoàn toàn tin tưởng những gì Fed tuyên bố, thì trái phiếu sẽ là tài sản thắng đậm.”

Bloomberg