Tín dụng tư nhân sẽ không phải nguyên nhân gây ra khủng hoảng tài chính

Nguyễn Phương Anh

Junior Analyst

Mảng tín dụng tư nhân luôn là điểm nóng của nền kinh tế. Nó có thể khiến một số nhà đầu tư trắng tay, nhưng không nhất thiết khiến nền kinh tế hiện nay lao đao.

Tình trạng các quỹ sử dụng đòn bẩy để thực hiện các giao dịch mua sát nhập hoặc mua vào các công ty chìm trong nợ nần đang gia tăng nhanh chóng và là một trong những chủ đề “hot" trong giới tài chính. Mảng tín dụng tư nhân đã tạo ra những tỷ phú mới, nhưng theo Chủ tịch UBS Group AG Colm Kelleher, đây được coi là một dạng “bong bóng" tài chính, và ông cũng cảnh báo về những nguy hiểm tiềm ẩn từ hoạt động này.

Các nhà đầu tư cần cẩn trọng về cách các nhà quản lý tín dụng tư nhân đang làm với tài sản của họ. Suy cho cùng, đây chỉ là những khoản nợ có lãi suất cao và rủi ro cao. Sự cạnh tranh hỗn độn trong hoạt động cho vay có thể dẫn tới nhiều quyết định thiếu sáng suốt, như rất nhiều sai lầm đã xảy ra trong lịch sử ngân hàng. Tuy nhiên, những lo ngại về việc tin sudngj tư nhân có thể đe doạ hệ thống tài chính cần được đánh giá một cách lý trí hơn. Cấu trúc của hầu hết các quỹ tín dụng tư nhân hiện nay có thể giải đáp các thắc mắc phổ biến về sự hoảng loạn và tháo chạy do cuộc khủng hoảng tài chính năm 2008, bởi các quỹ thường tài trợ các khoản vay bằng cách hạn chế việc các khoản vay dài hạn có thể được rút ra dễ dàng.

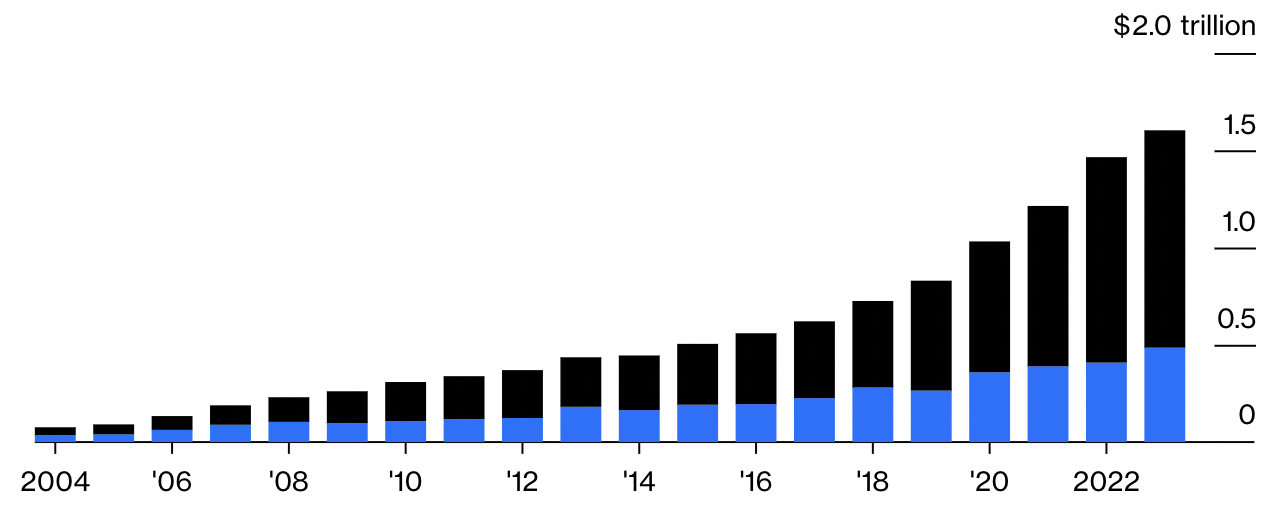

Sự quan tâm dành cho các nhà quản lý tín dụng tư nhân đã gia tăng lên khi dòng tiền đổ xô vào các quỹ này, trong khi đó, phương thức cho vay của họ có nhiều lợi thế so với nguồn quỹ mua lại truyền thống, đặc biệt trong năm nay. Theo Preqin Pro, nhà cung cấp dữ liệu, tổng tài sản được quản lý trong lĩnh vực tín dụng tư nhân đã tăng gần gấp đôi kể từ năm 2019 lên hơn 1.6 nghìn tỷ USD. Sự phát triển trong quy mô dẫn đến các khoản vay cá nhân ngày càng lớn, chẳng hạn như kỷ lục 4.9 tỷ USD trong tháng 12/2023 của công ty rao vặt trực tuyến Adevinta ASA.

Dòng tiền tìm đến các quỹ tín dụng tư nhân

Tổng tài sản quản lý được chia thành khoản cam kết chưa sử dụng (màu xanh) và số tiền cho vay (màu đen)

Nguồn: Preqin Pro. Lưu ý: Số liệu cập nhật tới tháng 3/2023

Trong năm nay, các công ty môi giới đầu tư lĩnh vực tư nhân đã phải chật vật để kêu gọi thêm vốn thông qua các khoản vay từ ngân hàng hoặc phát hành trái phiếu cấp thấp, mở ra nhiều cơ hội cho các nhà quản lý quỹ tín dụng tư nhân. Các nhà đầu tư trái phiếu không còn hứng thú với các khoản nợ lãi suất cao, trong khi các ngân hàng lớn yêu cầu sự linh hoạt hơn về giá khi bảo lãnh các khoản vay mua lại để phòng ngừa rủi ro về các khoản nợ không thể bán, như khoản nợ trị giá 13 tỷ USD đã tài trợ cho việc mua lại Twitter của Elon Musk, hiện là X, vào năm ngoái.

Ngược lại, các nhà quản lý tín dụng tư nhân có thể mang lại cảm giác chắc chắn cho các công ty đầu tư tư nhân đang cố gắng sử dụng đòn bẩy để thâu tóm, bởi các nhà quản lý đang tự định giá và cố gắng giữ các khoản vay, thay vì cố gắng bán chúng sau này.

Các quỹ có thể có tầm nhìn rộng mở hơn qua cách họ huy động vốn. Phần lớn tín dụng tư nhân được hỗ trợ bởi các nhà đầu tư đến từ các tổ chức lớn, ví dụ như các công ty bảo hiểm hoặc bên cung cấp lương hưu, những bên có thể chấp thuận giữ các khoản vốn đầu tư trong dài hạn. Nếu có khủng hoảng diễn ra, họ sẽ không thể yêu cầu hoàn tiền ngay lập tức như các khoản tiền gửi trong ngân hàng. Điều đó có nghĩa rằng các quỹ sẽ không cần cố để thu hồi vốn bằng được từ những người đi vay, hoặc bán tống bán tháo các khoản vay của họ, và họ sẽ không sụp đổ chỉ vì họ đột nhiên không thể hoàn vốn cho các nhà đầu tư.

Nhìn chung, tín dụng tư nhân không còn tạo ra rủi ro mang tính hệ thống như năm 2008 - các quỹ không nên bị rút vốn hoặc rơi vào vòng xoáy bán và thua lỗ, chẳng hạn như các đợt đáo hạn các ngân hàng định kỳ.

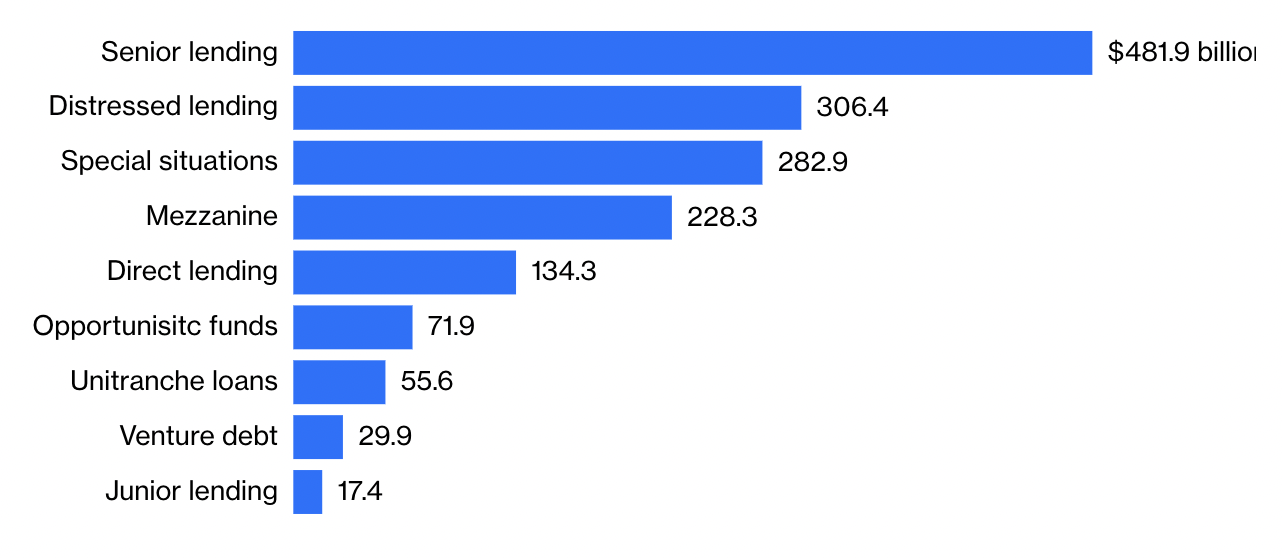

Các hình thức tín dụng khác nhau

Tài sản được quản lý theo chiến lược tín dụng tư nhân

Nguồn: Preqin Pro

Hơn bao giờ hết, trong giới tài chính, một số người đang tận dụng những đổi mới có thể tác động xấu tới các lợi thế từ tín dụng tư nhân. Một xu hướng đáng lo ngại là nỗ lực bán các quỹ cho các nhà đầu tư thông thường, những người thường yêu cầu khả năng rút tiền sớm. Quả là một ý tưởng tồi. Cuối năm 2022, quỹ tín dụng tư nhân Blackstone đặt ra quy định dành cho những cá nhân khá giả đã đạt được giới hạn rút tiền hàng quý khi các nhà đầu tư tìm cách giảm thiểu rủi ro và chốt lãi sớm. Quỹ hạn chế việc rút lại tối đa 5% tài sản mỗi quý, do đó, quỹ vẫn duy trì sự ổn định tốt hơn rất nhiều so với các ngân hàng được cấp vốn bằng tiền gửi. Tuy nhiên, sự gia tăng trong cạnh tranh về nguồn vốn tư nhân có thể dẫn tới khả năng có các điều khoản mềm mỏng hơn trong tương lai.

Một số quỹ cho vay tiền để tăng khả năng cho vay và sinh lời, điều này có thể gây ra sự tàn phá nếu các ngân hàng rơi vào tình trạng hoảng loạn và yêu cầu trả nợ gấp.

Mối mối nguy lớn hơn có thể đến từ một trong những nhà đầu tư lớn nhất trong các quỹ như trên: Các công ty bảo hiểm bán các sản phẩm tiết kiệm dài hạn để tạo sức hút dòng tiền đều đặn. Nhưng mọi người có thể rút tiền về sớm hơn trong một số trường hợp khi mà các nhà đầu tư nhận thấy khoản chi phí rút trước hạn không đáng kể nếu so với rủi ro khoản tiền tiết kiệm của mình bị ảnh hưởng bởi các khoản vay tư nhân hoặc các tài sản rủi ro, kém thanh khoản khác.

Rủi ro về hoạt động kinh doanh dòng tiền trên quy mô lớn có xác suất rất nhỏ nhưng vẫn có thể gây tổn hại lớn đến hệ thống tài chính. Một bài xã luận gần đây của Bloomberg đã đưa ra cảnh báo về phong cách đầu tư tích cực hơn của một số công ty bảo hiểm và mối quan hệ chặt chẽ hơn với các nhà quản lý tài sản thay thế lớn.

Các cơ quan quản lý ở Mỹ và các nơi khác cần theo dõi chặt chẽ những xu hướng này. Một cách chính đáng, họ đang đòi hỏi sự minh bạch hơn trong giới tài chính. Nhưng điều đó không làm mất đi sự ổn định cơ bản của việc các nhà đầu tư bị mắc kẹt lâu dài trong các quỹ tín dụng tư nhân. Ngay cả với làn sóng phá sản hoặc vỡ nợ lớn, đặc điểm này sẽ giúp họ hạn chế tổn thất.

Bloomberg