Tiền đề của cuộc khủng hoảng nợ tiếp theo

Tùng Nguyễn, CFA, CMT

Economist

Cao hơn lâu hơn nguy hiểm như thế nào?

Trái phiếu đang lưỡng lự. Chỉ trong vài tuần qua, lợi suất trái phiếu 10 năm đã tăng 5%, sau đó giảm gần 50 điểm cơ bản. Ở Phố Wall, việc bán khống trái phiếu Kho bạc, giao dịch kiếm lời tốt trong thời gian vừa qua, đã đi quá xa và tuần trước là sóng điều chỉnh. Tuy nhiên, thật khó hiểu, lợi suất trái phiếu 10 năm đã tăng 10 điểm cơ bản vào hôm qua mà không có tin tức gì rõ ràng.

Bao nhiêu lo lắng cho thừa, bao nhiêu vỡ nợ thì vừa sức đây?

Sớm hay muộn, tất cả chúng ta đều chắc chắn sẽ gặp rắc rối trên thị trường nợ, vì lý do đơn giản là lãi suất đã tăng gần 5 điểm phần trăm chỉ trong vài năm. Gia tăng khó khăn của một vài doanh nghiệp đã được nhìn thấy trước, thậm chí nó có thể được coi là bình thường. Nhưng liệu nó có dừng lại ở “một vài doanh nghiệp”? Đây có phải là vấn đề chu kỳ tín dụng bình thường quay trở lại và các công ty có nguồn tài chính yếu kém sắp phá sản hoặc tái cơ cấu? Hay chúng ta có thể sẽ hướng tới một cuộc khủng hoảng tín dụng đủ lớn để gây ra vấn đề tại các tổ chức tài chính, lây lan ra thị trường và nền kinh tế?

Hãy bắt đầu bằng việc phủ nhận rằng mọi thứ hiện giờ vẫn ổn - rằng nó ổn vì hầu hết các vụ vỡ nợ hiện tại là do các vấn đề cụ thể của ngành hoặc công ty gây ra. Tuy nhiên, vẫn có những lo lắng về tương lai khi chính sách tiền tệ tiếp tục gây áp lực lên các công ty và nền kinh tế đang chậm lại. Chúng tôi lưu ý bốn điểm chính: các công ty nhỏ, các khoản vay có đòn bẩy, chiến thuật mở rộng-và-giả vờ và thị trường tư nhân. Theo thứ tự đó:

[Về các công ty nhỏ hơn] Một cuộc khảo sát gần đây của Liên đoàn Doanh nghiệp Độc lập Quốc gia cho thấy các công ty vốn hóa nhỏ của Hoa Kỳ đang trả lãi gần 10% cho các khoản vay ngắn hạn trong tháng 9, tăng từ mức thấp 4.1% vào giữa năm 2020

[Đối với các khoản vay] Tỷ lệ tiền mặt trên lãi phải trả đối với các khoản vay mới phát hành đã giảm xuống 3.16 lần vào cuối quý 3, mức thấp nhất kể từ năm 2007 nếu so với các năm trước đó. Dữ liệu từ PitchBook LCD cho thấy khả năng trả lãi cũng đã giảm đối với các khoản vay hiện tại, báo hiệu rằng thu nhập không tăng đủ nhanh để theo kịp với chi phí đi vay ngày càng tăng.

[Về thị trường tư nhân và chiến lược mở rộng] “Nếu chúng ta nhìn vào ba quý đầu năm nay, tái cấu trúc [một loạt các biện pháp dành cho một công ty đang yếu kém] chiếm khoảng 2/3 tổng số vụ vỡ nợ của các công ty gia đình ở Hoa Kỳ. ,” Julia Chursin, nhà phân tích cấp cao tại Moody's, cho biết. Cô ấy nói thêm rằng “phần lớn trong số đó - 78% - thực hiện bởi công ty cổ phần tư nhân”

Hiện tại, tương đối ít công ty gặp rắc rối, nhưng xu hướng thì khá xấu. Moody's giữ một danh sách các công ty được xếp hạng 3B trừ hoặc thấp hơn, tức là các công ty được xếp hạng C ("có vị thế kém và có rủi ro tín dụng rất cao") hoặc sắp xếp hạng C. Biểu đồ của Moody's dưới đây cho thấy quy mô của danh sách đó, cả về số lượng tuyệt đối lẫn tỷ lệ phần trăm của toàn bộ nhóm lợi suất cao (“cấp độ đầu cơ”), chỉ cao hơn một chút so với mức trung bình dài hạn, trong khi tỷ lệ vỡ nợ vẫn ở mức cao. dưới mức của năm 2015-16, khi giá dầu thấp gây ra một loạt vụ vỡ nợ trong lĩnh vực năng lượng:

Những gì biểu đồ thể hiện trong tương lai sẽ được xác định bởi cách hai vectơ – đường đi của lãi suất và xác suất suy thoái – tương tác với nhau. Khi khoản nợ cần được đảo, chi phí của khoản nợ mới và dòng tiền của công ty phải hợp tác để tránh các vấn đề.

Để bắt đầu với vectơ đầu tiên, lãi suất, câu hỏi đặt ra là các công ty có thể đợi bao lâu, hy vọng lạm phát giảm và lãi suất giảm. Phần lớn, có lẽ là quá nhiều, được tạo nên từ “bức tường đáo hạn”, thời điểm trong tương lai khi một khoản nợ lớn sẽ phải được tái cấp vốn. Việc dồn tất cả các khoản nợ có lãi suất cao vào một khoản duy nhất mà không thêm thước đo về khả năng thanh toán của công ty sẽ không cho bạn biết nhiều điều. Mặc dù vậy, các kỳ hạn tổng hợp mang lại cảm giác nào đó về mức độ tồi tệ và thời điểm có thể xảy ra điều tồi tệ nhất. Và hiện tại, bức tranh ở Mỹ không quá tệ, ít nhất là trong hai năm tới. Thị trường trái phiếu rác và thị trường cho vay có đòn bẩy có tổng số nợ tồn đọng là 3 nghìn tỷ USD. Đối với khoản tái cấp vốn dưới 150 tỷ USD để gây ra sự lây lan trên thị trường tín dụng, điều kiện kinh tế sẽ phải khá tồi tệ.

Biểu đồ cột về nợ trái phiếu và ngân hàng của các công ty cấp độ đầu cơ, đơn vị tỷ đô la, cho thấy mọi thứ đã bắt đầu

Một thế giới suy thoái với lãi suất cao có thể là thảm họa đối với những người đi vay, những người sẽ bị chèn ép bởi cả chi phí lãi vay tăng và doanh thu giảm. Nhưng kết quả đình lạm như vậy có vẻ xa vời. Nhiều khả năng là một cuộc suy thoái lãi suất thấp, do Cục Dự trữ Liên bang cắt giảm lãi suất để thúc đẩy hoạt động, hoặc một cuộc hạ cánh nhẹ nhàng khi Fed chỉ hạ lãi suất một chút.

Việc hạ cánh mềm với lãi suất cao không phải là chuyện thường xảy ra trong lịch sử, nhưng không phải là không có khả năng. Tăng trưởng kinh tế mang lại cho các công ty những lựa chọn để ngăn chặn tình trạng vỡ nợ. Capex, một khoản chi phí đáng kể có phần tùy chọn, có thể được cắt giảm; mức độ việc làm cũng vậy. Trong trường hợp khó khăn, các công ty cũng có thể giảm nợ bằng cách tăng vốn sở hữu, miễn là điều kiện kinh tế ổn. Lãi suất rất quan trọng, nhưng đối với các công ty có mô hình kinh doanh chức năng trong nền kinh tế đang phát triển, lãi suất chỉ là một trong nhiều dòng chi phí.

Mặt khác, một cuộc suy thoái với lãi suất thấp đã từng xảy ra nhiều lần trước đây và rõ ràng là điều tồi tệ đối với các chủ nợ và lần này có thể còn tồi tệ hơn. Ngay cả trong thời kỳ suy thoái, lãi suất có thể không thấp như giai đoạn trước và đầu đại dịch, thời kỳ mà bảng cân đối kế toán của các công ty ngày nay được lập. (Hầu như mọi giai đoạn tỷ lệ vỡ nợ gia tăng trên thị trường trái phiếu lãi suất cao đều được giải thích bằng suy thoái kinh tế hoặc giá dầu lao dốc, Marty Fridson của Lehmann Livian Fridson Advisors chỉ ra.)

Vì vậy, xác suất chúng ta gặp phải một cuộc suy thoái kết hợp với lãi suất chỉ thấp hơn vừa phải, bắt đầu đủ muộn hoặc kéo dài đủ lâu để trùng khớp với lượng nhu cầu tái cấp vốn cao là bao nhiêu?

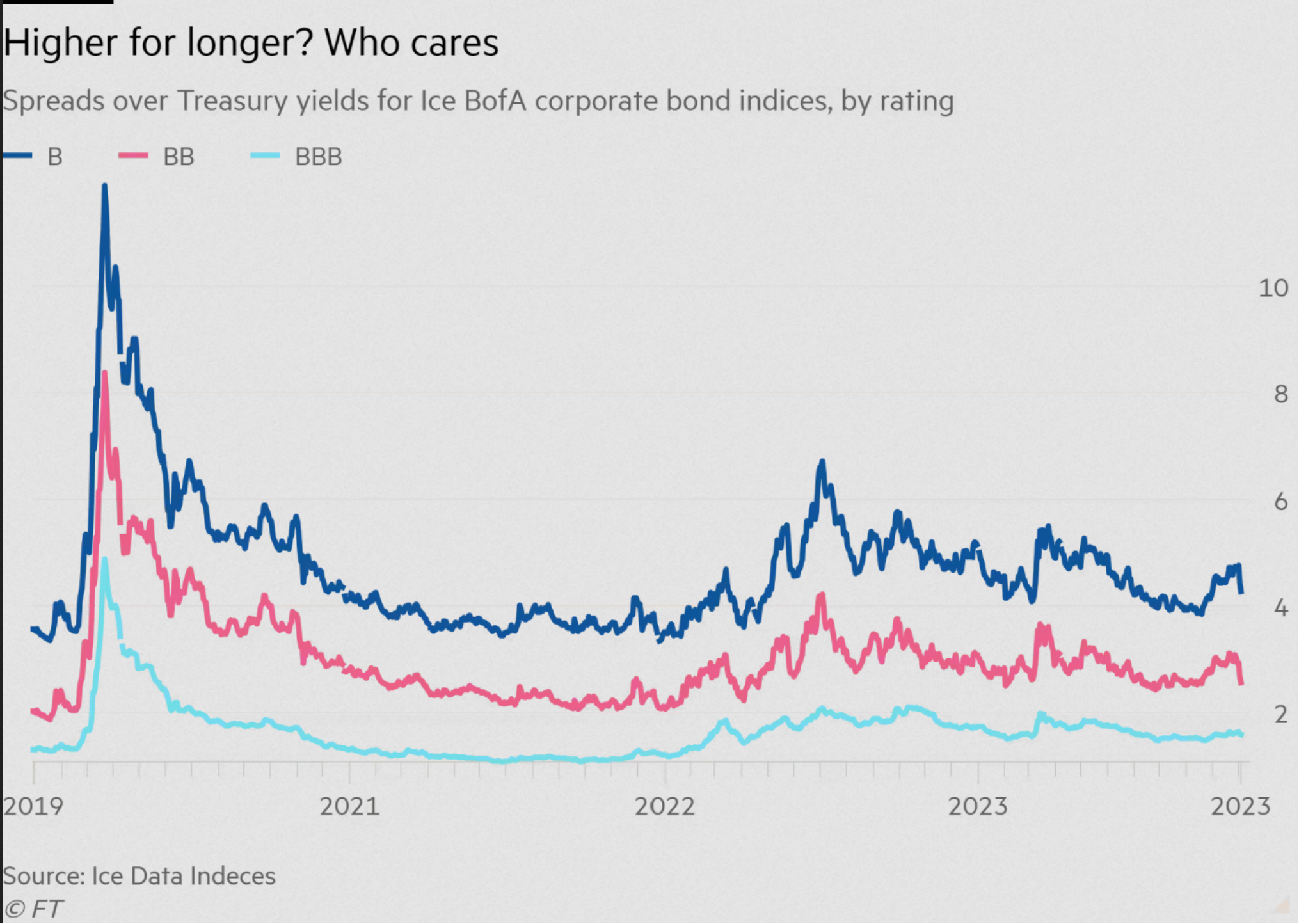

Điều quan trọng cần lưu ý là thị trường trái phiếu rõ ràng không báo hiệu những rắc rối phía trước. Chênh lệch lãi suất Kho bạc của trái phiếu 3B (thấp nhất trong cấp độ đầu tư) và 2B và B (cấp độ trên của lợi suất cao) đã cao hơn vào đầu năm nay, trước khi lãi suất dài hạn tăng vọt và không xa thời điểm trước đại dịch.

Biểu đồ đường về Chênh lệch lãi suất trái phiếu kho bạc đối với các chỉ số trái phiếu doanh nghiệp Ice BofA, theo xếp hạng hiển thị Cao hơn trong thời gian dài hơn? Ai quan tâm

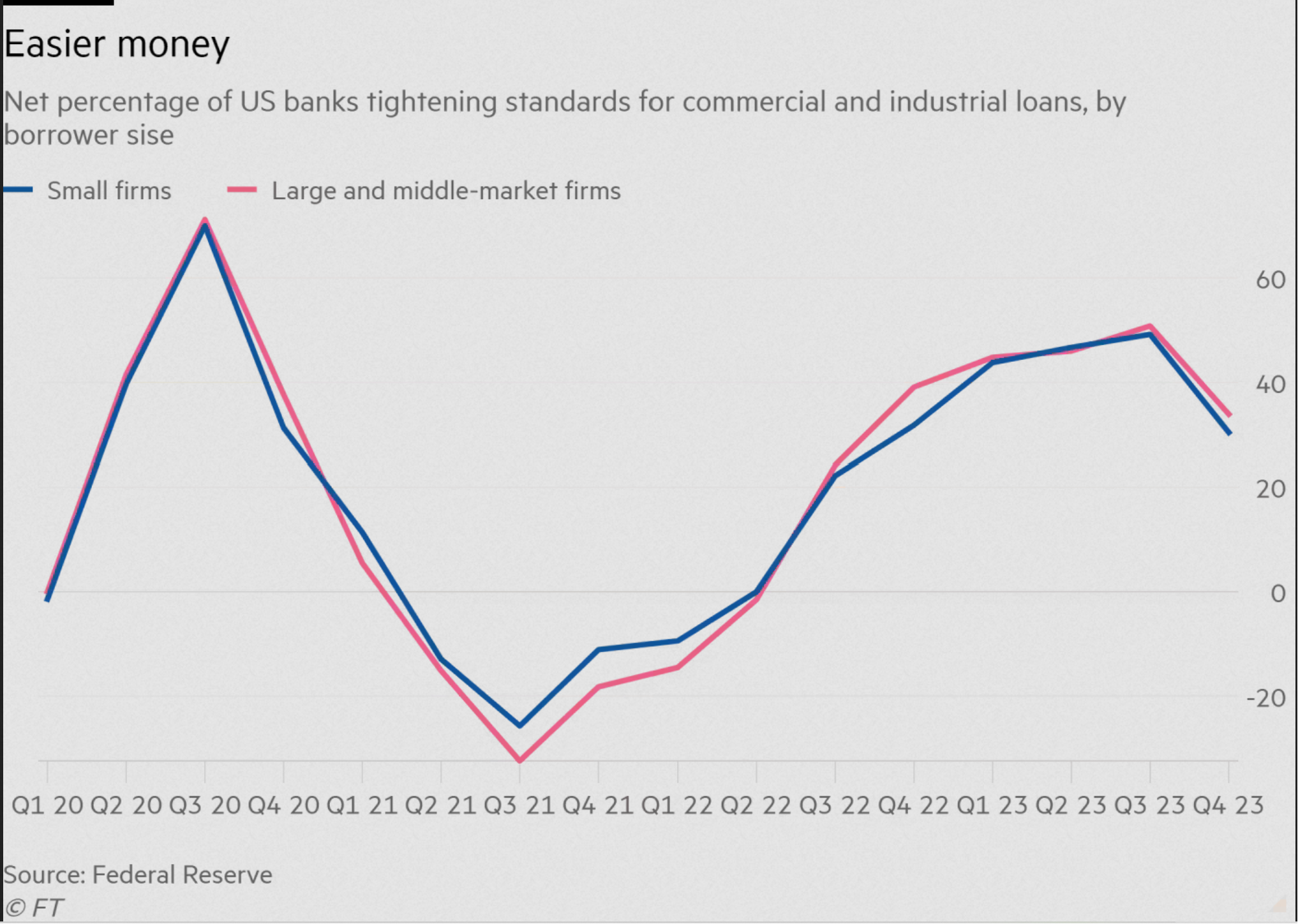

Các ngân hàng, vốn dĩ đặc biệt thận trọng trong thời gian gần đây, dường như cũng đang thư giãn đôi chút. Cuộc khảo sát nhân viên cho vay mới nhất của Fed gần đây đã được đưa ra và cho thấy rằng có ít ngân hàng đang thắt chặt các tiêu chuẩn cho vay đối với các khoản vay kinh doanh:

Biểu đồ tỷ lệ phần trăm ròng của các ngân hàng Hoa Kỳ thắt chặt tiêu chuẩn đối với các khoản vay thương mại và công nghiệp, theo quy mô người vay cho thấy điều kiện vay dễ dàng hơn

Vì vậy (phù hợp với đánh giá của chúng tôi về sự lạc quan kinh tế ngày hôm qua) mặc dù không còn nghi ngờ gì nữa rằng nhiều doanh nghiệp tư nhân sẽ buộc phải tái cơ cấu với lãi suất cao, nhưng khả năng xảy ra khủng hoảng nợ doanh nghiệp có vẻ thấp vào thời điểm hiện tại.

Nhưng có một biến số quan trọng. Một điều phức tạp trong việc đánh giá rủi ro tín dụng là một số khoản nợ rủi ro cao nhất đã chuyển sang thị trường tư nhân. Đó là yếu tố khiến thị trường nợ công, đặc biệt là trái phiếu lãi suất cao, ít rủi ro hơn. Fridson ước tính rằng nếu các mô hình vỡ nợ tương tự như cuộc suy thoái nhẹ năm 2001 lặp lại vào năm 2023, tỷ lệ vỡ nợ trái phiếu lợi suất cao sẽ đạt đỉnh 8.5%, so với 11.3% trong vụ phá sản dotcom, do chất lượng công ty tốt hơn trên thị trường đại chúng. Moody's dự báo rằng trong kịch bản không suy thoái, tỷ lệ vỡ nợ sẽ ở mức dưới 5% đối với các khoản nợ cấp đầu cơ.

Nhưng ngay cả khi không có suy thoái kinh tế, tình trạng vỡ nợ gia tăng có thể là vấn đề quan trọng nhất ở các thị trường tư nhân, nơi chủ yếu sử dụng nợ lãi suất thả nổi. Những dấu hiệu ban đầu thật đáng lo ngại. Các vụ tái cấu trúc được quỹ Private equity (PE) hậu thuẫn chiếm phần lớn trong các vụ vỡ nợ trong năm nay.

Vấn đề đối với PE là việc chuyển các lỗ sang các chủ nợ ngày càng khó khăn hơn. Các nhà nghiên cứu đã phát hiện ra rằng những người nắm giữ trái phiếu lãi suất cao trong các vụ mua lại có sử dụng đòn bẩy có lợi nhuận kém hơn so với các chỉ số trái phiếu tham chiếu và tình trạng kém hiệu quả càng trở nên tồi tệ hơn khi PE có nhiều kinh nghiệm hơn. Đối với tín dụng tư nhân (Private credit), vốn dĩ thu hồi nợ LBO bằng cách cung cấp việc thực hiện khoản vay nhanh hơn, nhiều hơn so với thị trường đại chúng để đổi lấy mức chênh lệch cao hơn và hợp đồng chặt hơn. Nếu một công ty vỡ nợ hoặc cần tái cấu trúc, ai đó ở một nơi nào đó phải cắt máu. Đó là công thức cho một cuộc đấu hợp pháp giữa các bên cho vay tư nhân và các nhà đầu tư cổ phần tư nhân, một cuộc chiến mà có thể cả hai bên đều thua.

FT.