Thị trường đang được định giá bởi những câu chuyện gì?

Lê Hải Linh

Junior Analyst

Năm nay đã có một khởi đầu thuận lợi, nhưng vẫn còn nhiều thách thức—từ việc lạm phát đến dư chấn căng thẳng ngân hàng, đến trần nợ. Có phải thị trường không biết đến những rủi ro, hoặc nhận thức sâu sắc về chúng?

Trong cái rủi có cái may. Một mặt, tuần này cho thấy một sự tăng trưởng chậm sau dư chấn từ cuộc khủng hoảng ngân hàng và trần nợ của Mỹ. Mặt khác, mùa báo cáo thu nhập quý 1 đang gửi một tín hiệu mạnh mẽ rằng doanh nghiệp Mỹ đang gặp khó khăn.

Chính cái thứ hai đã khiến thị trường tăng cao hơn trong tuần này. Danh mục đầu tư toàn cầu gồm cổ phiếu và trái phiếu hiện có giá trị ~6% cho đến nay trong năm nay.

Thị trường là những cỗ máy dự đoán - hầu như tất cả các hành động giá có thể được giải thích bằng những gì các nhà đầu tư mong đợi sẽ xảy ra trong tương lai. Vì vậy, điều đó có nghĩa là thị trường không biết gì về rủi ro, hoặc nhận thức sâu sắc về chúng?

Đối với bài báo ngày hôm nay, chúng tôi đưa ra ý kiến của chúng tôi về những gì đang định giá thị trường:

1. Suy thoái…không suy thoái

Nền kinh tế Hoa Kỳ tăng trưởng 1.1% trong quý đầu tiên của năm nay, chậm lại so với tốc độ 2.6% của quý 4 và không đạt kỳ vọng. Tiêu thụ vẫn mạnh, nhưng các công ty đã thực hiện cắt giảm đầu tư và giảm hàng tồn kho. Mặc dù đó không phải là tin tốt nhưng các nhà đầu tư đã có một thời gian dài để chuẩn bị. Nhiều cuộc thanh lọc danh mục đầu tư đã xảy ra vào năm ngoái—hãy nhớ rằng năm 2022 đánh dấu năm tồi tệ nhất của S&P 500 kể từ cuộc khủng hoảng tài chính toàn cầu và trái phiếu lõi của Hoa Kỳ tồi tệ nhất được ghi nhận.

Thị trường dường như cũng đang làm khá tốt việc phát hiện ra các khu vực có vấn đề. Bước sang thứ Sáu, First Republic đã mất -57% đáng kinh ngạc trong tuần này khi các câu hỏi xung quanh tương lai của nó được đặt ra, trong khi các ngân hàng khu vực rộng lớn hơn chỉ giảm -1.2%. Điều tương tự cũng có thể xảy ra đối với những lo lắng đang diễn ra xung quanh bất động sản thương mại. REITs trong lĩnh vực văn phòng gặp khó khăn đã giảm -18% trong năm nay, trong khi toàn cầu tại tăng hơn +0,7%.

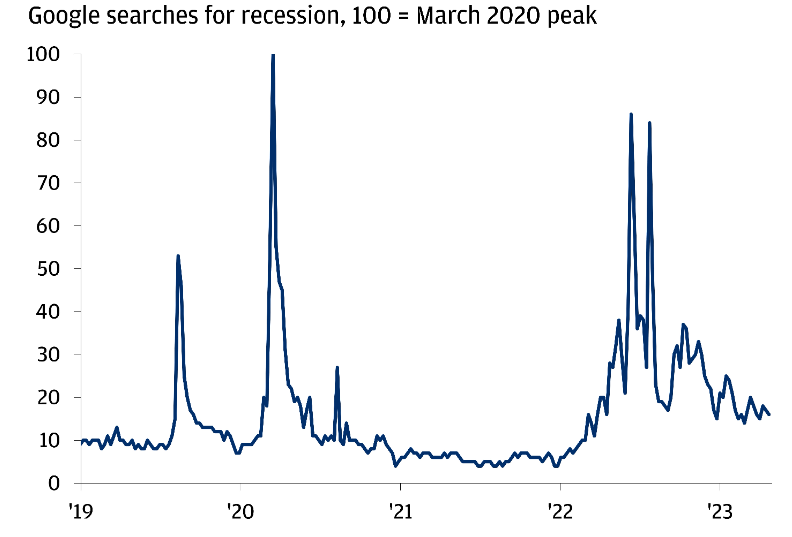

Nhưng trong khi các nhà đầu tư dường như đã chuẩn bị cho tình huống suy thoái sắp tới, thì những mức tăng mạnh mẽ mà chúng ta đã thấy từ đầu năm đến nay cho thấy khả năng xảy ra suy thoái cơ bản cũng không được đánh giá đúng mức. Chỉ là một phong vũ biểu thô, các tìm kiếm trên Google về “suy thoái” đã giảm đi đáng kể.

Các nhà đầu tư dường như ít quan tâm đến suy thoái kinh tế:

Biểu đồ mô tả các tìm kiếm của Google về mục suy thoái ở mức 100 cho mức cao nhất vào tháng 3 năm 2020.

Nguồn: Google. Dữ liệu tính đến ngày 28 tháng 4 năm 2023.

2. Cục Dự trữ Liên bang hoàn thành công việc của mình trong việc tránh giá cả cứng

Lạm phát đã chậm lại, nhưng vẫn còn nóng và cao hơn nhiều so với mục tiêu 2% của Fed—phần lớn là do thị trường lao động vẫn còn khả năng phục hồi. Ngày hôm qua, có thông tin cho biết tuần trước có ít hơn 16,000 người nộp đơn xin bảo hiểm thất nghiệp so với tuần trước, ngay cả khi các công ty đã thông báo cắt giảm nhiều việc làm hơn (như McDonald's, Lyft, Walmart, Whole Foods và Deloitte đều tham gia vào tháng này).

Tuy nhiên, các thị trường vẫn đang đặt cược vào việc Fed sẽ cân bằng lại mọi thứ, với kỳ vọng về lạm phát trong tương lai (ví dụ: tỷ lệ hòa vốn 5 năm) được neo chặt xung quanh nhiệm vụ của Fed. Người tiêu dùng cũng có xu hướng đồng ý. Cuộc khảo sát mới nhất của Đại học Michigan cho thấy mặc dù người tiêu dùng nghĩ rằng giá cả sẽ tăng 4.6% trong năm tới (tăng từ 3.6% trong tháng 3), nhưng họ dự đoán chi phí sẽ tăng với tốc độ thấp hơn 2.9% trong 5 năm tới (giữ ổn định so với tháng trước).

Các biện pháp dựa trên thị trường kỳ vọng lạm phát vẫn được neo:

Biểu đồ mô tả mức hòa vốn lạm phát 5 năm theo tỷ lệ phần trăm.

Nguồn: Bloomberg Finance L.P. Dữ liệu tính đến ngày 28 tháng 4 năm 2023.

Chúng ta có xu hướng đồng ý rằng Fed sẽ hoàn thành công việc của mình (với một lần tăng nữa vào cuộc họp vào tuần tới và cắt giảm trong những tháng cuối năm), nhưng việc kiểm soát lạm phát có thể sẽ dẫn đến chi phí kinh tế lớn hơn so với thị trường mong đợi. Nhà kinh tế trung bình trên Phố dự đoán tỷ lệ thất nghiệp sẽ tăng lên 4,7% từ mức 3,5% hiện nay. Nhưng khi tác động của việc tăng lãi suất đã thấy tiếp tục gia tăng và dòng tín dụng bị cản trở khi các ngân hàng cắt giảm cho vay, chúng tôi nghĩ rằng có thể xảy ra tình trạng sa thải nhân công rõ rệt hơn.

3. Lợi nhuận doanh nghiệp sụt giảm trong thời gian ngắn…

Mặc dù vẫn còn sớm, nhưng thu nhập cho Q1 cho đến nay vẫn rất tốt. Các ngân hàng đã hoạt động tốt hơn nhiều so với dự kiến, công nghệ vốn hóa lớn đã thổi bay nó và những cái tên có liên quan đến người tiêu dùng đang cho thấy họ vẫn có quyền định giá.

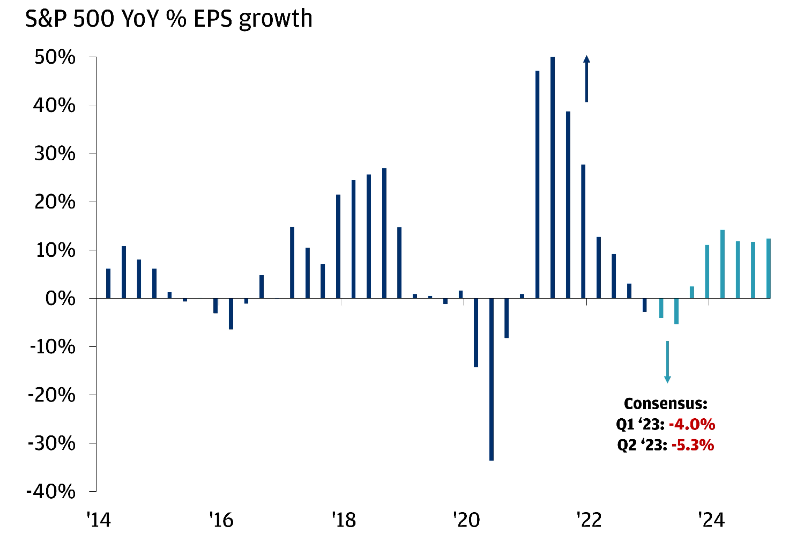

Công bằng mà nói, mọi thứ chắc chắn đang chậm lại—ngay bây giờ, sự đồng thuận cho rằng thu nhập trên mỗi cổ phiếu của S&P 500 sẽ giảm -4% trong Q1 so với năm trước. Nhưng điều đó đã được cải thiện so với kỳ vọng hơn -7% vào đầu quý. Và như chỉ hơn một nửa chỉ số đã báo cáo, khoảng 80% công ty đã đạt được kỳ vọng tốt nhất, trên mức trung bình 5 năm là 77%.

Hơn nữa, các thị trường đang kỳ vọng đây gần như là điều tồi tệ nhất, với quý này hoặc quý tới đánh dấu mức lợi nhuận thấp nhất và sự phục hồi nhanh chóng sau đó.

Thu nhập của S&P 500 đang trong quá trình vượt đáy:

Biểu đồ mô tả mức tăng trưởng S&P 500 YoY% EPS (dữ liệu hàng quý) ở định dạng biểu đồ cột. Nó cũng viết ra các ước tính đồng thuận cho Q1 năm 2023 ở mức -4.0% và quý 2 năm 2023 ở mức -5.3%.

Nguồn: Morgan Stanley, FactSet. Dữ liệu tính đến ngày 28 tháng 4 năm 2023.

Chúng tôi nghĩ rằng có lẽ đó chỉ là một chút quá lạc quan. Những yếu tố thuận lợi như nỗ lực cắt giảm chi phí ngày càng tăng, chuỗi cung ứng mạnh hơn và đồng đô la Mỹ yếu hơn vẫn cần được cân nhắc trong bối cảnh tăng trưởng chậm hơn, giá cả cao hơn và tình trạng kinh doanh không chắc chắn nói chung. Đối với chúng tôi, điều đó có nghĩa là thu nhập có thể vẫn sẽ giảm khoảng -4% cho số dư năm 2023 so với kỳ vọng của thị trường là đạt mức tăng trưởng +1%.

4. Tăng trưởng vượt trên giá trị, và quốc tế vượt lên Hoa Kỳ… nhưng có lẽ vẫn còn một số chỗ để phát triển

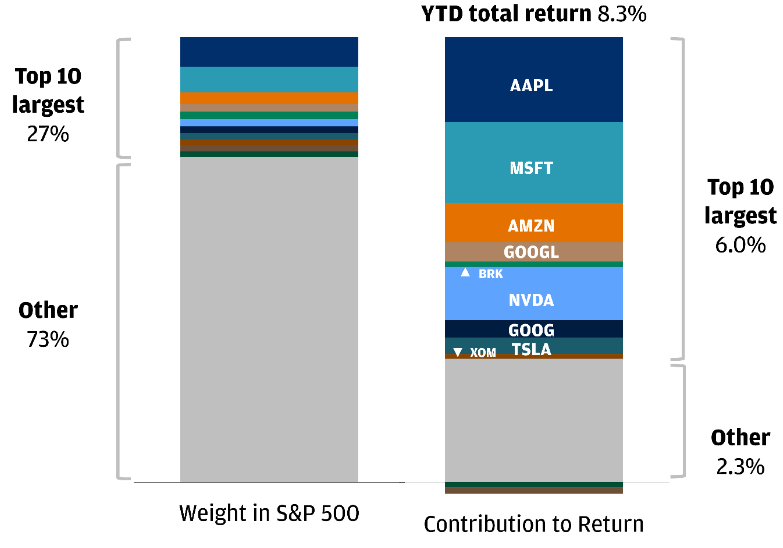

Phần lớn sự phục hồi của S&P 500 trong năm nay là nhờ công nghệ vốn hóa lớn. Chẳng hạn, 10 cổ phiếu lớn nhất trong S&P 500 (bảy trong số đó là công ty công nghệ hoặc hỗ trợ công nghệ) chỉ chiếm hơn 25% chỉ số, nhưng chiếm 6.0% trong tổng số 8.3% từ đầu năm đến nay của chỉ số trở lại. 490 cổ phiếu còn lại chỉ đóng góp ~2.3%. Công nghệ có thể tiếp tục thống trị khi tăng trưởng trở nên khan hiếm hơn và các nhà đầu tư coi những cái tên chất lượng cao nhất là nơi trú ẩn an toàn — nhưng trong trung hạn, chúng ta vẫn thấy nhiều giá trị hơn ở các cổ phiếu vốn hóa vừa và nhỏ.

Mặc dù chỉ bằng một phần tư của S&P 500, công nghệ vốn hóa lớn đã dẫn đến lợi nhuận:

Biểu đồ này cho thấy 10 trọng số lớn nhất trong S&P 500 (cụ thể là AAPL, MSFT, AMZN, GOOGL, BRK, NVDA, GOOG, TESLA, XOM, UNH và JNJ), chiếm 18% tổng chỉ số.

Nguồn: Bloomberg Finance L.P., J.P. Morgan. Dữ liệu tính đến ngày 27 tháng 4 năm 2023.

Chứng khoán quốc tế là một điểm sáng khác trong năm nay. Châu Âu đang vượt trội so với Hoa Kỳ 5.5% tính theo đồng đô la. Có phải tất cả đều có giá? Chúng tôi không nghĩ như vậy. Thứ nhất, châu Âu vẫn đang giao dịch ở mức chiết khấu ~28% so với Hoa Kỳ—rộng hơn mức trung bình 20% dài hạn của nó.

5. Kịch trần nợ…nhưng không vỡ nợ

Nỗi lo lắng về trần nợ đã tăng trở lại. Ngay cả khi Chủ tịch Hạ viện McCarthy đã thông qua dự luật trong tuần này sẽ đình chỉ giới hạn trong một năm để đổi lấy việc cắt giảm chi tiêu, thì nó cũng khó có thể thu hút được nhiều sự chú ý tại Thượng viện. Các cuộc đàm phán chỉ mới bắt đầu và doanh thu thuế thấp hơn trong năm nay cũng cho thấy ngày X (ngày vỡ nợ tiềm năng) có thể đến sớm hơn.

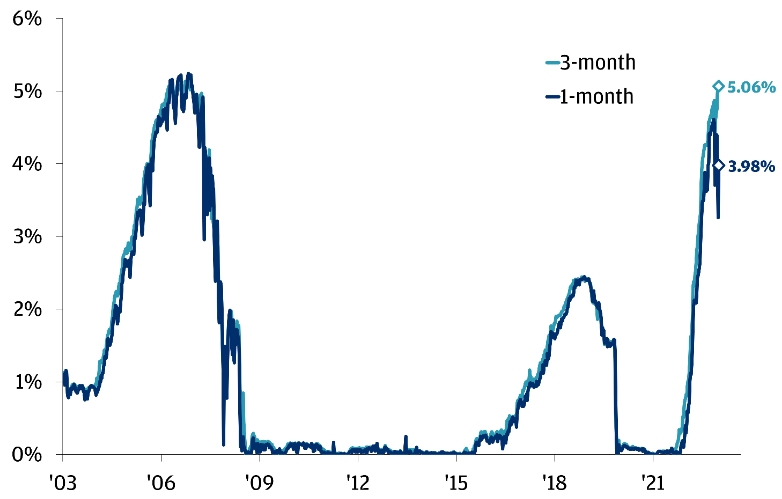

Các thị trường đang phản ánh một số rủi ro, với sự phân tán kỷ lục về lợi suất tín phiếu kho bạc (do các nhà đầu tư tránh những trái phiếu đáo hạn gần ngày có khả năng vỡ nợ) và mức tăng lịch sử cao hơn trong các hợp đồng hoán đổi nợ xấu của chính phủ Hoa Kỳ (tức là chi phí bảo hiểm đối với một vỡ nợ của chính phủ). Những điều kỳ lạ này có thể sẽ tiếp tục khi các nhà hoạch định chính sách giải quyết các khúc mắc, nhưng chúng tôi và các nhà đầu tư tin rằng cuối cùng sẽ đạt được thỏa hiệp để tránh trường hợp xấu nhất.

Nguy cơ vỡ nợ của Hoa Kỳ đã đẩy tín phiếu kho bạc theo nhiều hướng khác nhau:

Biểu đồ này mô tả lợi tức trái phiếu kho bạc 1 tháng và 3 tháng trên hai đường.

Nguồn: Bloomberg Finance L.P. Dữ liệu tính đến ngày 27 tháng 4 năm 2023.

Nói chung, thị trường dường như được định giá cho những gì chúng ta đã biết. Nó không phản ánh đầy đủ các rủi ro suy thoái, nhưng nó cũng không hoàn toàn giải thích cho một trường hợp tăng giá sẽ thuận buồm xuôi gió phía trước.

Khi các nhà đầu tư tìm kiếm câu trả lời, có khả năng sẽ có nhiều biến động hơn ở phía trước. Trái phiếu có thể giúp hành trình suôn sẻ và mang lại sự bảo vệ hơn, đặc biệt là khi tốc độ tăng trưởng chậm lại. Điều này cũng có nghĩa là chứng khoán Hoa Kỳ có thể đang trong giai đoạn khó khăn, khiến chúng ta nhìn thấy nhiều cơ hội hơn trong một số lĩnh vực chọn lọc (công nghệ, công nghiệp, chăm sóc sức khỏe có giá hợp lý), cũng như ở Châu Âu và Trung Quốc. Có tầm nhìn dài hạn hơn với các xu hướng lớn, chẳng hạn như chuyển đổi năng lượng, tái định hướng chuỗi cung ứng và chuyển đổi kỹ thuật số, cũng có thể mang lại sự ổn định và tăng trưởng khi đối mặt với chu kỳ phát triển.

JPMorgan