Thanh khoản - Kim chỉ nam cho thị trường chứng khoán Mỹ trong ngắn hạn

Tú Đỗ

Senior Economic Analyst

Thanh khoản mới đang là vấn đề đáng lưu tâm nhất đối với thị trường chứng khoán Mỹ lúc này

Phần lớn các nhà đầu tư đều có thể cảm nhận được rằng thị trường trở nên lệ thuộc vào các gói QE. Vào năm 2013, chỉ một thông báo về việc bắt đầu thu hẹp nới lỏng đã khiến cho lợi suất TPCP Mỹ tăng vọt và đà bán tháo trên thị trường chứng khoán. Ở lần này, sau khi ông Powell thông báo thu hẹp nới lỏng vào ngày 30/11, chỉ số S&P 500 cũng đã sụt giảm 3% trong 3 ngày sau đó.

Thị trường chứng khoán Mỹ phản ứng tiêu cực với thông tin thu hẹp nới lỏng của Fed

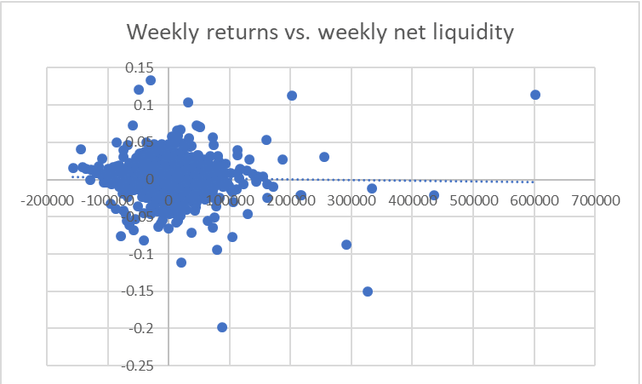

Trong bài viết này, tôi sẽ cố gắng định lượng mức độ lệ thuộc của thị trường chứng khoán vào các gói QE bằng cách kiểm tra mối quan hệ giữa sự thay đổi thanh khoản hàng tuần và thay đổi lợi suất của thị trường chứng khoán Mỹ. Tôi sẽ đo lường mức độ thanh khoản bằng cách lấy mức thay đổi trên bảng cân đối Fed trừ đi mức thay đổi của tài khoản Kho bạc Mỹ. Việc số dư tài khoản Kho bạc Mỹ giảm xuống đồng nghĩa với việc thanh khoản thị trường được cải thiện và ngược lại. Trong khi đó, chỉ số S&P 500 sẽ được dùng làm đại diện cho thị trường chứng khoán Mỹ.

Thông qua nghiên cứu trên, tôi đã đi đến được 3 kết luận:

Thứ nhất, trên khung thời gian tuần, có một mối tương quan thuận nhỏ giữa sự thay đổi của thanh khoản và thay đổi của tỷ suất lợi nhuận của thị trường chứng khoán. Mối tương quan này mạnh nhất trong khoảng 1 tháng sau khi bắt đầu thu hẹp nới lỏng và 5-8 tháng sau khi giai đoạn thu hẹp kết thúc.

Thứ hai, có một mối tương quan rất mạnh giữa sự thay đổi tích lũy của thanh khoản với tỷ suất lợi nhuận của thị trường, có nghĩa rằng thị trường chứng khoán biến động song song cùng với sự thay đổi của thanh khoản theo thời gian.

Thứ 3, dữ liệu không rõ ràng trong dài hạn, có nghĩa rằng các nhà đầu tư giao dịch dựa trên sự thay đổi của thanh khoản theo tuần có thể sẽ không có tỷ suất lợi nhuận tốt được như các nhà đầu tư chỉ đơn thuần mua vào và nắm giữ.

Biểu đồ tương quan giữa thay đổi thanh khoản và tỷ suất lợi nhuận hàng tuần

Với việc Fed sẽ chính thức bắt đầu thu hẹp nới lỏng kể từ tháng 12 này, tôi sẽ không kỳ vọng thị trường chứng khoán Mỹ sẽ có kết quả quá tích cực trong tháng 1/2022. Tuy vậy, mức độ tăng thanh khoản ròng vẫn sẽ là tích cực. Fed cam kết sẽ mua 105 tỷ USD TPCP mỗi tháng so với mức 120 tỷ USD trước đây. Dựa trên phân tích số liệu dài hạn cho thấy thị trường chứng khoán tăng trưởng khi thanh khoản gia tăng, dâu cho tốc độ bơm thanh khoản có chậm lại.

Thu hẹp nới lỏng khác biệt so với việc thắt chặt chính sách tiền tệ (Quantitative Tightening). Dựa trên dữ liệu lịch sử, việc thu hẹp mạnh quy mô bảng cân đối tài sản của Fed hay mức tăng mạnh của tài khoản Kho bạc Mỹ sẽ làm đảo lộn thị trường. Điều này khác hẳn với tình hình hiện tại khi quan điểm chung vẫn là nới lỏng nhưng với tốc độ chậm hơn. Do đó, tôi vẫn chưa thấy kịch bản sụp đổ của thị trường có nhiều khả năng xảy ra trong thời gian tới.

Đừng để bị làm nhiễu bởi những đợt bán tháo hoảng loạn do sự xuất hiện của những biến chủng virus mới bởi thị trường tới hiện tại vẫn đang tách rời so với những dữ liệu kinh tế thực. Việc lần theo sự thay đổi của thanh khoản thị trường mới chính là chiến lược khôn ngoan lúc này.

Seeking Alpha