Tại sao nên mua vàng từ bây giờ?

Lê Bảo Khánh

Founder

Trong hàng ngàn năm qua, vàng vẫn luôn đóng vai trò là tài sản lưu giữ giá trị và sức mua tối thượng, khi là tài sản tài chính duy nhất trên thế giới không đi kèm với những rủi ro đối tác (counterparty risk – rủi ro liên quan đến việc vỡ nợ của đối tác). Tuy nhiên, trong thời gian gần đây, vàng dường như đang bị định giá thấp hơn giá trị thực của mình, trong bối cảnh những bong bóng giá liên tục được thổi phồng trên các thị trường tài sản, được tiếp thêm năng lượng bởi những quyết định bơm tiền ồ ạt của các ngân hàng trung ương trên toàn cầu. Nhưng tình trạng như hiện nay thật sự mong manh và một khi những bong bóng giá nổ tung, thứ được hưởng lợi lớn nhất chính là vàng.

Hãy nói 1 chút về lịch sử của vàng. Từ hàng ngàn năm trước, vàng đã được sử dụng như 1 loại tiền tệ, nhờ đặc tính khan hiếm và bất biến của chúng. Thuở ban đầu, vàng thường được dùng làm đồ trang sức, biểu chương và các đồ dùng quý hiếm. Ngay từ thiên niên kỷ thứ 5 trước Công nguyên, các hạt vàng có kích cỡ và độ tinh khiết khác nhau đã được sản xuất tại Varna, Bulgaria. Các chuỗi vàng thành phẩm thường được dùng làm vòng cổ, và có khả năng cũng đã được mua bán trao đổi ngay từ thời kỳ đó.

Khoảng năm 3000 trước công nguyên, các quả tạ và cân được phát minh cho phép đo lường chính xác các vật liệu và giúp thúc đẩy thương mại. Vàng được phát triển như một kho lưu trữ giá trị, đơn vị tính toán và biểu tượng của sự giàu có. Vào năm 600 trước Công nguyên, đồng tiền xu đầu tiên đã được phát minh ra ở Lydia, ngày nay là Thổ Nhĩ Kỳ, điều đã thúc đẩy vàng được sử dụng làm tiền tệ. Kể từ thời điểm đó, trong nhiều nền văn minh khác nhau, vàng đều được sử dụng làm đồng tiền chính thức hoặc được sử dụng như một kho lưu trữ giá trị.

Kể từ năm 1971, Thế giới đã đạt được tiêu chuẩn toàn cầu về tiền giấy, mặc dù xu hướng hiện nay tiền giấy không còn được coi trọng như trước, khi các quốc gia thúc đẩy việc thanh toán không tiền mặt. Tuy nhiên, dù ở dạng giấy hay dạng kỹ thuật số, tiền do chính phủ phát hành cũng đều được gọi là tiền định danh (fiat money), thuật ngữ chúng ta sẽ đề cập đến trong bài viết này.

Tại sao nên đầu tư vào vàng?

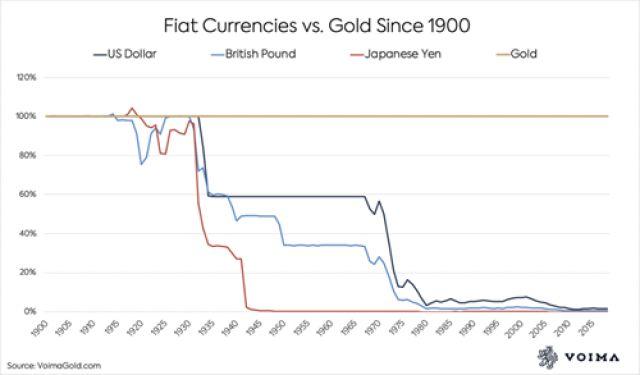

Do tiền định danh có thể được in ra 1 cách vô tận, theo thời gian, giá trị của chúng sẽ giảm xuống, đồng nghĩa với việc giá vàng tính bằng đồng tiền định danh sẽ tăng lên

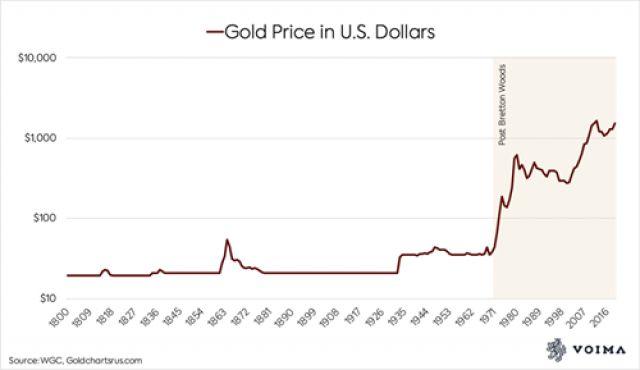

Vào tháng 8 năm 1971, khi những tàn dư cuối cùng của chế độ bản vị vàng bị loại bỏ, giá vàng là 41 đô la Mỹ mỗi troy ounce. Vào cuối tháng 5 năm 2020, giá vàng đã đạt 1,729 đô la mỗi ounce, tăng hơn 4,100%.

Rõ ràng khi quan sát đồ thị lịch sử, vàng không tăng giá theo 1 đường thẳng. Tuy nhiên theo thời gian, vàng luôn thành công trong việc bù đắp cho sự sụt giảm giá trị của các loại tiền tệ định danh. Sức mua của vàng luôn được duy trì ổn định theo thời gian

Vàng giúp bảo toàn sức mua

Các ngân hàng trung ương luôn đặt ra mục tiêu tối thượng về việc kiểm soát giá tiêu dùng. Tuy nhiên như đã thấy trong lịch sử, với những cám dỗ của khả năng in tiền vô tận của mình, họ luôn cung ra quá nhiều tiền, khiến đồng nội tệ mất giá, đồng nghĩa với việc giá hàng hóa tiêu dùng tăng cao.

Quan sát đồ thị bên dưới về sức mua của vàng tại Hoa Kỳ kể từ năm 1800, có thể thấy rõ đặc tính bảo toàn sức mua 1 cách vượt trội của vàng. Mặc dù đã có 1 số biến động tại thời điểm sau năm 1971, sức mua của vàng vẫn đang nằm trong 1 xu hướng tăng nhẹ trong dài hạn.

Đây chính là sức mạnh tối thượng của vàng: không những bảo toàn mức độ giàu có của cá nhân mà thậm chí còn của cả 1 thế hệ.

Nếu nhìn rộng ra các nền kinh tế khác trên toàn cầu, đặc tính lưu giữ giá trị của vàng còn trở nên rõ nét hơn. Kể từ thời điểm đồng EUR được đưa vào lưu hành năm 1999, giá vàng tính theo EUR đã tăng tới 550%. Trong khi đó, sức mua của vàng tại khu vực đồng tiền chung châu Âu (đã điều chỉnh lạm phát) thậm chí còn tăng tới 350% trong 20 năm.

Vàng đem lại lợi nhuận sánh ngang với các tài sản tài chính khác

Nhà quản lý quỹ nổi tiếng Ray Dalio đã so sánh khả năng lưu trữ giá trị của vàng so với tín phiếu của chính phủ (trái phiếu có thời gian đáo hạn dưới một năm), kể từ thời điểm chế đọ bản vị vàng bắt đầu bị dỡ bỏ (1912). Tín phiếu chính phủ được cho là an toàn hơn tiền gửi ngân hàng, mặc dù cả hai đều có rủi ro đối tác, không giống như vàng.

Dalio đã tính toán lợi nhuận hàng năm theo giá trị thực, được thực hiện bằng cách trừ lạm phát khỏi lãi suất. Vàng không đem lại một mức lãi suất nào (trong trường hợp nó không được cho vay), do đó lợi nhuận thu được sẽ chỉ liên quan đến việc nó tăng giá. Kết quả sau khi tính toán trên khoảng thời gian hơn 100 năm tại các nền kinh tế lớn, lợi nhuận trung bình hàng năm của các tín phiếu là -0,2%, trong khi lợi nhuận từ vàng là 2,2%.

Kết quả tồi tệ của các tín phiếu là bởi vì chúng được niềm yết bằng các loại tiền tệ đã liên tục bị phá giá kể từ năm 1912. Chẳng hạn, đồng đô la Mỹ đã mất hơn 98% giá trị so với vàng trong thời gian này.

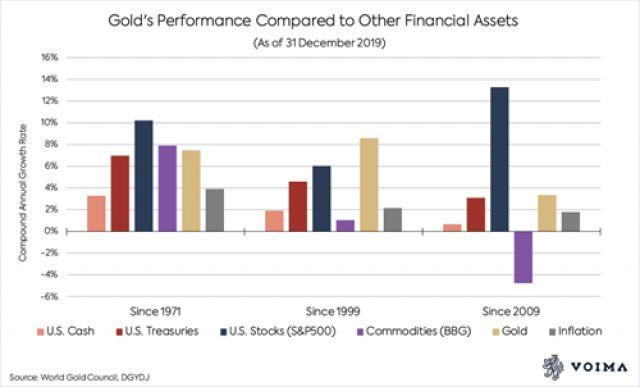

So với cổ phiếu và trái phiếu dài hạn, hiệu suất của Gold cũng rất ấn tượng. Giả sử cổ tức được tái đầu tư, lợi nhuận của vàng đã bắt kịp thị trường chứng khoán Hoa Kỳ kể từ năm 1971 và vượt trội chứng khoản nếu tính từ năm 1999. Mặc dù vậy, vàng đang đem lại lợi suất thấp hơn thị trường chứng khoán Hoa Kỳ kể từ năm 2009.

Trong khi đó, cũng trên giả định lãi suất coupon được tái đầu tư, vàng tỏ ra vượt trội so với trái phiếu chính phủ Hoa Kỳ

Hiệu suất của tất cả các tài sản trong biểu đồ trên được đo bằng tốc độ tăng trưởng kép hàng năm của chúng và không được điều chỉnh theo lạm phát.

Như bạn có thể thấy, khi quan sát cột lạm phát, những người không sở hữu vàng, nhưng có tài khoản tiết kiệm ngân hàng, sẽ thấy sự giàu có của họ giảm đi đáng kể, khi sự tăng giá của đồng USD không theo kịp được đà tăng của lạm phát.

Tất cả các danh mục đầu tư đều cần có vàng

Thông thường, khi thị trường chứng khoán sụp đổ, các nhà đầu tư chạy trốn sang vàng, khiến giá vàng tăng. Trên thực tế, cổ phiếu và vàng thường tồn tại mối tương quan ngược chiều, do đó ngay tại các thời điểm thị trường ổn định, các nhà đầu tư vẫn có xu hướng phân bổ 1 phần danh mục vào vàng nhằm mục đích đa dạng hóa danh mục, giảm mức độ biến động và cải thiện hiệu quả danh mục. Sở hữu vàng là cơ hội cho tất cả mọi người và tại bất cứ điều kiện thị trường nào

Tương lai của vàng

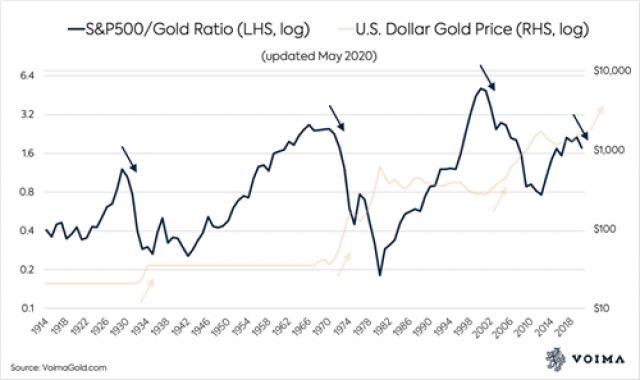

Như đã đề cập, kể từ năm 1971, giá vàng không tăng theo một đường thẳng. Đương nhiên, câu hỏi được đặt ra là liệu bây giờ có phải thời điểm tốt để mua vàng? Tôi tin là có. Tôi hy vọng giá vàng sẽ tăng trong tương lai, bởi vì hiện tại trên các thị trường tài sản đã xuất hiện những bong bóng giá khổng lồ, trong khi các ngân hàng trung ương tiếp tục in tiền để hỗ trợ các bong bóng này. Chỉ riêng trong năm nay, Cục Dự trữ Liên bang đã mở rộng bảng cân đối kế toán từ 4 nghìn tỷ đô la lên 7 nghìn tỷ đô la. Một con số khổng lồ 3 nghìn tỷ đô la đã được cung ra chỉ trong 4 tháng. Hệ số P/E trên thị trường cổ phiếu đã đạt đến mức cao kỷ lục. Không cần phải nhắc lại ràng đây là một tình huống hết sức thiếu bền vững; và khi bong bóng vỡ, nhiều nhà đầu tư sẽ chuyển sang vàng.Bottom of Form

Hiện tại, thị trường chứng khoán được định giá quá cao so với vàng, như có thể thấy trong biểu đồ dưới đây. Vàng sẽ cho thấy hiệu suất vượt trội so với cổ phiếu trong những năm tới.

Kể từ năm 1971, trái phiếu chính phủ đã thay thế vàng làm trung tâm của hệ thống tiền tệ quốc tế. Vốn đã được đầu tư vào trái phiếu chính phủ dựa trên 1 niềm tin sai lệch về việc chúng không có rủi ro. Bây giờ, thị trường trái phiếu chính phủ thực tế cũng đang ở trong một bong bóng giá.

Một dấu hiệu của bong bóng chính là việc lợi suất các chứng khoản nghĩa vụ nợ của nhiều quốc gia phát triển đang ở mức âm. Điều này phản ánh các khoản nợ đang được định giá cao quá mức. Một dấu hiệu khác là việc thế giới chưa bao giờ trải qua tình trạng mắc nợ nhiều như vậy. Mức nợ toàn cầu so với GDP hiện đã ở mức trên 330%.

Việc đầu tư quá mức vào trái phiếu chính phủ, được khuyến khích bởi các ngân hàng trung ương, đã khiến các chính phủ vay vượt quá khả năng của họ. Đối với các quốc gia này, nợ của họ trên GDP đang tăng vọt và đang ở những mức hết sức rủi ro. Trong những năm tới, mức nợ toàn cầu chỉ có thể được hạ xuống thông qua cơ cấu lại các khoản nợ hoặc lạm phát, và cả hai đều thúc đẩy cho đà tăng của vàng.

Dữ liệu do CPM group cung cấp cho thấy năm 1960 vàng chiếm 5% tổng tài sản tài chính toàn cầu. Vào cuối năm 2019, tỷ lệ này chỉ là 0.52%, tạo điều kiện thuận lợi cho sự tăng giá của vàng.

Rủi ro đối với các khoản tiền gửi ngân hàng

Cuối cùng nhưng không kém phần quan trọng, một mối đe dọa nghiêm trọng đối với người dân gửi tiền tại các ngân hàng thương mại, chính là rủi ro Bail-in. Năm 2014, Liên minh châu Âu đã thông qua Chỉ thị phục hồi và giải quyết ngân hàng. Các quy tắc được thực hiện chỉ ra rằng khi một ngân hàng mất khả năng thanh toán, các cổ đông và chủ nợ của ngân hàng cũng sẽ phải trả giá thông qua cơ chế bail in. (ngược lại với bail out - các ngân hàng trung ương tung ra các gói cứu trợ, mua lại các khoản nợ xấu của tổ chức tài chính, bail in lại yêu cầu các chủ nợ hay nhà đầu tư, người gửi tiền chấp nhận xóa bỏ 1 phần hay hoàn toàn các khoản cho vay hay gửi tiền, nhằm cứu vãn sự tồn tại của ngân hàng)

Tiền người dân gửi tại các ngân hàng về mặt kỹ thuật là một khoản vay cho ngân hàng, đồng nghĩa với việc người gửi tiền thực tế đang cho các ngân hàng vay các khoản tín chấp, không có tài sản đảm bảo. Theo các quy tắc hiện hành, khi ngân hàng mất khả năng thanh toán, tiền gửi sẽ bị tịch thu để giải cứu ngân hàng. Tại các quốc gia khác, các quy tắc tương tư như tại EU cũng đã được áp dụng.

Lý do hợp lý nhất cho việc tại sao mọi người vẫn đang giữ một khoản tiền lớn tại các ngân hàng chính là việc họ chưa nhận thức được các rủi ro.

Kết luận

Trên đây là danh sách các lý do tại sao chúng ta nên sở hữu vàng. Vàng là kho lưu trữ giá trị tối thượng, và cung cấp sự bảo vệ khỏi lạm phát gây ra bởi việc in tiền bất cẩn của các ngân hàng trung ương. Hiện tại, các chính phủ muốn lạm phát, vì về mặt chính trị, nó là cách dễ nhất để giảm gánh nặng nợ. Vào ngày 7 tháng 5 năm 2020, Ray Dalio đã viết, in tiền thực tế chính là thủ đoạn thiết thực nhất và phổ biến nhất để tái cơ cấu các khoản nợ.

Thị trường chứng khoán hiện đang được định giá quá cao, khi tăng trưởng kinh tế trên toàn thế giới đang sụp đổ do cuộc khủng hoảng corona. Các chỉ số chứng khoán vẫn chưa có dấu hiệu điều chỉnh, khi chúng vẫn được châm ngòi bởi lượng tiền mới được cung ra dồn dập Vào ngày 24 tháng 6 năm 2020, nhà quản lý tiền tệ Jesse Felder đã viết (dựa trên tính toán), trên thực tế, nghịch lý giữa giá cổ phiếu và mức lợi nhuận bền vững thực tế đang lớn hơn rất nhiều so với bất cứ điều gì chúng ta đã thấy trong lịch sử hiện đại. Do đó, tôi tin rằng vàng sẽ đem lại hiệu suất tốt hơn so với chứng khoán trong những năm tới.