Sống quá lâu với lạm phát, thị trường như đã quên mất hắn là ai!

Thành Duy

Junior editor

Mặc dù rủi ro lạm phát ngày càng rõ rệt nhưng thị trường tài chính lại tỏ ra "thờ ơ" đến mức ngạc nhiên, thể hiện qua việc thiếu vắng các biện pháp phòng ngừa lạm phát hiệu quả.

Lạm phát tiếp tục là tâm điểm chú ý trong tuần này với dữ liệu PCE Q1 của Mỹ được công bố vào thứ Sáu. Bất chấp những biến động của dữ liệu ngắn hạn, xu hướng chung cho thấy lạm phát đã ngừng giảm và nhiều chỉ số hàng đầu đều dự báo cho sự gia tăng trở lại của lạm phát.

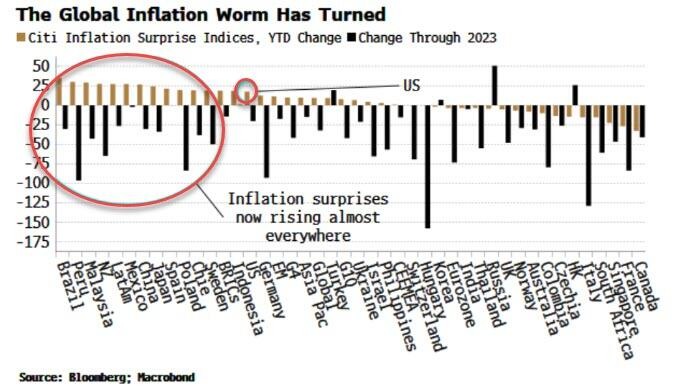

Làn sóng lạm phát không chỉ giới hạn tại Mỹ mà còn lan rộng trên toàn cầu. Trong suốt năm ngoái, chỉ số Lạm phát bất ngờ của Citi ghi nhận xu hướng giảm ở hầu hết các quốc gia. Tuy nhiên, tính đến nay, chỉ số này đã đảo chiều tăng ở 2/3 số quốc gia được khảo sát (hình dưới).

Tuy nhiên, thị trường tài chính lại không phản ánh đầy đủ rủi ro lạm phát tiềm ẩn. Chuyên gia phân tích thị trường, Ven Ram đã chỉ ra rằng ngay cả khi dữ liệu PCE lõi cao hơn dự kiến vào cuối tuần này, TPCP Mỹ kỳ hạn 2 năm cũng khó có khả năng bị bán tháo mạnh. Mặc dù thị trường có thể duy trì đà tăng trong ngắn hạn, nhưng khả năng xảy ra cú sốc lạm phát thực sự vẫn hiện hữu. Lợi suất TPCP Mỹ kỳ hạn 2 năm hiện tại chưa phản ánh đầy đủ rủi ro này, và Fed có thể cần phải tăng lãi suất nhiều hơn dự kiến để kiểm soát lạm phát. Mặc dù lạm phát tăng không nằm trong kịch bản cơ sở hiện tại, nhưng khả năng xảy ra là vẫn có và thị trường đang đánh giá thấp điều này.

Lãi suất và giá vàng, bạc đều có xu hướng tăng, nhưng không thể so sánh với mức độ hoảng loạn về lạm phát vào năm 2021 và đầu năm 2022 khi chỉ số CPI đạt mức cao nhất trong thập kỷ và Fed thì ngồi im, không có lấy một động thái tăng lãi suất nào.

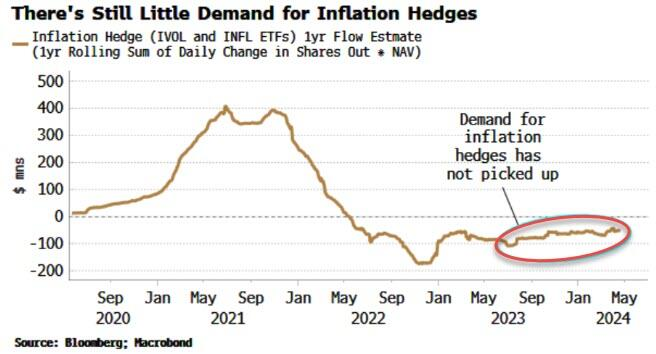

Sự thờ ơ của thị trường được minh chứng rõ ràng qua hai quỹ ETF phòng ngừa lạm phát là INFL và IVOL. Hai quỹ này thu hút lượng lớn dòng vốn vào trong năm 2021. Tuy nhiên, dòng vốn đổ vào các quỹ này đã chậm lại đáng kể từ khi Fed bắt đầu tăng lãi suất vào năm 2022 và hiện vẫn duy trì ở mức thấp. Tương tự, dòng vốn đầu tư vào các quỹ ETF trái phiếu chống lạm phát như Quỹ TIP cũng không có dấu hiệu tăng đáng kể (hình dưới).

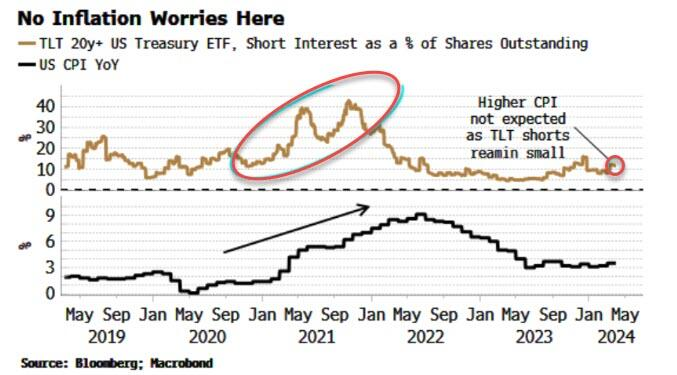

Tỷ lệ bán khống TPCP Mỹ cũng ở mức thấp kỷ lục. Trong cuộc khảo sát với các ngân hàng khác của JPMorgan ghi nhận tỷ lệ bán khống trực tiếp gần như thấp nhất trong lịch sử khảo sát, trong khi lượng bán khống vào Quỹ TLT (đầu tư vào TPCP Mỹ có thời hạn còn lại trên 20 năm) vẫn ở mức thấp và hầu như không tăng. Nói cách khác, không có tiếng chuông báo động lạm phát nào vang lên (hình dưới).

Thị trường tài chính dường như đang chìm trong sự yên tĩnh đáng lo ngại trước nguy cơ lạm phát tái bùng phát. Sự thờ ơ này càng trở nên nguy hiểm hơn khi bối cảnh cấu trúc hiện tại với sự phối hợp ngày càng tăng giữa các chính sách tài khóa và tiền tệ tạo điều kiện thuận lợi cho xu hướng gia tăng lạm phát trong dài hạn.

ZeroHedge