Rủi ro Mỹ vỡ nợ đang cao hơn bao giờ hết - Làm thế nào để nhà đầu tư bảo vệ tài sản của mình?

Lê Nhật Thanh

Junior Analyst

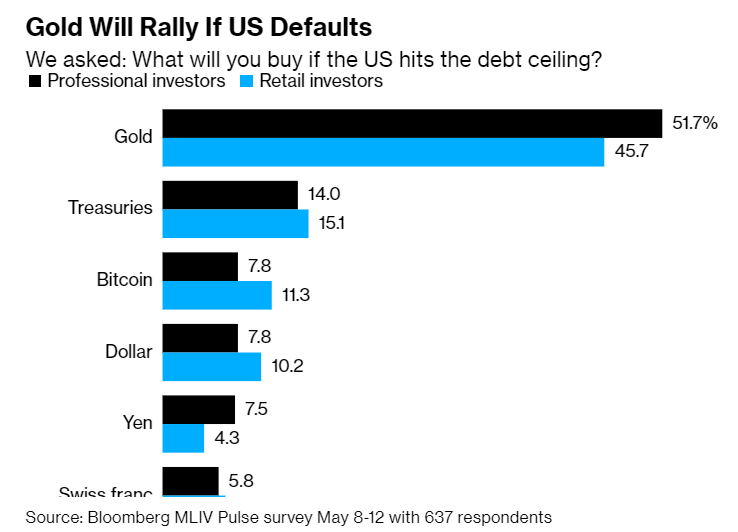

Theo khảo sát các nhà đầu tư, Bitcoin là tài sản trú ẩn an toàn phổ biến nhất, sau đó là các đồng tiền phòng hộ phổ biến như USD, JPY và CHF.

Nguy cơ vỡ nợ của Hoa Kỳ đang lớn hơn bao giờ hết, đe dọa đẩy thị trường toàn cầu vào một cuộc khủng hoảng hoàn toàn mới. Đối với các nhà đầu tư, không có nhiều nơi để trú ẩn ngoài tài sản trú ẩn lâu đời nhất: vàng.

Theo khảo sát của Bloomberg, vàng vẫn là lựa chọn hàng đầu cho những người tìm kiếm sự trú ẩn trong trường hợp trò chơi “Ai là gà” của Washington kết thúc bằng một vụ sụp đổ của nền kinh tế. Hơn một nửa chuyên gia tài chính cho biết vàng là thứ họ sẽ mua nếu chính phủ Hoa Kỳ không đáp ứng được các nghĩa vụ của mình.

Đáng chú ý hơn nữa là sự thiếu hụt các tài sản phòng hộ thay thế. Tài sản phổ biến thứ hai để mua trong trường hợp vỡ nợ, theo cuộc khảo sát toàn cầu với 637 người được hỏi, là trái phiếu kho bạc Hoa Kỳ. Thật trớ trêu khi đây lại chính là thứ khiến nước Mỹ vỡ nợ.

Nhưng điều đáng lưu ý là ngay cả những nhà phân tích bi quan cũng tin rằng những người nắm giữ trái phiếu sẽ được thanh toán - chỉ là muộn hơn - và trong các cuộc khủng hoảng nợ nghiêm trọng những năm trước, Trái phiếu Kho bạc đã phục hồi ngay cả khi Hoa Kỳ bị S&P hạ xếp hạng tín dụng.

Các đồng tiền trú ẩn truyền thống như JPY và CHF cũng nằm trong số các lựa chọn, nhưng cả 2 đều ít phổ biến hơn so với USD. Có lẽ nổi bật hơn cả là Bitcoin, được một số nhà đầu tư coi là vàng kỹ thuật số.

Các nhân vật lớn về chính trị và tài chính đang dần đưa ra những cảnh báo về những gì có thể xảy ra nếu tình trạng bế tắc về trần nợ không được giải quyết. “Cả thế giới đang gặp khó khăn,” Tổng thống Joe Biden nói. Jamie Dimon, ông chủ của JPMorgan Chase & Co. cho biết: “Có khả năng xảy ra khủng hoảng.” “Hậu quả rất nghiêm trọng” là một cụm từ mạnh mẽ theo tiêu chuẩn thận trọng của Quỹ Tiền tệ Quốc tế.

Việc nền kinh tế lớn nhất thế giới vỡ nợ có lẽ là điều không tưởng. Nhưng giờ đây nó đang ở gần ngay trước mắt.

Khoảng 60% số người được Bloomberg khảo sát cho biết rủi ro lần này lớn hơn so với năm 2011 - cuộc khủng hoảng trần nợ tồi tệ nhất trong quá khứ. Chi phí bảo hiểm đối với trường hợp vỡ nợ thông qua hợp đồng CDS kỳ hạn một năm đã vượt xa các mức trong các giai đoạn trước, mặc dù thị trường vẫn cho rằng khả năng vỡ nợ thực tế là tương đối thấp.

Jason Bloom, người đứng đầu bộ phận trái phiếu, tài sản đầu tư thay thế và ETF tại Invesco cho biết: “Rủi ro bây giờ cao hơn trước do sự đấu đá giữa cử tri và Quốc hội. Khi mà cả hai bên đều quá tập trung vào lợi ích của mình, có nguy cơ họ sẽ không đưa ra hành động cùng nhau kịp thời.”

Chi phí phòng hộ bằng vàng không hề rẻ, vì kim loại này đã có một pha tăng rất tốt trong năm nay. Ban đầu, pha tăng được thúc đẩy bởi nhu cầu ngày càng tăng từ giới thượng lưu Trung Quốc, sau đó là cuộc khủng hoảng trong lĩnh vực ngân hàng và mối đe dọa vỡ nợ của Hoa Kỳ. Hiện vàng chỉ còn cách mức đỉnh lịch sử 2,075.47 USD/ounce vài chục USD.

Phần lớn các nhà đầu tư nghĩ rằng Trái phiếu kho bạc 10 năm sẽ tăng giá nếu căng thẳng trần nợ duy trì nhưng Hoa Kỳ không vỡ nợ. Tuy nhiên, các chuyên gia đang đưa ra những ý kiến khác nhau về những gì có thể xảy ra nếu chính phủ Hoa Kỳ thực sự rơi xuống vực thẳm. Khoảng 60% các nhà đầu tư nhỏ lẻ kỳ vọng trái phiếu kỳ hạn 10 năm sẽ giảm trong trường hợp vỡ nợ. Lợi suất trái phiếu Mỹ 10 năm đóng cửa tuần trước ở mức 3.46%, thấp hơn khoảng 63 điểm cơ bản so với mức cao nhất trong năm.

Trong khi đó, sự bế tắc về trần nợ đã khiến lợi suất một số chứng khoán ngắn hạn tăng cao. Đây là những tài sản được coi là có nguy cơ chậm thanh toán cao nhất, gây biến dạng đường cong trái phiếu. Lợi suất trái phiếu đáo hạn tháng 6 tăng mạnh nhất, do đây là thời điểm Bộ trưởng Tài chính Janet Yellen cảnh báo rằng Hoa Kỳ có thể mất khả năng trả nợ. Nếu Bộ có thể "sống sót" đến giữa tháng 6, các khoản thanh táon thuế và các phương tiện khác sẽ hỗ trợ một chút, trước khi đối mặt với những thách thức mới vào cuối tháng 7, khi định giá của thị trường cũng đang cho thấy mức độ căng thẳng cao.

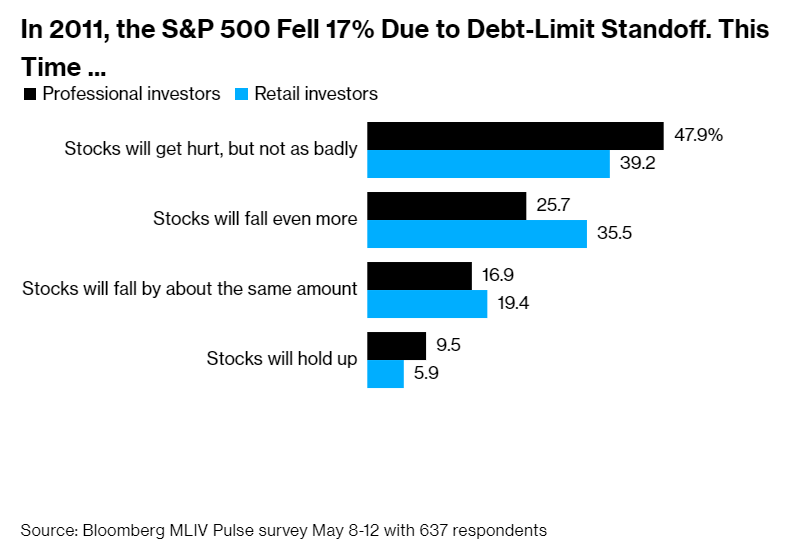

Trong cuộc khủng hoảng trần nợ năm 2011 - dẫn đến việc S&P hạ xếp hạng tín dụng, nhưng không phải là một vụ vỡ nợ thực sự - lượng mua Trái phiếu Kho bạc tăng vọt đã khiến lợi suất kỳ hạn 10 năm giảm xuống mức thấp kỷ lục, trong khi vàng tăng và hàng nghìn tỷ USD bị đánh bay khỏi thị trường chứng khoán toàn cầu.

Lần này, các chuyên gia đầu tư ít bi quan hơn về triển vọng của Chỉ số S&P 500 so với các nhà đầu tư cá nhân.

Priya Misra, người đứng đầu bộ phận lãi suất tại TD Securities, cho biết: “Nếu chúng ta thấy có khả năng vỡ nợ trong một thời gian ngắn, phản ứng của thị trường sẽ gây áp lực buộc Quốc hội phải tăng trần nợ”.

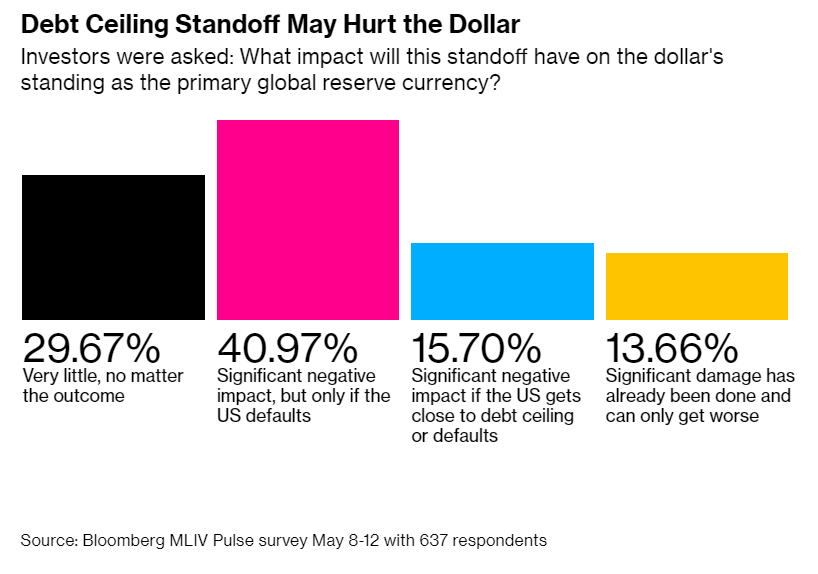

Một số nhà đầu tư tin rằng kịch bản trần nợ đã gây ra một số tác hại đối với đồng đô la và 41% cho rằng vị thế của nó với tư cách là đồng tiền dự trữ toàn cầu chính sẽ gặp rủi ro nếu Mỹ vỡ nợ.

Nguy cơ thế giới quay lưng dần với đồng bạc xanh là điều mà các nhà đầu tư đang cân nhắc nghiêm túc. Một cuộc khảo sát trước đó của Bloomberg cho thấy phần lớn những người được hỏi tin rằng USD sẽ chiếm dưới 50% lượng dự trữ toàn cầu trong 10 năm tới

Bloomberg