Phố Wall có đang hấp tấp khi đặt cược vào lý thuyết Đô la cười?

Tùng Trịnh

CEO

Stephen Jen, cha đẻ của lý thuyết Đô la cười, cho rằng Fed sẽ chiến thắng trong cuộc chiến chống lạm phát mà không làm suy yếu nền kinh tế Mỹ.

Tuy nhiên, điều này lại là tin xấu cho đồng bạc xanh, và đe dọa một cú sốc trên thị trường ngoại hối.

Khi niềm hy vọng về một cú "hạ cánh mềm" tại Mỹ ngày một lớn, Giám đốc điều hành của quỹ quản lý tài sản Eurizon SLJ Capital ở Luân Đôn, Stephen Jen, một lần nữa nói về những ưu điểm của lý thuyết Đô la cười mà ông tạo ra. Theo lý thuyết này, đô la Mỹ thường tăng giá khi nền kinh tế Mỹ đang gặp khủng hoảng sâu hoặc tăng trưởng mạnh - và suy yếu trong thời kỳ tăng trưởng vừa phải, như hiện nay.

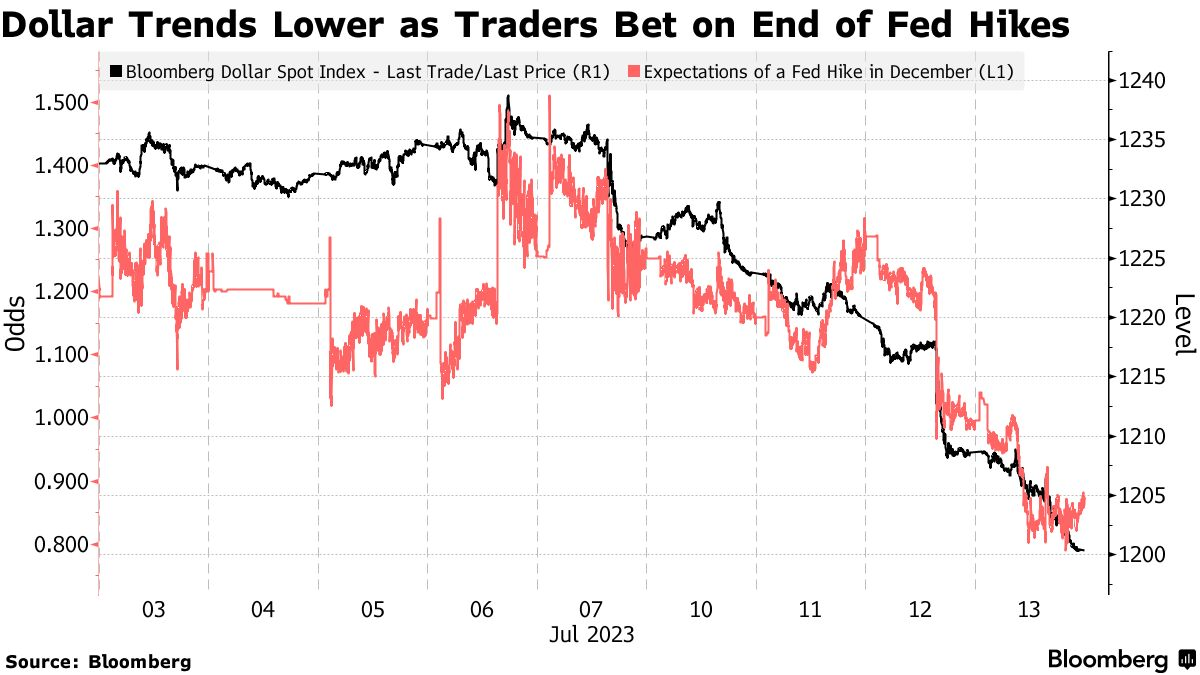

Ông Jen cho rằng, kịch bản thứ 2 đã bắt đầu hình thành, khi đồng đô la giảm xuống mức thấp nhất trong hơn một năm, các nhà giao dịch đánh cược rằng giá tiêu dùng đã đạt đỉnh sau đợt thắt chặt của Fed.

Đà giảm đồng đô la sẽ tiếp tục khi gánh nặng nợ công và bất cân đối kinh tế gây áp lực lên tăng trưởng, theo ông Jen.

"Đồng đô la đã và vẫn đang được định giá quá cao. Và sẽ không mất nhiều thời gian để nó quay trở lại giá trị hợp lý," ông nói trong một cuộc phỏng vấn. "Tôi nghĩ Fed sẽ thực hiện thêm một lần tăng lãi suất và có thể đạt được một cú hạ cánh mềm."

Những diễn biến thị trường trong tuần này cho thấy tốc độ tụt giảm của đồng đô la đang lan tỏa trên toàn cầu, khi báo cáo CPI tích cực tại Mỹ đã thúc đẩy đà tăng của các đồng tiền từ Thụy Điển, Nhật Bản đến Nam Phi và Peru. Theo ông Jen, đồng euro cũng đang sẵn sàng gia nhập cuộc đua, và có thể hướng đến mốc 1.2 đô la Mỹ trong vòng sáu tháng tới, tăng gần 7% so với hiện tại.

"Khi quan điểm của FOMC về lạm phát thay đổi - mà tôi nghĩ sẽ xảy ra sớm - đồng đô la sẽ suy yếu với tốc độ nhanh hơn nhiều," ông nói. "Đồng đô la sẽ không còn được hỗ trợ theo chu kỳ nữa."

Mặc dù kịch bản tăng lãi suất vào tháng 7 gần như chắc chắn sẽ xảy ra, sự suy giảm nhanh chóng của lạm phát - chỉ còn một phần ba so với mức cao nhất của năm 2022 - đã tạo ra hy vọng mới rằng Fed sẽ sớm kết thúc chu kỳ thắt chặt. Các nhà giao dịch hiện chỉ định giá xác suất dưới 50% rằng Fed sẽ tăng lãi suất sau tháng 7.

Theo ông Jen, điều đó có nghĩa là nhà đầu tư sau đó sẽ phải đối mặt với những áp lực toàn cầu khác ngoài lạm phát hoặc cuộc suy thoái tiềm năng do thâm hụt ngân sách. Khi Mỹ tăng chi tiêu, nợ công đã tăng lên 118% so với tổng sản phẩm quốc nội, từ chỉ 54% vào năm 2000, theo dữ liệu từ Fed St. Louis.

Thâm hụt tài khoản vãng lai của quốc gia ngày càng trở nên tồi tệ hơn. Và điều này có nghĩa là Mỹ đã tích lũy một khoản nợ ròng lớn đối với thế giới bên ngoài, làm đồng USD dễ bị bán tháo trong trường hợp nhà đầu tư nước ngoài bán tài sản định giá bằng đô la.

Lý thuyết này nhận được sự ủng hộ từ Paresh Upadhyaya, giám đốc chiến lược tiền tệ tại Amundi Asset Management. "Đồng đô la sẽ phải giảm giá đến mức hấp dẫn đủ để thu hút nhà đầu tư."

Kinh tế Mỹ chậm lại mà không rơi vào suy thoái sâu "là kịch bản xấu nhất đối với đồng đô la, vì tài sản rủi ro lúc đó sẽ hấp dẫn," Alan Ruskin, chiến lược quốc tế trưởng tại Deutsche Bank, nói trên Bloomberg Television. "Trái phiếu thích điều đó. Cổ phiếu thích điều đó. Còn đồng đô la thực sự không thích kịch bản đó."

Các chiến lược gia đã bắt đầu tập trung vào đồng tiền chung châu Âu. Deutsche Bank dự phóng tỷ giá EUR/USD sẽ lên 1.15 vào cuối năm, trong khi các nhà dự báo của Nomura cho rằng cặp tiền sẽ chạm mức 1.14 đô la vào cuối tháng 9. Các quỹ phòng hộ đang bắt đầu tăng mua ròng Euro, đưa vị thế net long của nhóm sử dụng đòn bẩy quay lại đỉnh cũ tháng 6, theo dữ liệu từ CFTC

"Kịch bản kinh tế "không nóng mà cũng không lạnh" này sẽ cho phép nhà đầu tư tập trung vào các yếu điểm cấu trúc đáng kể của Mỹ và điều đó sẽ làm tổn hại đến đồng đô la," Jen nói.

Bloomberg