Những lỗ hổng trong chính sách tiền tệ của Fed dưới góc nhìn của ngân hàng JP Morgan

Hữu Thăng

FX Strategist

Không hạ lãi suất và ngập ngừng trong việc kiểm soát đường cong lợi suất (YCC), Fed sẽ không còn sự lựa chọn nào khác ngoài việc tăng quy mô QE để cứu thị trường chứng khoán

Trong biên bản họp Uỷ ban Thị trường mở Liên bang FOMC được công bố mới nhất, Fed đã nói rõ rằng trái với những kỳ vọng về việc ông Powell sẽ thúc đẩy biện pháp kiểm soát đường cong lợi suất (YCC) trong cuộc họp vào tháng 9 (hoặc sớm hơn), động thái đó khó có thể xảy ra trong tương lai gần khi các quan chức Fed có khá nhiều "dấu hỏi" về những lợi ích mà việc kiểm soát đường cong lợi suất đem lại khi họ thảo luận về cả hai mặt của nó trong cuộc họp gần đây, ngay cả khi Fed nhắc lại rằng họ sẽ giữ lãi suất ở mức 0 và tiếp tục mua trái phiếu trong nhiều năm nữa.

Trong khi các cổ phiếu hầu như không chịu ảnh hưởng gì lớn sau những bình luận khá bất ngờ của Fed về YCC, có một sự thật là việc Fed không đả động thêm gì khác là một động thái rất đáng lo ngại đối với không ai khác ngoài ngân hàng quan trọng nhất trên thế giới, JPMorgan.

Theo lời ông Nick Panigirtzoglou, phụ trách mảng định lượng của ngân hàng này đã viết trong báo cáo dòng tiền và thanh khoản mới nhất của mình rằng: Nhìn vào triển vọng trong nửa sau năm 2020, không phải là làn sóng COVID-19 thứ hai, cũng không phải là kết quả của cuộc bầu cử tổng thống là thứ khiến đang khiến ông mất ngủ, mà thực tế là một sai lầm trong chính sách:

"Một trong những chủ đề chính mà chúng tôi thảo luận với khách hàng của mình trong những tuần vừa rồi là rủi ro đối với chứng khoán và những thị trường rủi ro khác trong nửa sau của năm. Trong ba rủi ro chính được khách hàng đề cập đến, một làn sóng virus thứ hai, một cuộc càn quét của đảng Dân chủ trong cuộc bầu cử tổng thống Mỹ; và cuối cùng là một sai lầm trong chính sách, điều khiến chung tôi lo lắng nhất."

Ông Panigirtzoglou giải thích thêm: "rủi ro đưa ra chính sách sai lầm có liên quan đến việc cần có một gói kích thích bổ sung trong tương lai và nếu các nhà hoạch định chính sách không đưa ra gói kích thích đó, họ sẽ chậm chân và có khả năng tạo ra phản ứng tiêu cực cho thị trường".

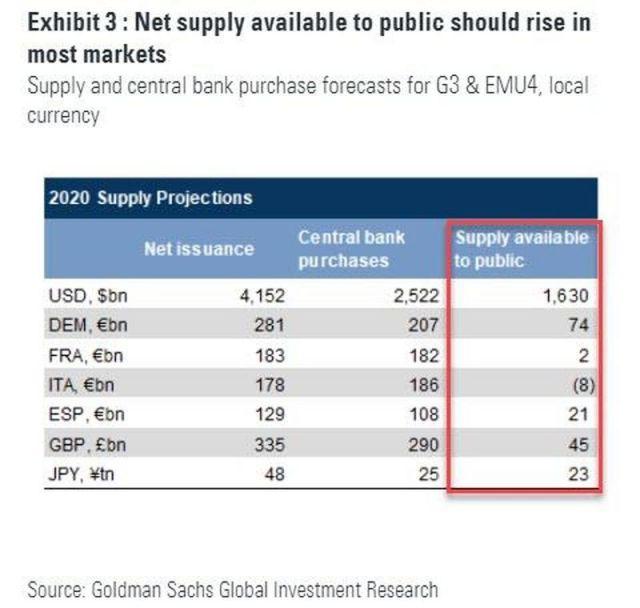

Nói cách khác, việc Fed đã bơm hơn 3 nghìn tỷ dollar thanh khoản trong 3 tháng qua là chưa đủ, và thật tình cờ, nhận định này của JPMorgan không đơn độc: Đây cũng chính là lập luận tương tự mà Goldman đưa ra từ giữa tháng Năm khi ngân hàng này "phát hiện ra một vấn đề lớn đối với Fed". Cụ thể, Fed sẽ cần mua thêm nhiều trái phiếu hơn, khoảng 1.6 nghìn tỷ dollar nữa so với dự kiến hiện tại để tránh lợi suất kho bạc tăng đột biến.

Fed cần mua thêm 1.6 nghìn tỷ USD trái phiếu tới hết năm 2020 để giữ ổn định lợi suất trái phiếu

JPMorgan cũng có cùng suy nghĩ và ngầm nhận định rằng Fed sẽ sớm phải tìm cách ổn định thị trường một lần nữa hoặc chịu rủi ro là thị trường có thể sập trong những tháng tới.

Điều này đưa chúng ta đến câu hỏi tiếp theo: "Nên đánh giá như thế nào về rủi ro sai lầm trong chính sách này?"

Câu trả lời của ông Panigirtzoglou như sau: "Bài học từ quá khứ, đặc biệt là từ sai lầm của Fed năm 2018, là việc thị trường lãi suất thường nhạy cảm hơn và nhanh chóng hơn trong việc báo hiệu bất kỳ rủi ro sai lầm trong chính sách nào. Phần dốc của đường cong lợi suất là một thước đo quan trọng cần được theo dõi để đánh giá liệu nguy cơ sai lầm trong chính sách có thể tái xuất hiện hay không."

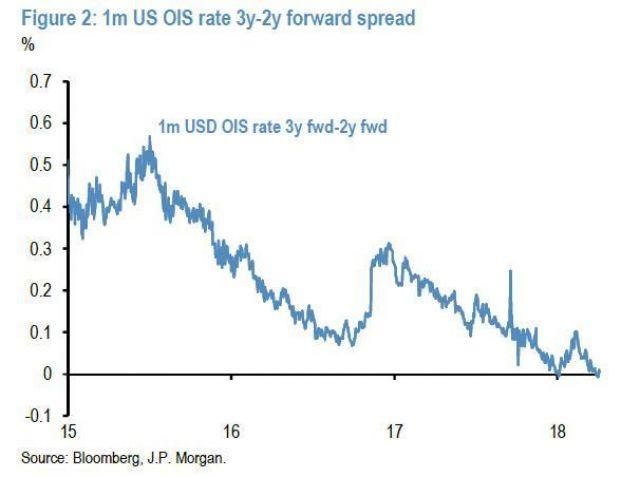

Hãy cùng xem lại lần đầu tiên khi bộ phận định lượng của JP Morgan đưa ra một cảnh báo tương tự, đó là vào đầu tháng 04/2018, và cả khoảng thời gian Fed đã thắt chặt quá mức và sau đó tiếp tục tăng lãi suất vào tháng 12 trong năm, châm ngòi cho đà giảm đầu tiên của thị trường thời kỳ hậu khủng hoảng tài chính, giống như cuộc khủng hoảng năm 1937 và suýt nữa rơi vào suy thoái. Mặc dù rất ít người cảnh báo rủi ro này vào thời điểm đó, ông Panigirtzoglou lại là người ủng hộ quan điểm trên khi nhấn mạnh rằng đường chênh lệch giữa điểm kỳ hạn 2 năm và 3 năm của lãi suất hoán đổi qua đêm USD kỳ hạn 1 tháng đã đảo ngược - "sự đảo ngược như vậy thường được coi là điềm xấu cho những tài sản rủi ro."

Quay trở lại hiện tại, đường cong lợi suất đang báo hiệu điều gì vào lúc này?

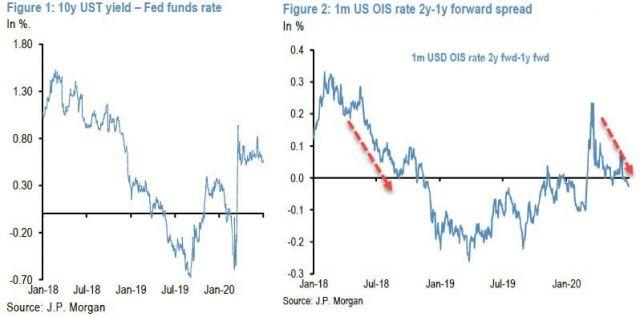

Chúng ta phải đón nhận cả tin tốt và tin xấu: Trong khi đường cong lợi suất kỳ hạn 10 năm trái phiếu kho bạc Mỹ vẫn đứng vững trong vùng giá trị dương (Hình 1), thì thật không may khi đường cong lợi suất kỳ hạn ngắn lại bắt đầu đi xuống mức âm (Hình 2). Mà theo như chuyên gia định lượng của JP Morgan thì đường cong thứ 2 "là một tín hiệu tốt hơn để đưa ra các dự báo về chính sách" và đó cũng chính là đường cong mà JP Morgan đã theo dõi sát sao vào năm 2018 khi sự đảo ngược của nó cho tín hiệu chính xác về sai lầm trong chính sách của Fed.

Theo JP Morgan, điều này xảy ra do những thông tin mà đường cong lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm thể hiện có thể bị "loãng" do dòng tiền của nhà đầu tư và sự mất cân bằng giữa cung và cầu trái phiếu, thay vì kỳ vọng về chính sách của Fed, đó là một cách nói khác cho việc đường cong lợi suất này đang mất dần khả năng báo hiệu và đang biến thành yếu tố gây nhiễu khi mọi người tranh nhau "qua mặt" Fed. Điều đó lại ảnh hưởng rất nhỏ đến đường cong lợi suất của các trái phiếu kỳ hạn ngắn. Ví dụ, các quỹ hưu trí, các công ty bảo hiểm và ngân hàng, những tổ chức mua phần lớn lượng trái phiếu kho bạc Mỹ, có xu hướng chú ý đến cả trái phiếu kỳ hạn trung tới dài hạn.

Trong khi chênh lệch điểm kỳ hạn 2 và 1 năm của lãi suất hoán đổi qua đêm USD (Hình 2) đã được cải thiện nhanh chóng và chuyển biến tích cực sau khi có những chính sách quyết liệt đối với cuộc khủng hoảng COVID-19 vào tháng 3, nó đã bị tuột dốc trong vài tháng qua và chuyển sang mức âm vào tuần trước. Mức chênh lệch này vào thứ Hai ngày 29/06 là âm 3 điểm cơ bản.

Cho những ai chưa biết tại sao lý do trên lại ảnh hưởng lớn đến những thị trường rủi ro thì JPM đã từng lập luận rằng sự đảo ngược của đường cong lợi suất là một trong những chỉ báo về thị trường quan trọng nhất trong hai năm qua.

Trong năm 2018, JP Morgan đã cảnh báo sự đảo ngược của đường cong lợi suất kỳ hạn ngắn, kể từ khi nó xuất hiện lần đầu tiên vào tháng 04/2018 trên đường cong lợi suất chênh lệch giữa các kỳ hạn 2 và 3 năm của lãi suất qua đêm kỳ hạn 1 tháng, là một tín hiệu quan trọng từ thị trường, cho thấy thị trường đã lo ngại về rủi ro của sai lầm trong chính sách (Fed thắt chặt quá mức tại thời điểm đó) và dẫn đến rủi ro cho cổ phiếu và thị trường rủi ro.

JP Morgan đã chứng minh được những nhận định mà họ đưa ra là hoàn toàn chính xác khi các sự kiện trong Q4 2018 xảy ra. Thật vậy, chỉ báo này đã chuyển sang trạng thái tiêu cực hơn trong năm 2018 không chỉ vì nó chuyển sang mức âm, mà còn chạm tới chênh lệch lợi suất kỳ hạn 1 năm và 2 năm kể từ tháng 11/2018. Sự tiêu cực này tồn tại trong suốt năm 2019 cho đến tận tháng 10 năm ngoái, khiến ngân hàng này phải giữ lập trường thận trọng cho đến lúc đó, trong khi không ai khác ngoài JPM, khi họ "kích động" một cuộc khủng hoảng trên thị trường hợp đồng mua lại (repo) và buộc Fed khởi động chương trình repo song song với việc "tiền hoá" tín phiếu kho bạc, khiến cho tình hình được cải thiện đáng kể.

Đường cong đã dốc ngược trở lại sau tháng 10/2019 nhưng cũng chỉ kéo dài được 3 tháng; đó là lúc thị trường cần một "chất xúc tác" mạnh mẽ hơn. Vào tháng 1 năm nay, chỉ báo trong Hình 2 đã chuyển sang mức tiêu cực một lần nữa, chỉ ra rủi ro xảy ra đà giảm cho các thị trường rủi ro tại thời điểm đó. Đấy là chưa kể đến COVID-19, các hoạt động kinh tế bị đình trệ và cú "bơm" thanh khoản lớn nhất mọi thời đại.

Đặt những dấu hỏi của JP Morgan về vai trò của COVID-19 trong việc thúc đẩy gói nới lỏng định lượng (QE) khổng lồ sang một bên, bài học mà chúng ta nhận được trong hai năm qua cũng như từ những chu kỳ kinh tế trước đó, là chừng nào sự đảo ngược của đường cong lợi suất kỳ hạn ngắn vẫn tồn tại, nó có thể hạn chế đà tăng trưởng của thị trường chứng khoán và những thị trường rủi ro khác và báo hiệu khả năng xảy ra những cú sốc tiêu cực tiếp theo.

Do đó, theo những gì ông Panigirtzoglouo đã cảnh báo, sự đảo ngược tái xuất hiện vào tuần trước là một "điềm gở". Tuy nhiên, sự chênh lệch điểm kỳ hạn giữa các kỳ hạn 1 và 2 năm của lãi suất qua đêm USD trong Hình 2 vẫn chưa quá tiêu cực đến mức phải lo lắng về sự điều chỉnh trong thời gian gần, nhưng điều đó cho thấy nhiều nhà đầu tư tin rằng sự kết hợp của chính sách tiền tệ và tài khoá đang được áp dụng vẫn chưa đủ mạnh với quy mô của cú sốc lần này. Nếu không phải như vậy thì các mức chênh lệch kỳ hạn 1 đến 2 năm hoặc 2 đến 3 năm đáng lẽ đã nằm nằm ở mức dương.

Thật sự là như vậy, hàng nghìn tỷ dollar cho QE, mua trái phiếu doanh nghiệp, hợp đồng repo, hoán đổi ngoại tệ, các khoản nợ, v.v., không còn đủ nữa. Điều này khá hợp lý khi ta xét đến việc thị trường đã quá quen thuộc với mỗi lần "bơm" thanh khoản của Fed và còn yêu cầu có một gói kích thích sớm hơn.

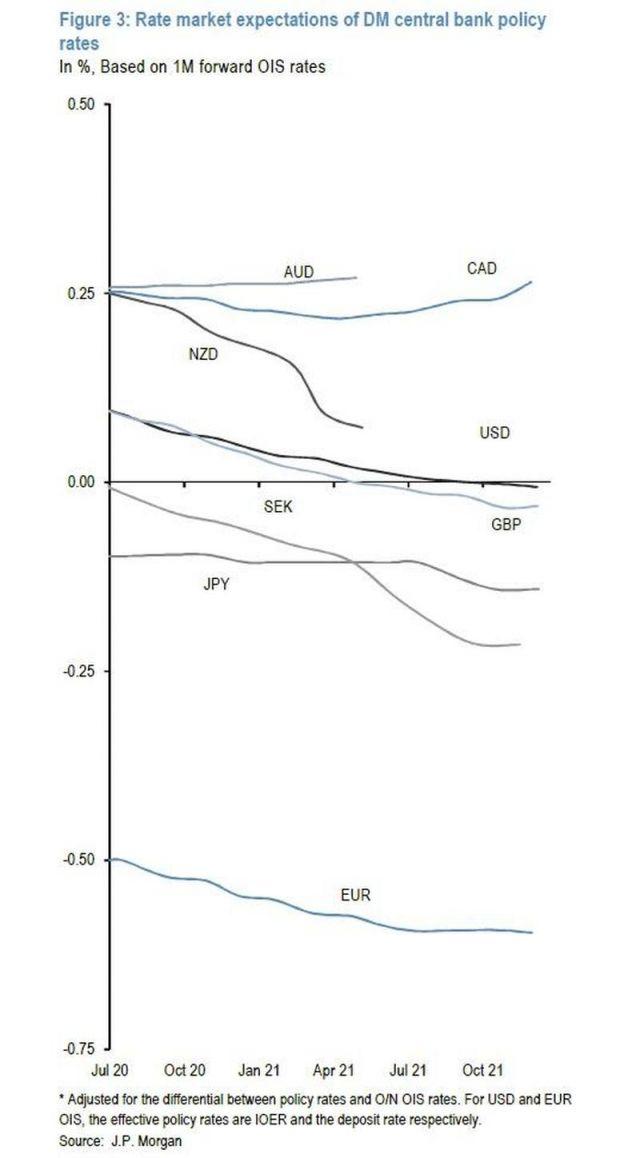

Đồng thời, JP Morgan lưu ý rằng những tín hiệu cho việc cần có những gói kích thích khác không chỉ giới hạn ở Mỹ. Như những gì chúng ta thấy trong hình 3, sự đảo ngược ở đường cong lợi suất kỳ hạn ngắn khá phổ biến ở các quốc gia đã phát triển. Ví dụ: Với Ngân hàng Trung ương Anh BoE và Ngân hàng Trung ương New Zealand RBNZ, họ đã cho thấy những dấu hiệu trong việc xem xét lãi suất âm, trong khi ở những nơi khác, ví dụ với Fed, giá cả trên thị trường phản ánh xảy ra khả năng có lãi suất âm ngay cả khi họ đã từ chối khả năng này trước đó.

Đối với JP Morgan, điều này cho thấy thị trường lãi suất đang báo hiệu sự cần thiết phải có nhiều chính sách tiền tệ và/hoặc chính sách tài khoá hơn nữa trên khắp các nền kinh tế đã phát triển. Về mặt logic, nếu Fed "dửng dưng" trước những diễn biến mới nhất của thị trường, và các gói kích thích mới không được thông qua, thì sự đảo ngược ở của đường cong lợi suất trái phiếu kỳ hạn ngắn sẽ trở nên tồi tệ hơn, và cuối cùng trở thành một tín hiệu vô cùng nguy hiểm cho thị trường chứng khoán và những thị trường rủi ro khác.

Nói tóm lại: Nếu Fed không muốn thị trường sụp đổ ngay trong tầm kiểm soát của mình, tốt hơn hết họ nên kích thích nền kinh tế thêm nữa và với quy mô hàng nghìn tỷ dollar.

Fed vẫn còn thời gian. JP Morgan dự đoán rủi ro được báo hiệu bởi sự tái xuất hiện của đường cong lợi suất đảo ngược trên thị trường tiền tệ sẽ không gây ra cú điều chỉnh đáng kể nào, do các nhà hoạch định chính sách cuối cùng cũng sẽ phản ứng trước các dấu hiệu, trừ khi họ không làm gì giống như năm 2018, và cũng có thể vào năm nay, khi mà bây giờ YCC rõ ràng không phải là ưu tiên của Fed. Tuy nhiên, JP Morgan vẫn tự tin rằng sự hỗ trợ trong chính sách tiền tệ, đặc biệt là dưới dạng bơm QE, có thể sẽ bảo đảm cho các tài sản rủi ro, bằng cách trực tiếp là mua trái phiếu doanh nghiệp hoặc gián tiếp "bơm" thanh khoản giúp tăng cường việc nắm giữ tiền mặt của các nhà đầu tư phi ngân hàng.

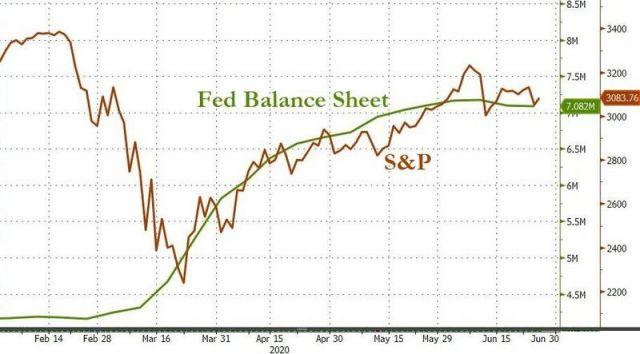

Chốt lại: chúng ta đang sống trong một thế giới nơi mọi thứ không còn liên kết với thực tế, từ các yếu tố cơ bản và tất nhiên cả từ dòng tiền. Để loại bỏ những hoài nghi xung quanh chính sách của mình, Fed phải bơm 1 nghìn tỷ dollar (hoặc hơn) mỗi quý, nếu không phải là mỗi tháng. Và với việc bảng cân đối kế toán của Fed hiện đang thu hẹp trong 2 tuần liên tiếp, dẫn đến việc chỉ số S&P 500 đang đi ngang, điều duy nhất bây giờ có thể đẩy giá cổ phiếu lên cao hơn theo JPMorgan, là một đợt bơm tiền tiếp theo.

Quan sát của JP Morgan luôn phản ánh khá chính xác, vì vậy rất có thể ông Powell đang phải đối mặt với 2 vấn đề: Thứ nhất, chủ tịch Fed đã đưa lãi suất âm ra khỏi danh sách các lựa chọn (trong thời điểm hiện tại) và thứ hai, Fed đã thông báo rằng YCC sẽ không sớm xảy ra, ông Powell không còn lựa chọn nào khác ngoài việc bơm nhiều tiền hơn nữa bằng QE. Mặt khác, bất kỳ sự thay đổi nào đối với tốc độ QE đang thu hẹp hiện tại của Fed (Fed hiện chỉ đang mua 80 tỷ dollar trái phiếu Mỹ mỗi tháng, giảm mạnh từ mức 1 nghìn tỷ USD vào tháng 3), sẽ gặp phải cơn thịnh nộ, đặc biệt là từ phía các chính trị gia. Điều đó có nghĩa là giống như vào tháng 3 khi Fed bắt đầu lấy lí do bảo vệ thị trường khỏi một cú sập trong đại dịch để "bơm" QE không giới hạn, Fed sẽ sớm phải bước vào giai đoạn 2 bằng cách gây ra một vụ sụp đổ thị trường mới hoặc chờ đợi một đợt bán tháo khác do sự trở lại của COVID-19, sau đó sử dụng nó như một cái cớ thuận tiện cho việc "bơm" gói QE tiếp theo.

Hãy quan sát khi đồng dollar tăng giá mạnh khi thị trường nhận ra sắp có một cú sốc thanh khoản USD do sự đảo ngược của đường cong lợi suất kỳ hạn ngắn. Điều này sẽ đẩy nhanh khủng hoảng thanh khoản, do đó, bằng cách này hay cách khác, khoản phát hành trái phiếu kho bạc trị giá 1.6 nghìn tỷ dollar sắp tới - vốn đã được Quốc hội "bật đèn xanh" - sẽ đóng vai trò quan trọng khi cú sốc thị trường tiếp theo được kích hoạt, thứ mà Fed dễ dàng làm được bằng cách mở rộng thêm hàng nghìn tỷ USD trong gói bơm QE không giới hạn của mình chỉ với thời gian rất ngắn.

Một câu hỏi mà chúng ta phải đặt ra là liệu đây có phải là lúc thị trường thị trường sụp đổ để Fed bắt đầu "nhúng tay" vào hay không, hay liệu ông Powell sẽ giữ "viên đạn" cuối cùng này cho những diễn biến tiếp theo?

Trong khi việc mở rộng thêm chương trình QE của Fed chỉ là vấn đề thời gian, dù cho có được xúc tác bởi một vụ sụp đổ thị trường khác hay không, một câu hỏi lớn hơn ở hiện tại là điều gì sẽ xảy ra sau đó?

"Chính phủ có thể tiếp tục vay nhiều kỷ lục như vậy không?", George Boubouras, Trưởng phòng Nghiên cứu thuộc Quỹ phòng hộ K2 Asset Management đã đặt ra câu hỏi vào tháng Năm. "Các ngân hàng trung ương là đơn vị chủ chốt trong việc mua vào lượng trái phiếu khổng lồ mà chúng ta đã chứng kiến cho đến nay. Nhưng nếu họ dừng lại thì đến một lúc nào đó, trong trung hạn, tất cả sẽ sáng tỏ, bao gồm cả những hậu quả không thể bù đắp đối với một số quốc gia."

Trớ trêu thay, điều này cũng có nghĩa sự kết thúc sớm của COVID-19 sẽ là điều tồi tệ nhất có thể xảy đến đối với một thế giới hiện đang quen với việc rất nhiều tiền "từ trên đầu rơi xuống", bởi nó cần ở trong trạng thái của một cuộc khủng hoảng dài hạn.

"Một khi cuộc khủng hoảng đến hồi chấm dứt, ngày càng ít sự hỗ trợ được đưa ra từ phía các ngân hàng trung ương và giấy tờ có giá sẽ lại trả về cho thị trường quyết định," Charles Diebel, thuộc Quỹ Mediolanum cho biết.

Điều đó, thật tình cờ, cũng sẽ là khởi đầu cho sự kết thúc của chế độ tiền tệ hiện tại. Bất cứ ai hy vọng rằng các quan chức và các nhà hoạch định chính sách cho phép cuộc khủng hoảng COVID-19 biến mất một cách dễ dàng, khả năng cao sẽ gặp phải cú sốc lớn nhất trong đời.