Nhật Bản tham dự CLB tăng lãi suất muộn màng khi mà bữa tiệc cắt giảm lãi suất sắp bắt đầu

Tuấn Hưng

Junior Analyst

Vào ngày 18/3, Ngân hàng Trung ương Nhật Bản (BoJ) đã chấm dứt tình trạng lãi suất âm kéo dài suốt 8 năm bằng cách tăng lãi suất đi vay lần đầu tiên sau 17 năm. Tuy nhiên, trái với nhiều người kỳ vọng, đồng yên tiếp tục suy yếu trong khi chỉ số Nikkei 225 tăng điểm. Bài viết dưới đây sẽ giải thích lý do cho điều này.

Thông thường phản ứng của thị trường với việc tăng lãi suất mà khi thông tin chưa hoàn toàn ảnh hưởng lên định giá là ngược lại: đồng tiền sẽ tăng giá và thị trường chứng khoán sẽ giảm điểm. Nhưng có một vấn đề lạ lùng về lãi suất âm: thay vì kích thích tăng trưởng như kỳ vọng, nó lại giống như một loại thuế đối với hệ thống ngân hàng. Vốn việc áp dụng lãi suất tiền gửi âm là để ngăn chặn việc tiết kiệm dư thừa và từ đó kích thích chi tiêu và đầu tư. Tuy nhiên, thị trường có vẻ nghĩ rằng chúng có hiệu ứng ngược lại.

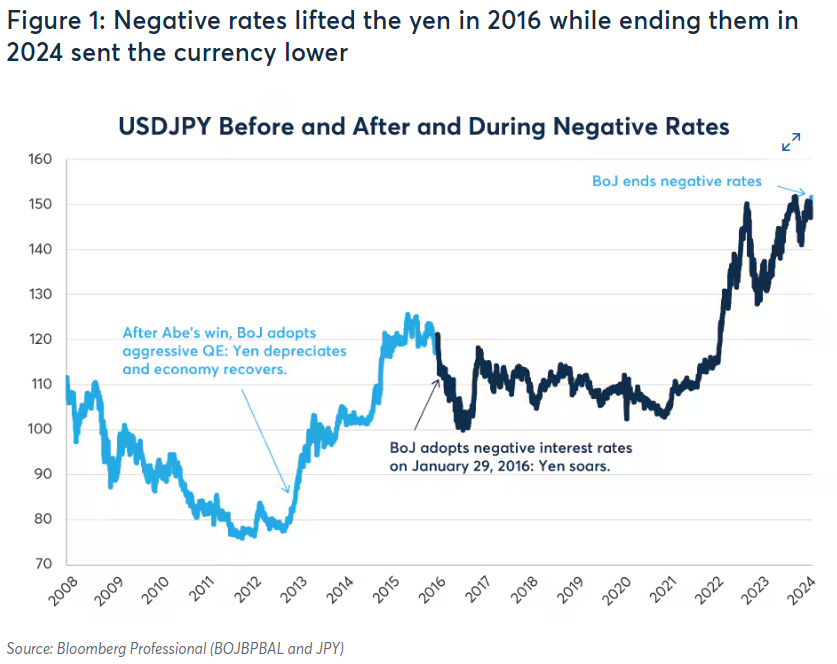

Nhìn lại vào ngày 29/1/2016, ngày mà BoJ lần đầu tiên cắt lãi suất xuống mức âm, đồng Yên đã tăng giá so với Đô la Mỹ (USD). Đồng Yên (JPY) tiếp tục tăng giá trong nhiều tháng sau đó với tăng khoảng 10% so với USD. Ngược lại, JPY đã ghi nhận mức giảm 2% trong một tuần sau khi BoJ chấm dứt lãi suất âm vào ngày 18/3 (Hình 1).

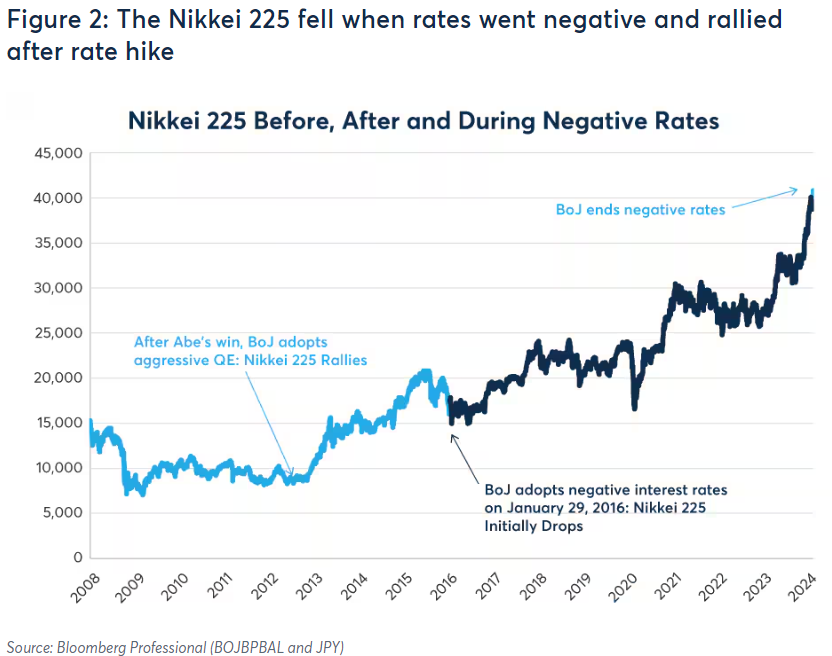

Và trong cả hai lần thay đổi lãi suất vào năm 2016 và 2024, chỉ số Nikkei 225 đều có phản ứng trái ngược với đồng yên. Chỉ số Nikkei sụt giảm vào tháng 1 và tháng 2 năm 2016 sau khi BoJ thiết lập mức lãi suất âm. Ngược lại, khi BoJ tăng lãi suất vào tháng 3 năm 2024, chỉ số Nikkei 225 đã tiếp tục tăng điểm (Hình 2).

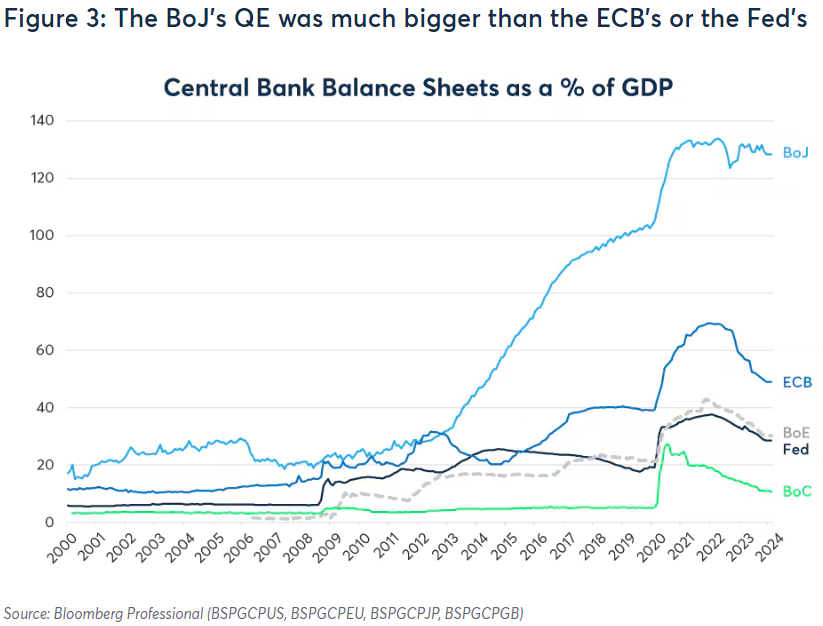

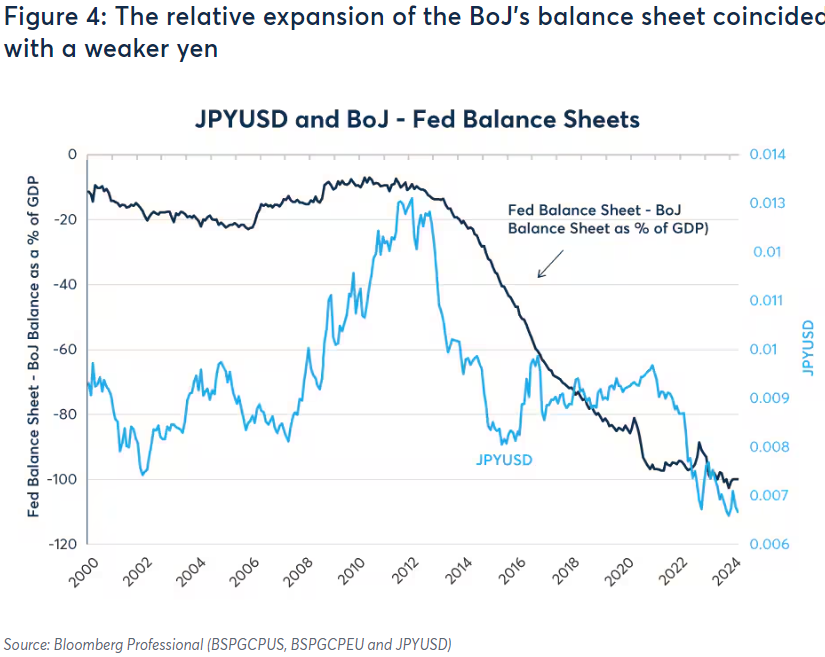

Công bằng mà nói, chỉ số Nikkei có mức tăng trưởng không tệ trong suốt thời kỳ lãi suất âm. Nó đã bắt đầu một đợt tăng giá vào cuối tháng 3 năm 2020, trùng hợp với sự thay đổi giá tài sản toàn cầu sau đợt nới lỏng định lượng (QE) quy mô lớn của các ngân hàng trung ương. Đáng chú ý, tỷ trọng QE trên GDP của BoJ là quy mô hơn và quá trình QE cũng kéo dài hơn nhiều so với các ngân hàng trung ương khác (Hình 3). Việc mở rộng nhanh chóng bảng cân đối kế toán của BoJ so với Fed có lẽ đã đẩy JPY/USD xuống mức thấp hơn (Hình 4).

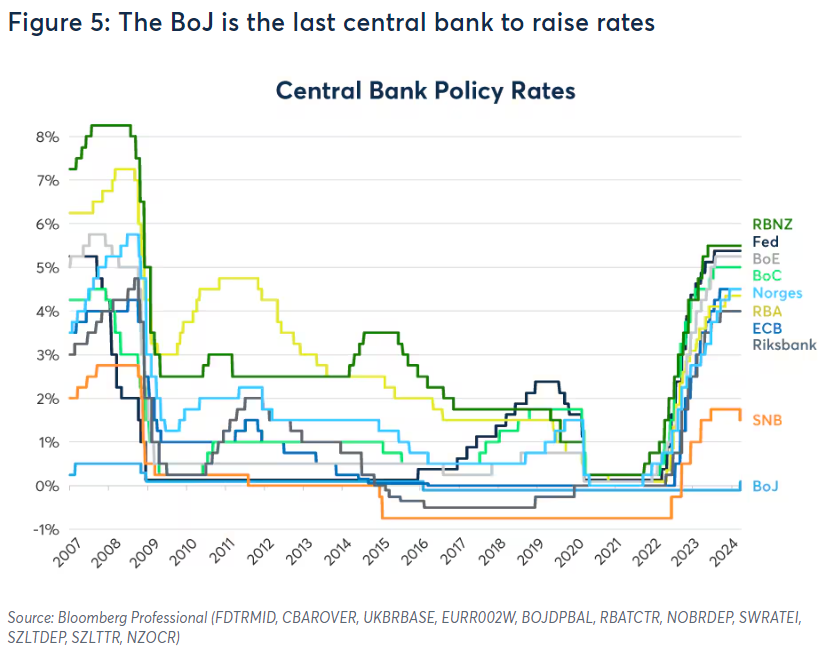

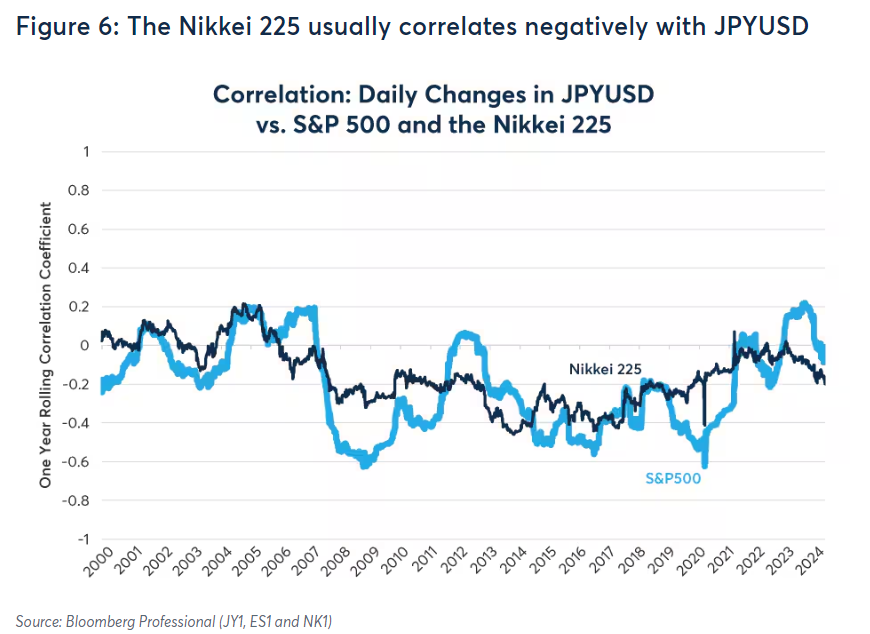

Với việc BoJ là ngân hàng trung ương cuối cùng tăng lãi suất (Hình 5) có thể là một yếu tố cũng gây áp lực giảm giá lên JPY và điều này có thể có lợi cho chỉ số Nikkei 225. Chỉ số Nikkei 225 thường có mối tương quan nghịch biến với sự biến động của giá trị đồng JPY (Hình 6).

Nhìn chung, bước đầu tiên của BoJ để hướng tới mức lãi suất cao hơn có thể gây ra các tác động hơi ngược là tiếp tục kích thích tăng trưởng kinh tế hơn nữa do bãi bỏ những gì được coi là khoản thuế đánh vào hệ thống ngân hàng. Mức lãi suất tiếp theo từ 0.25% đến 0.5% có thể kích thích hoạt động bình thường hơn của ngành ngân hàng. Sau đó, mức lãi suất cao hơn mới có tác động làm tăng trưởng chậm lại giống như ở những nơi khác, nhưng điều đó có thể đòi hỏi lãi suất cao hơn nhiều so với mức lãi suất 0 đến 0.10% của hiện tại. Để so sánh, lãi suất ở Mỹ đang ở mức 5.25% đến 5.50%.

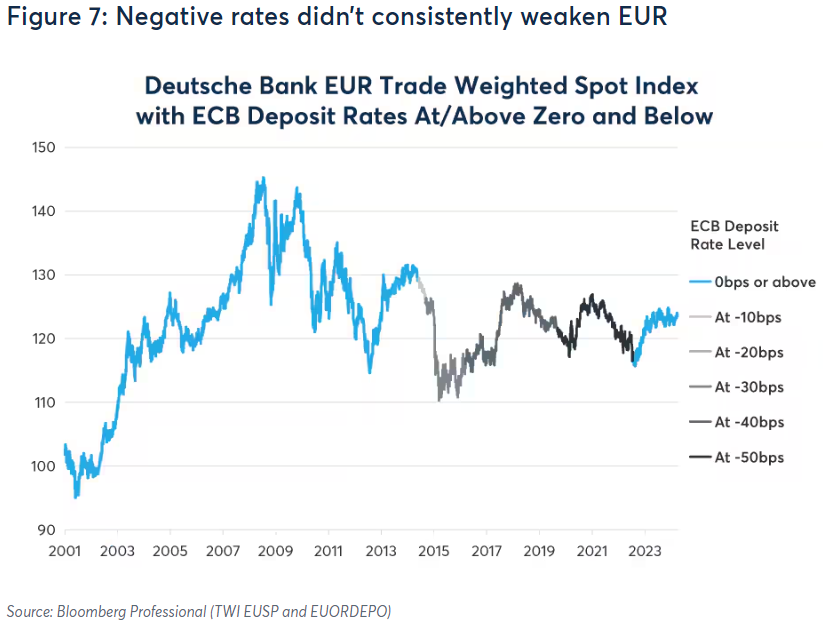

Tại Châu Âu, Thụy Điển và Thụy Sĩ cũng từng thử nghiệm lãi suất tiền gửi dưới 0%. Đối với khu vực đồng tiền chung Châu Âu, khi mà lãi suất chính sách lần đầu được thiết lập ở mức âm, đồng EUR đã rớt giá mạnh so với đồng USD nhưng một phần cũng đến từ mất giá của các đồng tiền trên thế giới so với đồng USD trong thời điểm giá dầu lao dốc từ cuối năm 2014-2016. Khi Ngân hàng Trung ương Châu Âu (ECB) cắt giảm lãi suất tiền gửi sâu hơn nữa xuống mức âm vào cuối thập kỷ này, EUR đã ngưng bị bán tháo và nó thực sự đã phục hồi so với các loại tiền tệ khác (Hình 7).

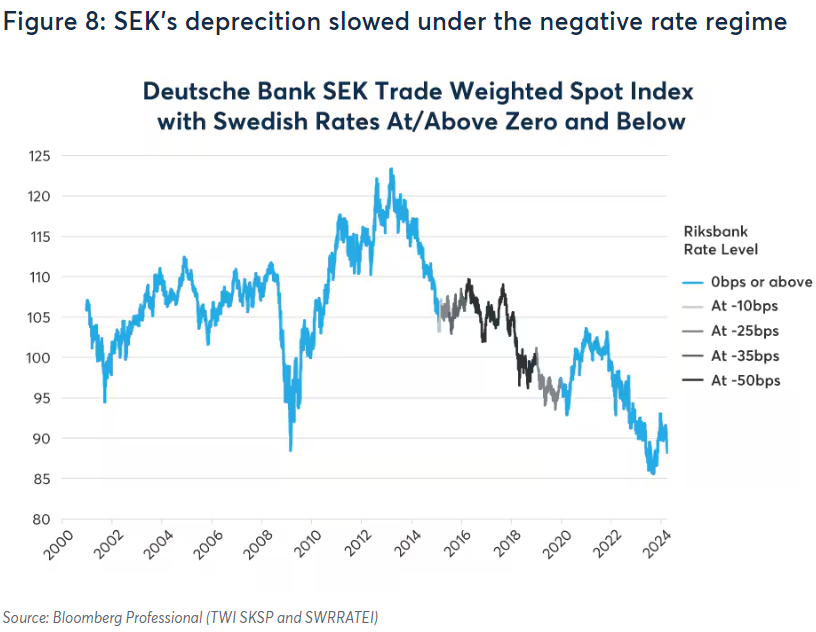

Việc Thụy Điển thử nghiệm lãi suất âm dường như đã làm chậm quá trình mất giá dài hạn của đồng Krona (SEK). Khi Thụy Điển chuyển từ thặng dư thương mại gần 12% GDP sang mức khiêm tốn hơn chỉ gần 2% GDP, SEK đã giảm trong dài hạn so với hầu hết các loại tiền tệ khác. Điều gây tò mò trong trường hợp của Thụy Điển là tốc độ giảm giá SEK trước và sau thời kỳ lãi suất âm nhanh hơn so với trong giai đoạn đó. Ngoài ra, SEK ban đầu mạnh lên khi lãi suất âm lần đầu tiên được áp dụng và sau đó suy yếu khi ngân hàng trung ương Riksbank tăng lãi suất trở về 0%. Cả hai động thái này đều giống với trường hợp của Nhật Bản (Hình 8).

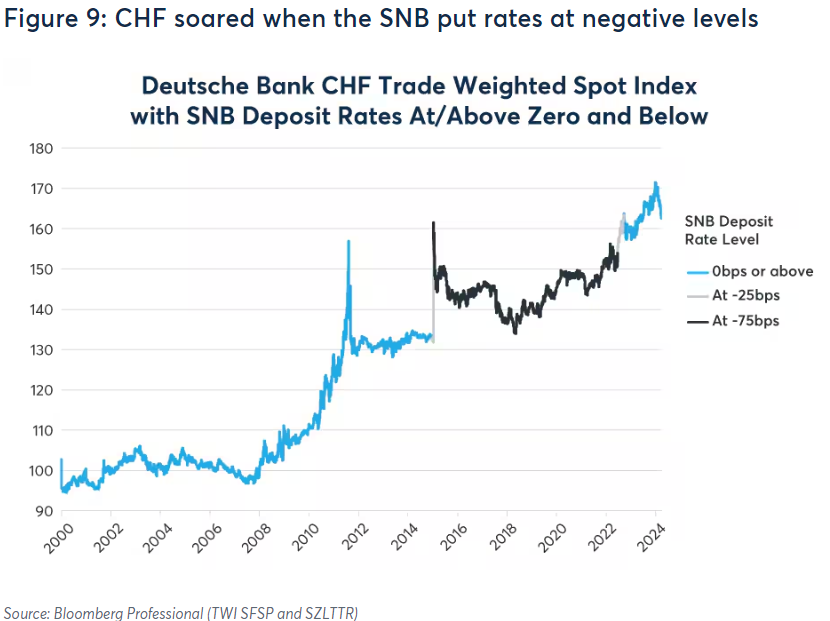

Thụy Sĩ là ví dụ điển hình nhất về việc lãi suất âm là việc thắt chặt chính sách ngoài chủ ý. Đồng franc Thụy Sĩ (CHF) tăng vọt khi Ngân hàng Quốc gia Thụy Sĩ (SNB) lần đầu áp dụng lãi suất âm và tiếp tục tăng. Tại thời điểm SNB đưa lãi suất trở lại mức dương, CHF đã bị bán tháo và hiện đang giao dịch gần mức tương tự như khi lãi suất âm kết thúc (Hình 9).

Những tác động của lãi suất tiền gửi âm ở châu Âu cũng tương tự như trường hợp của Nhật Bản. Thay vì làm suy giảm giá trị đồng tiền, lãi suất tiền gửi âm dường như đã củng cố thêm giá trị các đồng tiền này hoặc làm giảm sự suy giảm dài hạn trong trường hợp của Thụy Điển. Điều này cho thấy rằng lãi suất âm được coi là hạn chế và không mở rộng tăng trưởng cung tiền và việc chấm dứt chúng được coi là mở rộng. Cuối cùng, phản ứng của chỉ số Nikkei 225, một loại tài sản riêng biệt, cũng xuất hiện để xác nhận phản ứng của thị trường tiền tệ.

CME