Nhận định về chứng khoán và thị trường trái phiếu trước đợt cắt giảm lãi suất đầu tiên của Fed

Hoàng Thế Vinh

Junior Analyst

Các nhà đầu tư tin rằng động thái tiếp theo của Fed sẽ là cắt giảm lãi suất. Nhưng nếu ngân hàng này quyết định được thời điểm cắt giảm, điều này sẽ giúp thúc đẩy thị trường

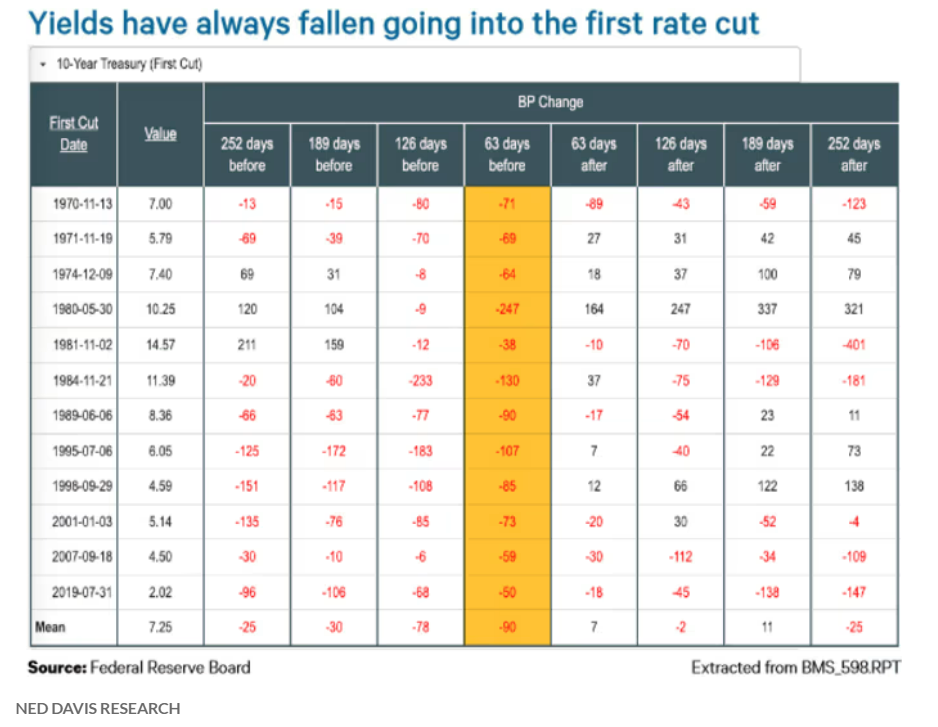

Bảng dưới đây của Ned Davis Research, sử dụng dữ liệu từ năm 1970, cho thấy diễn biến của lợi suất trái phiếu chính phủ kỳ hạn 10 năm trong ba tháng trước đợt cắt giảm lãi suất đầu tiên của Fed.

Vào ngày 20/12, nhiều người dự đoán sẽ cắt giảm 0.4 điểm, lợi suất trái phiếu kỳ hạn 10 năm khi này ở mức 3.95%.

Lợi suất đã giảm trong ba tháng trước lần cắt giảm đầu tiên trong mỗi chu kỳ nới lỏng kể từ năm 1970, với mức giảm trung bình là 90 điểm cơ bản, hay 0.9 điểm phần trăm.

Joe Kalish, chiến lược gia vĩ mô toàn cầu tại Ned Davis Research, đã cho rằng việc áp dụng mức giảm tối thiểu – mức giảm 38 điểm cơ bản vào năm 1981 – sẽ tạo ra lợi suất 3.57%.

Trong khi đó, thị trường cổ phiếu tương đối ổn định trong khoảng thời gian ba tháng này.

Ông Kalish đã quan sát rằng thị trường cổ phiếu nói chung chưa bao giờ tăng hơn 11% trong khoảng thời gian đó.

Tính đến cuối ngày thứ Tư, chỉ số S&P 500 SPX chỉ tăng 0.1% kể từ ngày 20/12.

Tuy nhiên, chứng khoán có xu hướng phục hồi trong vòng 6 đến 7 tháng tới, với chỉ số S&P 500 đạt mức tăng trung bình 12%, ông Kalish cho biết. Chỉ số này đã tăng điểm trong mọi chu kỳ nới lỏng kể từ năm 1970, ngoại trừ lần giảm 27.6% từ ngày 3/1/2001 đến ngày 25/6/2003, sau sự kiện bong bóng Dotcom.

Về phần mình, Fed cho rằng vẫn có khả năng tăng lãi suất, nhưng lãi suất vẫn được duy trì ở mức 5.25-5.5% kể từ tháng Bảy. Biên bản cuộc họp ngày 12-13/12 của Fed được công bố hôm thứ Tư cho thấy một số quan chức cho rằng Fed có thể phải duy trì mức lãi suất lâu hơn dự kiến, trong khi một số khác lại thúc đẩy việc nới lỏng.

Các trader đã giảm bớt kỳ vọng về việc cắt giảm lãi suất vào tháng 3 sau khi biên bản được công bố. Theo CME FedWatch, các trader đã định giá khả năng 66.4% rằng lãi suất sẽ giảm ít nhất 25 bps kể từ ngày 20/3, giảm từ mức gần 87% một tuần trước.

Các trader đã định giá khả năng gần 60% Fed sẽ cắt giảm 6 lần trong suốt năm 2024, trong khi theo dot-plot sẽ chỉ có ba lần cắt giảm như vậy.

Ông Kalish nói: “Nếu lần cắt giảm lãi suất đầu tiên diễn ra vào tháng 5 hoặc tháng 6, lợi suất trái phiếu kho bạc có thể đi ngang hoặc thậm chí tăng trở lại một chút”.

Cổ phiếu cũng đã giảm trở lại sau khi cả cổ phiếu và trái phiếu chính phủ kết thúc năm 2023 một cách khởi sắc. Ông Kalish cho biết, các nhà đầu tư có thể đang cân nhắc về thời điểm cắt giảm lãi suất, đồng thời lưu ý rằng sáu lần cắt giảm sẽ cho ra một kịch bản kinh tế khó khăn hơn so với việc hạ cánh mềm giống như Goldilocks được sử dụng để biện minh cho cuộc biểu tình năm 2023.

Ông nói: “Nếu chúng ta hạ cánh mềm thì sáu lần cắt giảm lãi suất là quá nhiều”.

MarketWatch