Nhận định tuần DXY: Báo cáo NFP giải nguy cho đồng USD, tuần tới tiếp tục "căng não" với loạt thông tin quan trọng

Thành Duy

Junior editor

Sự phục hồi mạnh mẽ do dữ liệu mới được công bố vào cuối tuần đã tạo ra cú hích cho chỉ số DXY đóng cửa tại 104.93, thoát khỏi đà giảm đã kéo chỉ số xuống mức thấp nhất hai tháng khi nhúng nhẹ qua 104.00.

Biến động tuần qua

Đồng USD chủ yếu giao dịch thận trọng trong suốt tuần cho đến thứ Sáu, khi báo cáo việc làm phi nông nghiệp bất ngờ mạnh mẽ đã thúc đẩy đồng tiền này quay trở lại vùng tích cực trên biểu đồ tuần. Giờ đây, mức 104.00 sẽ trở thành ngưỡng hỗ trợ quan trọng trong ngắn hạn.

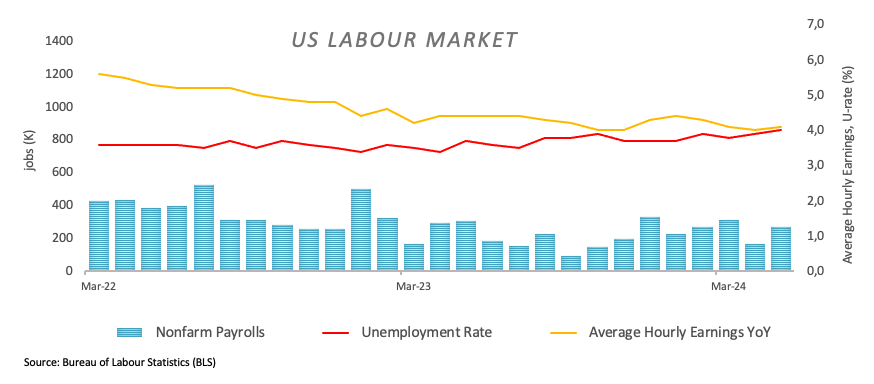

Đầu tuần, các số liệu yếu hơn dự kiến từ thị trường lao động Mỹ (báo cáo ADP, JOLTs và số đơn xin trợ cấp thất nghiệp hàng tuần) cho thấy sự hạ nhiệt của nền kinh tế và làm dấy lên suy đoán rằng Fed sẽ cắt giảm lãi suất sớm hơn dự kiến (có thể là tháng 9), dẫn đến khả năng giảm lãi suất lần thứ hai sẽ rơi vào một thời điểm nào đó gần cuối năm. Điều này đã tạo khá nhiều áp lực lên đồng USD. Đến cuối tuần, chỉ số lại bật tăng mạnh mẽ sau báo cáo NFP của Mỹ tháng 5, cho thấy sự tích cực và là cứu cánh cho loạt dữ liệu yếu kém trước đó khi tăng 272,000, vượt so với dự báo 187,000 và kỳ trước là 165,000 việc làm.

Dữ liệu tổng hợp thị trường lao động của Mỹ (số lượng việc làm phi nông nghiệp, tỷ lệ thất nghiệp, thu nhập trung bình theo giờ so với cùng kỳ)

Hiện tại, Fed vẫn đang “án binh bất động” trước thềm cuộc họp quan trọng. Công cụ FedWatch của CME Group cho thấy khả năng giảm lãi suất vào tháng 9 dao động quanh mức 50%. Thị trường hiện kỳ vọng Fed sẽ cắt giảm lãi suất 20 bps vào cuộc họp ngày 07/11 và khoảng 40 bps vào tháng 12.

Lập trường "hawkish" của Fed vẫn được duy trì

Mặc dù không có nhiều bài phát biểu hay bình luận nào từ các nhà hoạch định chính sách của Fed trong tuần vừa rồi, nhưng cũng cần lưu ý đến những thông điệp thận trọng gần đây:

- Chủ tịch Fed chi nhánh Minneapolis, Neel Kashkari đề xuất nên chờ đợi tiến triển đáng kể về lạm phát trước khi xem xét cắt giảm lãi suất, và thậm chí có thể tăng lãi suất nếu lạm phát không giảm thêm.

- Chủ tịch Fed chi nhánh New York, John Williams cũng cho rằng không cần vội vàng cắt giảm lãi suất, cần thu thập và đánh giá thêm dữ liệu trước khi thay đổi chính sách.

- Chủ tịch Fed chi nhánh Chicago, Austan Goolsbee lưu ý rằng việc kiểm soát lạm phát cứng rắn hơn có thể làm gia tăng tỷ lệ thất nghiệp, trong khi Chủ tịch Fed chi nhánh Dallas, Lorie Logan tin rằng lạm phát đang đi đúng hướng để đạt mục tiêu 2% của Fed.

Hành động của nhóm Ngân hàng Trung ương G10

ECB đã giảm lãi suất 25 bps tại cuộc họp ngày 06/06, nhưng khả năng cắt giảm lần tiếp theo trong mùa hè vẫn còn bỏ ngỏ, đặc biệt là sau khi điều chỉnh tăng dự báo lạm phát. Mặt khác, BoE dự kiến sẽ giảm lãi suất vào Q4 và thị trường kỳ vọng mức cắt giảm khoảng 28 bps vào tháng 11, trong khi RBA nhiều khả năng cũng bắt đầu nới lỏng chính sách vào cuối năm.

Các sự kiện quan trọng sắp tới

Thị trường tuần tới dự kiến sẽ khá sôi động với ngày thứ Tư “bùng nổ” với loạt thông tin quan trọng được công bố, trong đó có chỉ số giá tiêu dùng (CPI) tháng 5, quyết định lãi suất của Fed, biểu đồ “dot plot” và bài phát biểu trong cuộc họp báo của Chủ tịch Fed, Jerome Powell.

Phân tích kỹ thuật

Mặc dù tăng vọt nhưng đồng USD vẫn đang kẹt trong biên độ 104.00 - 105.00. Trường hợp chỉ số vượt đỉnh tuần ngày 09/05 ở 105.74 sẽ mở ra cơ hội hướng đến đỉnh năm 2024 tính tới hiện tại, được thiết lập vào ngày 16/04 là 106.51. Các kháng cự quan trọng tiếp theo là đỉnh tháng 11/2023 tại 107.11 và đỉnh năm 2023 ở 107.34.

Ngược lại, nếu chỉ số giảm thủng đáy tháng 6 là 103.99, chỉ số có thể tiếp tục giảm về đáy tuần ngày 09/04 tại 103.88 và đáy tháng 3 là 102.35. Trong kịch bản tiêu cực hơn, chỉ số có thể hướng về đáy tháng 12/2023 ở 100.61, sau đó là ngưỡng tâm lý 100.00 và đáy năm 2023 tại 99.57, thiết lập ngày 14/07.

Mặc dù vậy, khả năng chỉ số sẽ tiếp tục xu hướng tăng ngắn hạn miễn là duy trì trên đường SMA 200 quan trọng tại mức 104.43.

DXY đồ thị ngày

FXStreet