Ngân hàng trung ương Nhật Bản - Loay hoay trước thời khắc bản lề của thập kỷ

Đặng Hải Phú

Junior Analyst

Sự sụp đổ của đồng Yên gây áp lực buộc ngân hàng trung ương Nhật Bản phải xem xét thay đổi hướng đi sau nhiều thập kỷ nới lỏng chính sách tiền tệ.

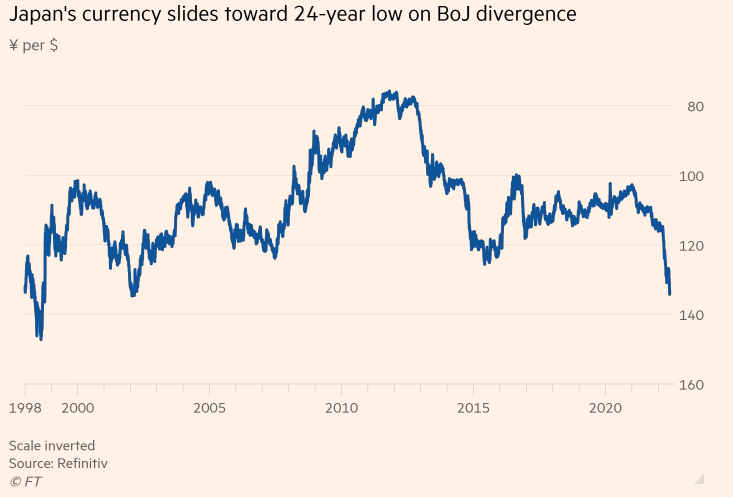

Vào mùa hè năm 1998, đồng Yên Nhật đã giảm xuống mức thấp nhất so với đồng USD kể từ vụ nổ bong bóng kinh tế nghiêm trọng bảy năm trước đó. Một quan chức cấp cao của Bộ Tài chính khi đó, Haruhiko Kuroda, cảnh báo rằng việc đồng Yên giảm giá quá mức là điều tiêu cực đối với nền kinh tế Nhật Bản.

Gần một phần tư thế kỷ sau, ông Kuroda hiện nay là thống đốc của Ngân hàng Trung ương Nhật Bản, tiếp tục đưa ra lời cảnh báo khi đồng nội tệ nước này giảm xuống mức thấp nhất trong 24 năm khi USD/JPY một lần nữa phá vỡ mức 137 và vẫn chưa biết khi nào sẽ dừng lại.

Kuroda cho biết vào tháng trước, sau các cuộc thảo luận với Thủ tướng Fumio Kishida: “Sự sụt giảm nhanh chóng của đồng Yên gần đây là điều không mong muốn". Đây là một sự thay đổi đáng chú ý của người đứng đầu BOJ, người cho đến gần đây vẫn cho rằng một đồng nội tệ yếu hơn có thể mang lại lợi ích cho nền kinh tế.

Cuộc tranh luận trong nội bộ Nhật Bản về việc đồng tiền mất giá ngày càng trở nên gay gắt. Những ấn phẩm trong các hiệu sách đặt ra các giả thuyết xung đột về đồng yên với dòng tít in đậm: một tựa đề bi quan của một cuốn sách kinh doanh có nội dung Đồng Yên Yếu ớt sẽ hủy diệt Nhật Bản trong khi một tác phẩm khác dự đoán lạc quan rằng “một nước Nhật rẻ tiền” sẽ hồi sinh quốc gia.

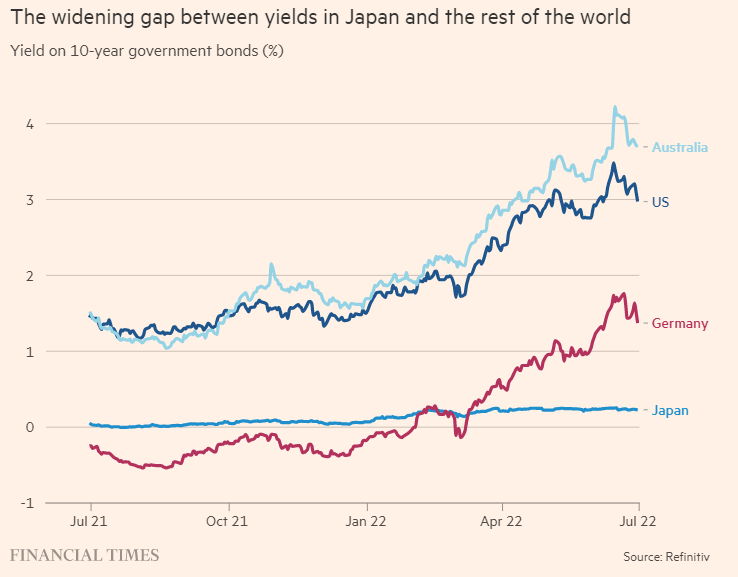

Trọng tâm của cuộc tranh luận xung quanh đồng Yên là câu hỏi liệu chính sách tiền tệ siêu nới lỏng kéo dài hàng thập kỷ của Kuroda có thể chịu được áp lực của lạm phát toàn cầu hay không. Khi chênh lệch lãi suất giữa Nhật Bản và Mỹ ngày càng gia tăng, các nhà đầu tư đã bán phá giá đồng tiền này và đưa nó xuống mức thấp nhất trong lịch sử.

Các nhà phân tích cho rằng đồng Yên - và nền kinh tế Nhật Bản - đang ở một thời điểm quan trọng với hai kịch bản hoàn toàn khác nhau trước mắt, tùy thuộc vào các bước đi tiếp theo của ngân hàng trung ương.

Đồng Yên giảm xuống mức thấp nhất so với USD trong vòng 24 năm

Nếu BoJ duy trì nới lỏng trong khi Cục Dự trữ Liên bang Mỹ tiếp tục tăng lãi suất, sự phân kỳ về lãi suất có thể khiến đồng Yên tiếp tục giảm giá. Nhưng nếu BoJ điều chỉnh chính sách tiền tệ của mình hoặc nếu suy thoái kinh tế toàn cầu khiến lãi suất của Hoa Kỳ quay đầu và dòng tiền tìm đến nơi trú ẩn an toàn, điều đó có thể kích hoạt sự đảo chiều đột ngột của xu hướng hiện tại.

Yujiro Goto, chiến lược gia FX tại Nomura, cho biết: “Khi nguy cơ suy thoái của Mỹ tăng lên, nguy cơ đảo chiều sang đồng Yên mạnh trong trung và dài hạn cũng tăng lên. “Hành động giá trong quá khứ cho thấy rằng trong thời kỳ lạm phát đình trệ, đồng Yên có xu hướng giảm giá so với đồng đô la, trong khi trong thời kỳ suy thoái, đồng Yên có xu hướng tăng giá”.

Giống như nền kinh tế toàn cầu, Nhật Bản cũng đã phải chịu những cú sốc từ xu hướng tăng của giá dầu và khí đốt do xung đột Nga-Ukraina. Tuy nhiên, trong khi lạm phát giá tiêu dùng đã tăng lên trên 8% ở Mỹ và Anh, thì lạm phát chính của Nhật Bản vẫn ở mức 2.5% trong tháng 5 - chỉ cao hơn một chút so với mục tiêu 2% của ngân hàng trung ương nước này. Lý do của sự khác biệt đó là tiền lương. Trong khi sự phục hồi sau đại dịch đã mang lại áp lực tiền lương đáng kể ở Mỹ và châu Âu, ở Nhật Bản hầu như không có sự chuyển dịch nào từ giá hàng hóa cao hơn sang thu nhập của người lao động.

Trong chín tháng còn lại trong nhiệm kỳ của mình trước khi từ chức vào tháng Ba năm sau, ông Kuroda sẽ phải cân bằng chính sách một cách khéo léo. Động thái duy trì lãi suất âm và giới hạn lợi suất trái phiếu bằng 0 phản ánh nhận định của ông rằng nền kinh tế cơ bản của Nhật Bản đang yếu và sẽ khó phát triển nếu lãi suất cao hơn. Đồng thời, ông muốn thay đổi tâm lý của người tiêu dùng Nhật Bản và làm cho họ quen với việc giá cả tăng cao: một bước quan trọng để duy trì lạm phát ở mức 2%. Vào đầu tháng 6, Kuroda buộc phải xin lỗi vì cho rằng công chúng Nhật Bản đang ngày càng khoan dung hơn với lạm phát, điều gặp phải phản ứng dữ dội từ các chính trị gia và công chúng.

Sự kết hợp giữa giá cả tăng và đồng tiền giảm giá đã bóp chặt ví tiền của người tiêu dùng, mọi thứ từ xăng dầu, điện đến sô cô la và mì gói đều đắt hơn. Trong khi đó, những người lao động - bị đánh gục bởi lương trì trệ trong nhiều thập kỷ - phần lớn đã từ bỏ cuộc chiến đòi mức lương cao hơn, điều giúp họ chống chọi tốt hơn với mức giá cao ngày càng tăng cao.

Các nhà phân tích đang tự hỏi liệu BoJ có thể giữ vững đường lối của mình bao lâu nữa, khi các luồng gió chính trị thay đổi và sự bất bình của công chúng ngày càng tăng. Nhưng không có con đường nào đưa ra một lối thoát dễ dàng. “Giảm phát đã tiếp tục trong ba thập kỷ và tình trạng trì trệ giá cả đã trở thành lẽ thường tình. Toàn xã hội không chấp nhận giá cả tăng cao” Kazuo Momma, cựu giám đốc chính sách tiền tệ của BoJ, hiện là nhà kinh tế điều hành tại Viện nghiên cứu Mizuho, cho biết. "Về cơ bản không có lối thoát cho BoJ."

Kiểm soát lợi suất

Tốc độ giảm của đồng yên không chỉ khiến công chúng tức giận mà còn dẫn đến những nỗ lực đầu cơ nhằm đánh bật sự kìm kẹp của BoJ trên thị trường đối với trái phiếu chính phủ dài hạn.

Vào năm 2016, ngân hàng này đã mở rộng bộ công cụ để nới lỏng tiền tệ và đưa ra giới hạn lợi suất trái phiếu kỳ hạn 10 năm ở mức “khoảng 0%”, một chính sách được gọi là kiểm soát đường cong lợi suất. Nếu lợi suất tăng cao hơn mục tiêu, ngân hàng sẽ mua trái phiếu chính phủ để đẩy lãi suất xuống.

Trong những năm gần đây, BoJ đã mở rộng biên độ cho phép của mình để cho phép lợi suất giao dịch lên đến 0.25%. Tuy nhiên, một số nhà đầu tư hiện đang bán khống trái phiếu chính phủ Nhật Bản, đặt cược rằng cơ quan này sẽ buộc phải từ bỏ mục tiêu và để cho lợi suất tăng và giá trái phiếu giảm.

Quy mô mua vào và nắm giữ TPCP của NHTW Nhật Bản

Theo phân tích của Deutsche Bank, để bảo vệ mục tiêu lợi suất của mình, ngân hàng trung ương Nhật Bản vào tháng 6 đã buộc phải mua trái phiếu chính phủ ở mức là 20 tỷ Yên, gấp đôi tốc độ đã thấy ở mức mua trái phiếu đỉnh cao trước đó vào năm 2016.

Eiji Maeda, cựu trợ lý thống đốc BoJ, hiện là chủ tịch Viện nghiên cứu Ngân hàng Chiba, nói rằng nếu ngân hàng trung Nhật Bản ương tiếp tục với chương trình nới lỏng tiền tệ của mình, họ nên điều chỉnh chính sách liên quan đến tỷ giá âm và kiểm soát đường cong lợi suất.

“Lãi suất âm có thực sự thúc đẩy nền kinh tế Nhật Bản và có thực sự cần thiết để giữ trái phiếu kỳ hạn 10 năm ở mức 0% không?” Maeda nói. “Cố định giá trái phiếu 10 năm là chính sách ổn trong môi trường toàn cầu có lãi suất thấp và lạm phát, nhưng nếu không, nó sẽ tạo ra nhiều biến dạng khác nhau trên thị trường và điều đó hiện đang được phản ánh trong tỷ giá hối đoái”.

Các nhà kinh tế đang chia rẽ về việc liệu Kuroda có điều chỉnh khuôn khổ kiểm soát đường cong lợi suất trước khi nhiệm kỳ của ông kết thúc hay không. Barclays dự đoán BoJ sẽ rút ngắn mục tiêu kiểm soát lợi suất từ 10 năm xuống 5 năm vào tháng 9, trong khi những người khác đang đặt cược rằng nó sẽ mở rộng biên độ lợi suất 10 năm lên hơn 0.25%. Goldman Sachs cho biết cả hai đều khó có khả năng xảy ra và uy tín của BoJ sẽ bị tổn hại nếu bị buộc phải thay đổi chính sách của mình do áp lực thị trường.

Nếu BoJ thực hiện bất kỳ điều chỉnh nào, thời điểm thực thi sẽ rất quan trọng. Các nhà phân tích cho rằng trường hợp xấu nhất sẽ xảy ra nếu động thái của nó trùng với cuộc suy thoái ở Mỹ, điều mà Chủ tịch Fed Powell đã thừa nhận là "chắc chắn có thể xảy ra" vì ngân hàng trung ương cam kết làm bất cứ điều gì cần thiết để kiềm chế lạm phát gia tăng. Nếu suy thoái kinh tế buộc Fed phải tạm dừng kế hoạch tăng lãi suất, thì sự mất giá mạnh của đồng yên có thể nhanh chóng đảo ngược.

Khoảng cách ngày càng gia tăng giữa lợi suất TPCP Nhật Bản và phần còn lại của thế giới

Các nhà phân tích tại Goldman Sachs cho biết các quỹ đầu cơ ở Mỹ đã và đang sử dụng thị trường phái sinh đồng Yên - chủ yếu là quyền chọn - để đặt cược vào thứ mà nhiều người hiện nay coi là nguy cơ tăng trưởng chậm lại hoặc suy thoái kinh tế tại Mỹ. Benjamin Shatil, chiến lược gia FX tại JPMorgan ở Tokyo, cho biết thị trường sẽ đối mặt với sự phân kỳ lớn về quan điểm trong mùa hè về việc liệu nền kinh tế Mỹ có tăng trưởng chậm lại hay không.

Kỷ nguyên hậu chính sách "Abenomics"

Những áp lực mà BoJ phải đối mặt cũng đang diễn ra trên chính trường. Kể từ khi Kishida được bổ nhiệm làm thủ tướng vào tháng 10 năm ngoái, sự chú ý của nhà đầu tư đã tập trung vào việc liệu chương trình kinh tế của ông có đánh dấu sự phá vỡ “Abenomics” của người tiền nhiệm rời nhiệm sở vào năm 2020 hay không.

Shinzo Abe, thủ tướng tại nhiệm lâu nhất của Nhật Bản, đã theo đuổi ba “mũi tên” là tăng chi tiêu của chính phủ, chính sách tiền tệ nới lỏng hơn và cải cách cơ cấu nhằm duy trì đồng Yên yếu hơn để thúc đẩy xuất khẩu của Nhật Bản.

Khi Kishida nhậm chức vào tháng 10 năm ngoái, ông đã khiến thị trường kinh ngạc khi hứa hẹn về một “hình thức chủ nghĩa tư bản mới”, báo hiệu sự tập trung của ông vào việc phân phối lại thu nhập và cho thấy rằng ông có thể thúc đẩy tăng thuế trên thặng dư vốn.

Một số nhà phân tích không loại trừ khả năng Kishida sẽ gây áp lực lên BoJ để sửa đổi các chính sách tiền tệ của mình trong tương lai để làm dịu đà giảm của đồng Yên. Đó là vì sức nặng của chính quyền Kishida đối với dư luận.

Mối lo ngại của công chúng về giá cả tăng cao đã bắt đầu xói mòn uy tín của ông Kishida và đã trở thành một vấn đề lớn trong chiến dịch tranh cử thượng viện vào ngày 10 tháng 7. Kết quả sẽ rất quan trọng đối với tương lai kinh tế của Kishida chương trình nghị sự. Nếu LDP giành được đa số đảng, Tetsufumi Yamakawa, trưởng nhóm nghiên cứu kinh tế Nhật Bản tại Barclays, cho biết sẽ có ít áp lực hơn đối với Kishida trong việc duy trì Abenomics và chính sách đồng Yên yếu của họ.

Chờ đợi một người hùng mới

Căng thẳng về chính sách tiền tệ có khả năng bùng phát khi Kishida chọn thống đốc BoJ tiếp theo thay thế Kuroda vào tháng Tư năm 2023.

Mở đầu cho cuộc tranh cử hậu Kuroda là sự thay thế được theo dõi chặt chẽ của thành viên hội đồng quản trị Goushi Kataoka, một người theo chủ nghĩa cải cách tích cực, người đã thúc đẩy BoJ nới lỏng chính sách hơn nữa để đạt được mục tiêu lạm phát 2% nhanh hơn. Lần đầu tiên kể từ khi Abenomics bắt đầu, chính phủ vào tháng 3 đã chọn một người kế nhiệm không phải là người theo chủ nghĩa cải cách, làm giảm sự hiện diện của các thành viên dovish trong hội đồng chín thành viên của BoJ.

Cho đến nay, những người theo dõi BoJ tin rằng chỉ có hai ứng cử viên kế nhiệm Kuroda, người đã thành viên hội đồng từ năm 2013: Masayoshi Amamiya, phó thống đốc BoJ, người được coi là chiến lược gia tiền tệ chính của ngân hàng Trung ương, và Hiroshi Nakaso, cũng là cựu phó thống đốc BoJ với quan hệ thân cận với cộng đồng ngân hàng trung ương quốc tế.

Cả hai đều đại diện cho các lựa chọn truyền thống, an toàn từ bên trong ngân hàng, những người đã hỗ trợ chặt chẽ vai trò thống đốc của Kuroda. Nhưng hai người này cũng sẽ ít ôn hòa hơn Kuroda và sẽ được giao nhiệm vụ đối mặt với thách thức ghê gớm trong việc giải quyết tác động tiêu cực ngày càng tăng lên thị trường tài chính và tìm ra lối thoát có thể chấp nhận được từ việc nới lỏng tiền tệ kéo dài hàng thập kỷ.

2 ứng viên thay thế vị trí thống đốc NHTW Nhật Bản trong năm 2023 tới (từ trái sang, Hiroshi Nakaso và Masayoshi Amamiya)

“Một công việc mà tôi không muốn là trở thành thống đốc BoJ tiếp theo. Đó sẽ là một công việc kinh khủng. Và người được nêu tên nên được tôn vinh như một anh hùng vì đã hoàn thành công việc đó” Shibusawa nói.

Các nhà phân tích kỳ vọng cả hai ứng cử viên sẽ cân nhắc việc chấm dứt chính sách kiểm soát đường cong lợi suất và lãi suất âm trong nhiệm kỳ của họ, nhưng rất ít người hy vọng BoJ sẽ sớm tiến tới thắt chặt đáng kể. Ngân hàng trung ương rất muốn tránh những sai lầm mà họ đã mắc phải vào tháng 8 năm 2000 và vào tháng 7 năm 2006, khi họ tăng lãi suất chỉ để cắt giảm chúng một lần nữa khi nền kinh tế rơi vào suy thoái.

Trong một cuốn sách phát hành vào tháng 5, có tựa đề Tuyến phòng thủ cuối cùng: Khủng hoảng và Ngân hàng Nhật Bản, Nakaso không nói rõ liệu ông có tin rằng ngân hàng trung ương có nên duy trì mục tiêu lạm phát 2% hay không - một điều cho thấy ông có thể ít nhất sẽ cân nhắc tạo nên một sự đột phá so với tình hình hiện tại.

The Financial Times