Nếu kịch bản 2008 lặp lại, thị trường chứng khoán có thể sẽ chứng kiến thêm một đợt bán tháo nữa.

Tùng Trịnh

CEO

Nếu có một mô hình chuẩn cho quy trình tạo đáy giống như những gì chúng ta đã trải qua trong cuộc khủng hoảng 2008-2009, thị trường chứng khoán có thể sẽ phải xuống thấp hơn nữa trước khi thực sự phục hồi trở lại. Dưới đây là kết luận của Jeremy Hale và đồng nghiệp của ông tại Citigroup, sau khi quan sát các tín hiệu liên thị trường tại thời điểm S&P 500 tạo đáy năm 2009

1. Biến động (volatility) sẽ tạo đỉnh trước khi chứng khoán tạo đáy: Chỉ số VIX đo lường biến động kỳ vọng của S&P 500 khi đó đã tạo đỉnh lịch sử vào tháng 11 năm 2008, và tới 4 tháng sau thị trường chứng khoán mới tạo đáy. Nói cách khác, cổ phiếu có độ trễ 4 tháng, trong khoảng thời gian đó, nó tiếp tục giảm cùng với độ biến động. Và có vẻ như giờ đây mối tương quan này đang quay trở lại.

2. Lạm phát kỳ vọng (breakevens) có dấu hiệu tăng, đường cong lợi suất dốc lên: Nếu thị trường cảm thấy đà phục hồi đang đến gần, kỳ vọng lạm phát sẽ tăng. Nhà đầu tư cũng trở nên mạnh dạn hơn và bắt đầu chuyển qua nắm giữ các dòng tài sản ít thanh khoản như trái phiếu chống lạm phát. Kỳ vọng lạm phát năm 2008 cũng tạo đáy vào tháng 11 và tăng dần. Điểm hòa vốn giai đoạn hiện nay cũng vừa thiết lập mốc thấp nhất vào tuần trước.

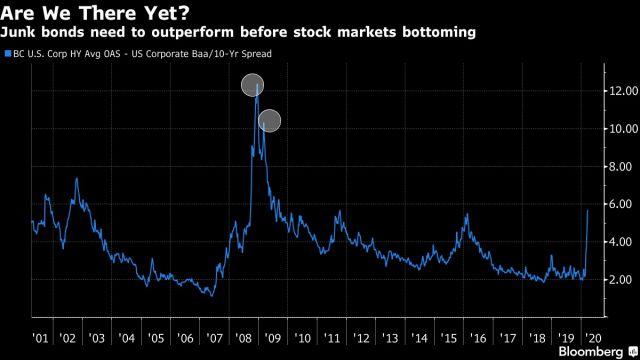

3. Trái phiếu rủi ro tín dụng (HY Bond) “đắt hàng” hơn trái phiếu xếp hạng tín nhiệm cao (IG Bond): Đây là tín hiệu cho thấy các nhà đầu tư sẵn sàng chấp nhận rủi ro cao hơn khi họ đánh giá khả năng vỡ nợ của các công ty phát hành trái phiếu lợi suất cao đang giảm dần. Chênh lệch lợi suất HY-IG tạo đỉnh vào tháng 12/2008, tăng trở lại vào tháng 2/2019, và một tháng sau đó bắt đầu giảm dần và ổn định ở mức thấp trong thời gian khá dài.

Từ đầu năm 2020, mức chênh lệch này bất ngờ tăng vọt, phần nào cho thấy nhà đầu tư chọn phương án an toàn, ưu tiên nhiều hơn nhóm trái phiếu rủi ro tín dụng thấp, nhưng trong 3 ngày qua, mức chênh lệch này đang thu hẹp lại.

4. Giá cổ phiếu tăng mạnh hơn so với tăng trưởng thực: Nếu các nhà đầu tư kỳ vọng thị trường sẽ phục hồi, họ sẽ ưu tiên nắm giữ nhóm cổ phiếu theo chu kỳ. Tỷ lệ Giá trị/Tăng trưởng (Value/Growth) của S&P 500 chạm đáy vào tháng 3/2009, vài ngày trước khi toàn thị trường thể hiện dấu hiệu tương tự. Hiện tại, tỷ lệ này đã ngừng giảm nhưng chưa có tín hiệu phục hồi đáng kể.

5. Thị trường hàng hóa tạo mô hình hai đáy: Chỉ số kim loại cơ bản của Bloomberg tạo đáy lần đầu tiên vào tháng 12/2008 trước khi ổn định vào tháng 3/2009.

Hiện tại chưa có dấu hiệu rõ ràng nào về sự phục hồi của chỉ số này.

Các dữ kiện trên cho ta thấy rất có thể thị trường đang bước vào giai đoạn ổn định, tương tự như tháng 11 và 12 năm 2008. Rủi ro khủng hoảng đang được kiểm soát nhờ vào nỗ lực kích thích tài khóa và tiền tệ toàn cầu, nhưng vẫn sẽ còn một khoảng cách tương đối cho đến thời điểm mà giới đầu tư tin vào nền kinh tế phục hồi theo mô hình chữ V, và niềm tin này được phản ánh vào giá thị trường. Đó là lý do thị trường cổ phiếu có thể sẽ phải hứng chịu một đợt bán tháo nữa trước khi hồi phục hoàn toàn.