Kinh tế toàn cầu sẽ ra sao sau cuộc họp FOMC tháng 9

Thảo Nguyên

Junior Analyst

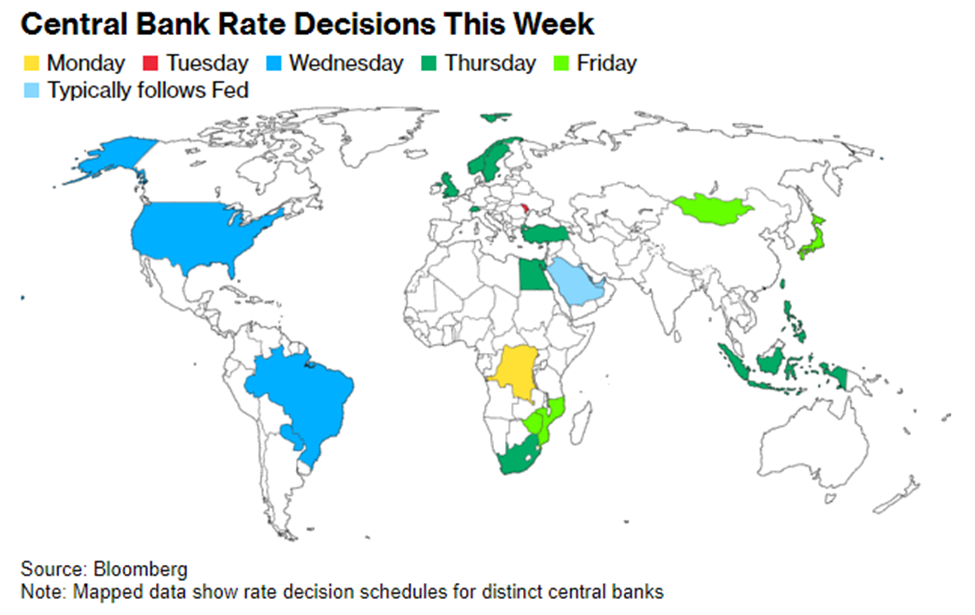

Một loạt các quyết định tiền tệ toàn cầu kéo dài trong 36 giờ tới có thể tạo ra xu hướng cho thời gian còn lại của năm, khi thế giới điều chỉnh theo nỗ lực của Mỹ nhằm giữ lãi suất ở mức cao. Bắt đầu với Cục Dự trữ Liên bang Mỹ (FED) vào thứ Tư (20/9) và kết thúc với Ngân hàng trung ương Nhật Bản hai ngày sau đó, chính sách tiền tệ sẽ được xác định tại các cuộc họp quan trọng của một nửa Nhóm G20.

Biểu đồ 01: Quyết định lãi suất của ngân hàng trung ương trong tuần này

Nguồn: Bloomberg

Các ngân hàng trung ương của nền kinh tế tiên tiến, chiếm 6 trong số 10 loại tiền tệ được giao dịch nhiều nhất, có thể thu hút sự chú ý đặc biệt khi các nhà hoạch định chính sách toàn cầu thích ứng với chủ đề mà các quan chức Mỹ đặt ra tại Jackson Hole vào tháng 8: lãi suất có thể sẽ duy trì ở mức cao hơn trong thời gian dài hơn.

Mọi bằng chứng đều cho thấy lạm phát chưa được kiểm soát hoàn toàn ở nhiều nơi trên thế giới và giá dầu thô tăng liên tục đang làm dấy lên lo ngại về áp lực lớn hơn. Vì vậy, sẽ không có nhà hoạch định chính sách nào dám tuyên bố rằng, công việc của họ đã hoàn thành, ngay cả trong bối cảnh có nguy cơ các ngân hàng trung ương ở các quốc gia từ Anh đến Thụy Sỹ vào thứ Năm (21/9) có thể mở ra cơ hội tạm dừng, như đã xảy ra vào tuần trước ở khu vực đồng Euro.

Tất cả các diễn biến này sẽ là dữ liệu cho những dự báo mới từ OECD có trụ sở tại Paris công bố vào thứ Ba (19/9). Với nhu cầu yếu từ Trung Quốc làm suy yếu thương mại toàn cầu và những phác thảo về kịch bản đình trệ hình thành ở châu Âu, khả năng phục hồi rõ ràng của nền kinh tế Mỹ có thể sẽ là điểm sáng duy nhất.

Bối cảnh đó có thể khiến FED giữ nguyên lãi suất, nhưng có thể sẽ dẫn đến một đợt tăng lãi suất khác vào cuối năm nay.

Mỹ và Canada

Ngoài Fed, đây là một tuần tương đối yên tĩnh ở Mỹ. Dữ liệu về nhà ở được tung ra vào thứ Ba, số lượng thất nghiệp ban đầu công khai vào thứ Năm và các chỉ số quản lý mua hàng mới nhất cho sản xuất và dịch vụ sẽ là những công bố chính.

Tại Canada, lạm phát trong tháng 8 có thể tăng cao hơn do giá xăng tăng, nhưng ngân hàng trung ương sẽ theo dõi tiến triển của các biện pháp cốt lõi đã bắt đầu nới lỏng vào tháng 7. Thống đốc Tiff Macklem và các đồng nghiệp của ông sẽ công bố bản tóm tắt các cuộc thảo luận dẫn đến quyết định giữ lãi suất ổn định ở mức 5% vào đầu tháng này.

Châu Á

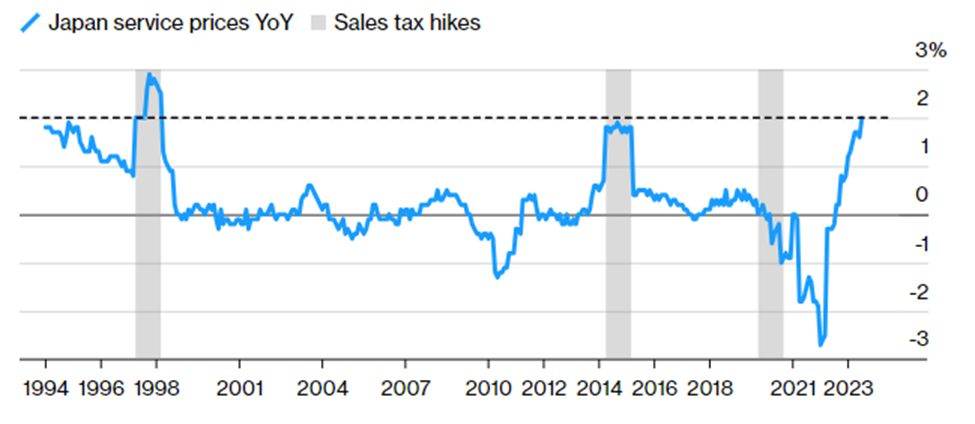

Ngân hàng trung ương Nhật Bản (BOJ) chiếm vị trí trung tâm ở Châu Á trong tuần này khi các nhà đầu tư đang chờ đợi thêm tín hiệu từ Thống đốc Kazuo Ueda về định hướng chính sách.

Trong khi các nhà kinh tế được Bloomberg khảo sát dự kiến sẽ không có thay đổi nào trong cuộc họp hôm thứ Sáu sắp tới (22/09), họ sẽ xem xét kỹ lưỡng mọi nhận xét về tương lai của lãi suất âm sau khi Ueda gần đây đề cập đến khả năng loại bỏ chúng.

Các nhà hoạch định chính sách của BOJ cũng sẽ thận trọng với bất kỳ tác động nào từ quyết định của Fed trước đó có thể ảnh hưởng đến các tài sản trong khu vực, bao gồm cả đồng Yên.

Biểu đồ 02: Giá dịch vụ Nhật Bản tăng vọt lên 2% YoY

Nguồn: Bộ Nội vụ

Trung Quốc

Lãi suất cho vay cơ bản dự kiến sẽ không thay đổi vào thứ Tư (20/09), trong khi các ngân hàng trung ương ở Philippines và Indonesia cũng dự kiến sẽ giữ nguyên vào thứ Năm - ngay cả khi lạm phát bắt đầu tăng tốc trở lại ở cả hai nền kinh tế.

Singapore, Malaysia và New Zealand công bố số liệu thương mại, trong khi số liệu sơ bộ từ Hàn Quốc có lẽ là thông tin chính xác nhất về xu hướng toàn cầu mới nhất.

New Zealand cũng có dữ liệu GDP vào thứ Năm, có khả năng cho thấy sự tăng trưởng trở lại khi nước này sẵn sàng cho cuộc bầu cử vào tháng tới.

Châu Âu, Trung Đông, Châu Phi

Vô số quyết định về lãi suất trên toàn khu vực sẽ khiến các nhà đầu tư bận rộn. Hầu hết đều đến vào thứ Năm sau sự xuất hiện của Fed.

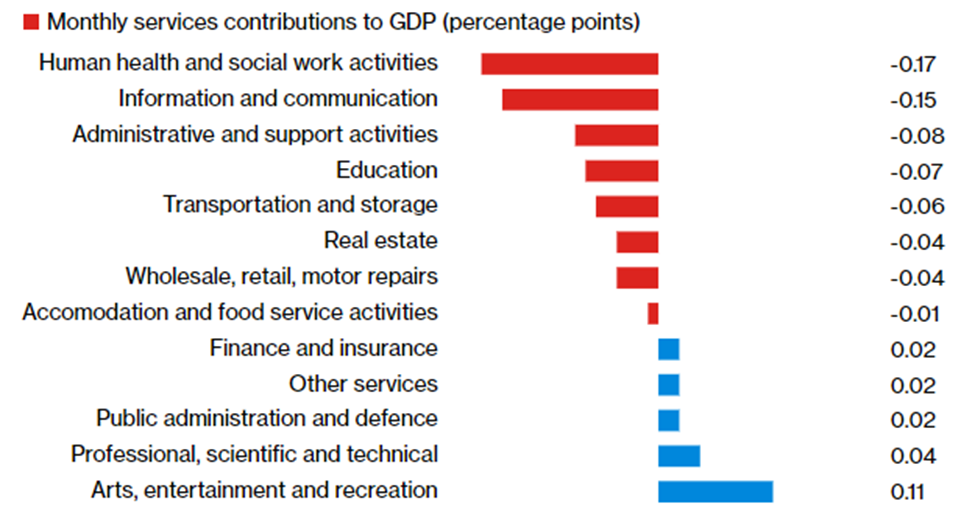

Ngân hàng trung ương Anh sẽ chiếm vị trí trung tâm, với các nhà dự báo gần như nhất trí dự đoán một đợt tăng lãi suất 0.25 điểm nhưng ít thống nhất hơn về những gì xảy ra tiếp theo.

Với nền kinh tế Vương quốc Anh đã suy giảm với tốc độ nhanh nhất trong 07 tháng vào đầu quý 3 và thị trường việc làm có dấu hiệu hạ nhiệt, có khả năng động thái trên sẽ là cuối cùng. Thống đốc Andrew Bailey cho biết hồi đầu tháng này rằng lãi suất có thể “gần đến đỉnh của chu kỳ”.

Biểu đồ 03: Đình công và lượng mưa ảnh hưởng đến nền kinh tế Anh trong tháng 7

Nguồn: Văn phòng Thống kê Quốc gia Anh

Cùng ngày, các nhà hoạch định chính sách của Ngân hàng Quốc gia Thụy Sĩ do Tổng thống Thomas Jordan đứng đầu có thể thực hiện một đợt tăng lãi suất khác để kiềm chế lạm phát hiện đang ở dưới mức mục tiêu của họ. Nếu họ làm vậy, đó cũng có thể là động thái cuối cùng trong chu kỳ thắt chặt hiện tại.

Điều tương tự cũng áp dụng với Ngân hàng Na Uy, ngân hàng này đã báo hiệu một động thái có thể xảy ra trong tháng này nhưng sau đó có thể thay đổi chiến lược để giữ chính sách tiền tệ ở mức thắt chặt hơn mà sau đó họ sẽ đạt được.

Riksbank, Ngân hàng trung ương của Thụy Điển, cũng vào thứ Năm, có thể bớt thoải mái hơn. Bất chấp nền kinh tế yếu kém, các quan chức quá lo ngại về tình trạng lạm phát nên có nguy cơ phải tạm dừng.

Tại Ngân hàng Trung ương Châu Âu - nơi vừa tăng lãi suất ở bước cuối cùng trong chu kỳ thắt chặt này - các nhà giao dịch đã đặt cược vào việc cắt giảm lãi suất, mặc dù thành viên Hội đồng Quản trị Martins Kazaks nói rằng suy đoán về một động thái như vậy trong nửa đầu năm 2024 là một điều đáng lo ngại. Các thành viên Ban điều hành ECB bao gồm Phó Chủ tịch Luis de Guindos và Nhà kinh tế trưởng Philip Lane có thể bị hỏi về triển vọng đó khi họ phát biểu trong tuần này.

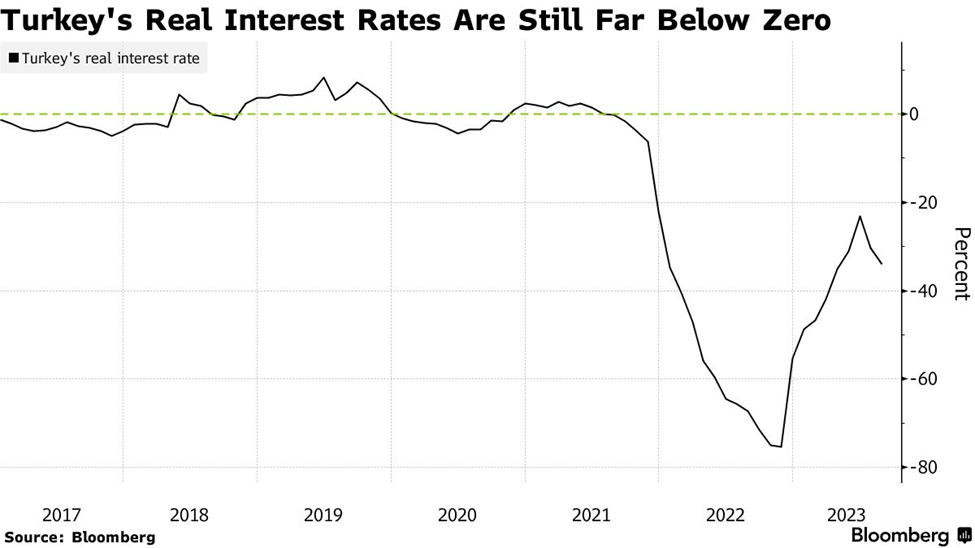

Theo một khảo sát của Bloomberg, nhìn về phía nam, ngân hàng trung ương Thổ Nhĩ Kỳ có thể sẽ tăng thêm khoảng 500 điểm cơ bản nữa, nâng lãi suất cơ bản lên khoảng 30%. Đó sẽ là một tín hiệu mới cho thấy chính phủ đang có ý định chấm dứt nhiều năm áp dụng chính sách tiền tệ cực kỳ lỏng lẻo.

Biểu đồ 04: Lãi suất thực của Thổ Nhĩ Kỳ vẫn âm mạnh

Nguồn: Bloomberg

Ai Cập đã gây bất ngờ cho thị trường với mức tăng 100 điểm cơ bản vào tháng trước và các nhà giao dịch sẽ theo dõi động thái tương tự vào thứ Năm. Ngân hàng trung ương đang chịu áp lực phải làm chậm lạm phát đang ở mức cao kỷ lục 37% và hỗ trợ đồng bảng Anh.

Cùng ngày, các nhà hoạch định chính sách ở Nam Phi có thể sẽ nhìn xa hơn mức tăng trưởng giá tiêu dùng nhanh chóng như mong đợi và duy trì lãi suất chuẩn ở mức 8.25% trong cuộc họp thứ hai liên tiếp.

Nước láng giềng Eswatini, nơi có đồng tiền được neo giá với đồng Rand và đã chứng kiến lạm phát giảm mạnh, có thể phù hợp với động thái này vào ngày hôm sau.

Cũng trong ngày thứ Sáu, quyết định lãi suất của Mozambique có thể là một quyết định chặt chẽ giữa việc giữ nguyên và cắt giảm với lạm phát ở mức thấp gần ba năm, đồng thời dự kiến sẽ chậm lại hơn nữa, trong khi nước láng giềng Zimbabwe được dự báo sẽ giữ chi phí vay không thay đổi.

Mỹ La-tinh

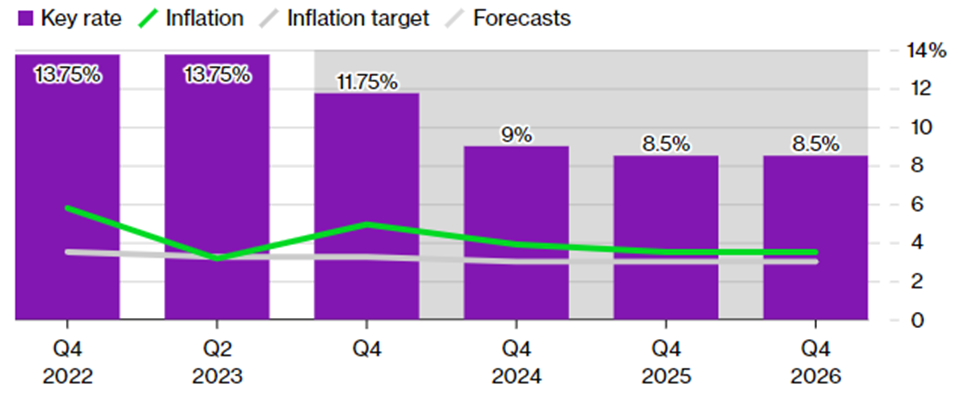

Ngân hàng trung ương Brazil được nhiều người dự đoán sẽ cắt giảm lãi suất cơ bản trong cuộc họp thứ hai liên tiếp, nửa điểm xuống 12.75%, mặc dù lạm phát đã tăng từ mức dưới mục tiêu 3.16% trong tháng 6 lên 4.61% trong tháng 8.

Biểu đồ 05: Brazil đã bắt đầu chu kỳ nới lỏng với lãi suất cơ bản giảm gần 8%

Nguồn: Ngân hàng Trung ương, Bloomberg.

Các nhà kinh tế được ngân hàng trung ương khảo sát nhận thấy 100 điểm cơ bản nữa sẽ được nới lỏng vào năm 2023 để đưa lãi suất cơ bản xuống 11.75%.

Báo cáo lạm phát giữa tháng của Mexico sẽ cho thấy giá cả đã hạ nhiệt hơn nữa, mặc dù có thể với tốc độ chậm hơn so với những tháng gần đây vì lãi suất cao kỷ lục hầu như không thể bù đắp cho nhu cầu nội địa mạnh mẽ. Hầu hết các nhà phân tích không thấy Banxico bắt đầu nới lỏng cho đến đầu năm 2024.

Ngân hàng trung ương Chile công bố biên bản cuộc họp ngày 5 tháng 9, tại đó các nhà hoạch định chính sách đã cắt giảm lãi suất chủ chốt 75 điểm cơ bản xuống 9.5% sau đợt giảm toàn điểm vào tháng Bảy. Các nhà phân tích được Bloomberg khảo sát dự đoán tỷ lệ cuối năm là 7.5% và sẽ cắt giảm thêm 300 điểm cơ bản vào năm 2024.

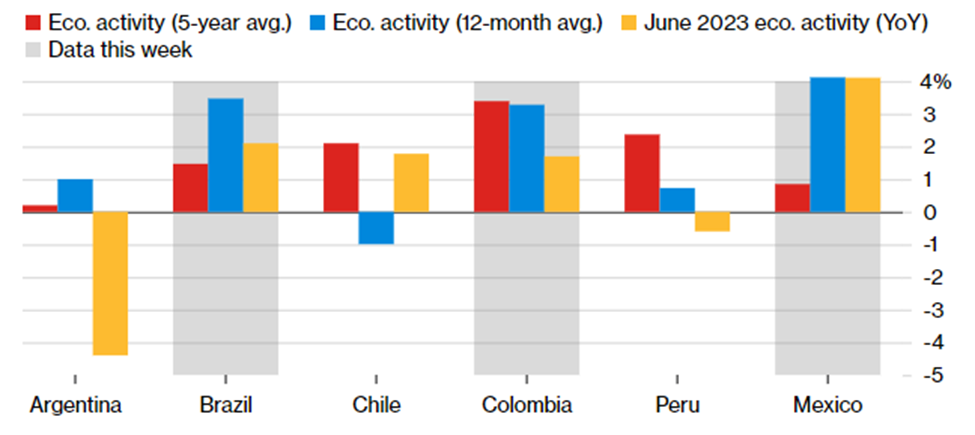

Biểu đồ 06: Chỉ số GDP-Proxy ở các nền kinh tế lớn ở Mỹ Latinh vào giữa năm 2023

Nguồn: Cơ quan thống kê quốc gia; Ngân hàng Trung ương, Bloomberg

Brazil, Colombia và Mexico đều báo cáo dữ liệu đại diện GDP tháng 7 trong tuần tới trong khi Argentina công bố sản lượng quý hai, nền kinh tế lớn cuối cùng trong khu vực làm như vậy.

Quốc gia nổi bật trong nửa đầu năm của khu vực, Mexico, đang được hưởng lợi từ làn sóng dịch chuyển và đã vượt qua Trung Quốc để trở thành đối tác thương mại lớn nhất của Mỹ.

Bloomberg