Khi nào Vàng sẽ tăng lên $3,000?

Ngô Văn Thịnh

Economic Analyst

Vàng có lẽ là tài sản lưu trữ giá trị lâu đời nhất trên thế giới vẫn còn được sử dụng rộng rãi. Tuy nhiên, chúng ta không thể xác định được giá trị nội tại của kim loại quý. Tại sao? Vì vàng không tạo ra bất kỳ thu nhập nào nên nó không có dòng tiền để chiết khấu.

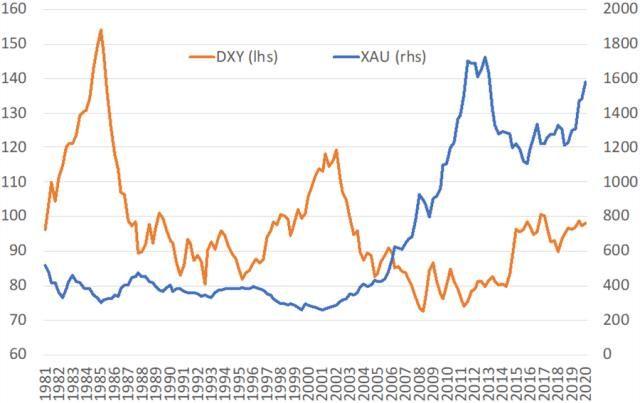

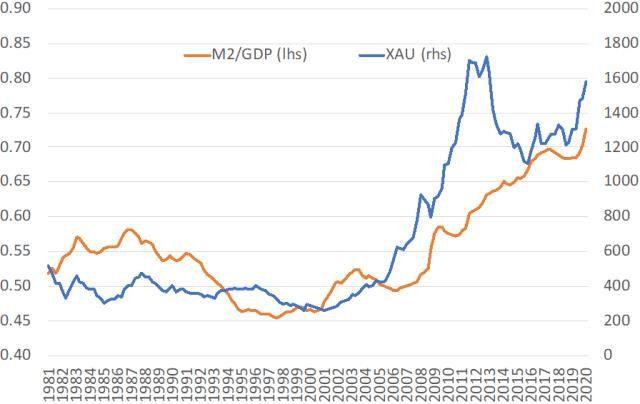

Về điểm này, Vàng tương tự như nợ chính phủ ở các nước phát triển ngày nay. Cũng giống như cách vàng được sử dụng để đảm bảo cho tiền giấy trong các thời đại trước, nợ chính phủ cũng phục vụ mục đích tương tự ngày nay. Giá vàng (XAU) và chỉ số đô la Mỹ (DXY) có xu hướng tương quan nghịch trong khi giá vàng và cung tiền (M2/GDP) có mối tương quan thuận. Điều này phần lớn đúng từ năm 2000 đến năm 2020 và phản ánh cách USD và vàng đã đóng vai trò là nguồn dự trữ chính thức của các ngân hàng trung ương cũng như cách vàng được tính bằng USD trong hệ thống Bretton Woods.

Khi chính sách tiền tệ của Hoa Kỳ được nới lỏng và tỷ suất sinh lợi của tài sản phi rủi ro được định giá bằng USD giảm, DXY cũng có xu hướng giảm trong khi M2/GDP tăng, khiến XAU tăng. Đà tăng hiện tại của giá vàng phù hợp với sự tăng trưởng nhanh của cung tiền Mỹ sau khi Fed tái áp dụng nới lỏng định lượng (QE) để đối phó với đại dịch COVID-19. Nhưng mối tương quan nghịch giữa XAU và DXY dường như đã biến mất.

Tại sao điều này xảy ra và những tài sản nào khác có thể được tích trữ cho vàng? Trước khi có thể trả lời câu hỏi này, chúng ta cần hiểu rõ hơn về bối cảnh lịch sử.

Đà tăng kéo dài hàng thập kỷ của vàng, từ 2000-2011

Giá vàng đã chạm đáy sau khi bong bóng dot-com phát nổ và sau đó bắt đầu một đợt phục hồi kéo dài 11 năm. Giá vàng có xu hướng tăng theo các cuộc khủng hoảng địa chính trị, tăng hơn 5% vào ngày 11 tháng 9 năm 2001 và xấp xỉ 5% vào ngày 24 tháng 6 năm 2016, một ngày sau cuộc trưng cầu dân ý Brexit.

Những sự kiện như vậy có thể có tác động lâu dài hơn đối với giá vàng. Ví dụ, để đối phó với các cuộc tấn công khủng bố năm 2001, Hoa Kỳ đã tham chiến ở Afghanistan và Iraq. Và từ thặng dư ngân sách chuyển sang thâm hụt tài khóa bên cạnh thâm hụt thương mại lớn. Điều này đã kích hoạt thị trường giá xuống kéo dài của đồng đô la Mỹ, chỉ kết thúc khi cuộc khủng hoảng tài chính toàn cầu (GFC) khiến hệ thống tài chính ngừng hoạt động.

GFC là vua của tất cả các cuộc khủng hoảng thanh khoản và các ngân hàng tuyệt vọng tìm kiếm đồng USD. Chỉ trong vài tháng, đồng euro đạt đỉnh so với đồng USD và sau đó bắt đầu một trong những đợt giảm giá lớn nhất trong lịch sử. Giá vàng lao dốc trong bối cảnh các trader buộc phải bán tháo điên cuồng kim loại quý để có thể bù đắp lượng ký quỹ thiếu hụt.

Nhưng sau đó Cục Dự trữ Liên bang Mỹ đã vào cuộc để ổn định thị trường, cung cấp lượng thanh khoản chưa từng có bằng đồng USD thông qua QE. Đà bán tháo chấm dứt và giá vàng tăng vọt trở lại. Cuộc khủng hoảng nợ châu Âu sau đó cuối cùng đã chấm dứt chu kỳ tăng giá kéo dài hàng thập kỷ của kim loại quý.

Giai đoạn điều chỉnh đi xuống của vàng, từ 2011-2015

Đầu cuộc khủng hoảng nợ châu Âu, những lo ngại về khả năng sụp đổ của đồng euro và các cuộc đàm phán về trần nợ của Mỹ đã làm tăng nhu cầu đối với vàng. XAU đạt đỉnh vào tháng 9 năm 2011 ngay khi DXY chạm đáy và bắt đầu đà tăng kéo dài. Với việc Hy Lạp trên bờ vực vỡ nợ và tương lai của đồng euro gặp rủi ro, một số ngân hàng châu Âu lo lắng về thanh khoản có thể đã bán bớt lượng vàng dự trữ của họ để đổi lấy USD.

Trong khi đó, nền kinh tế Mỹ tăng trưởng nhanh trên con đường đạt được toàn dụng lao động, làm tăng nhu cầu đối với tài sản định giá bằng USD. DXY tăng vọt trở lại sau cú sập của dầu thô năm 2014 và giá vàng lao dốc. Khi châu Âu cuối cùng đã giải cứu Hy Lạp vào năm 2015, lo ngại về thanh khoản đã giảm bớt, DXY đạt mức ổn định và giá vàng bắt đầu phục hồi.

Giai đoạn giá lên thứ hai, từ 2015-2020

Kể từ khi chạm đáy vào cuối năm 2015, vàng đã tăng trở lại, và chưa có dấu hiệu kết thúc. Như chúng tôi dự đoán, khi châu Âu đang dần hướng tới một liên minh tài khóa và Hoa Kỳ đã phải vật lộn với đại dịch COVID-19 và bất ổn xã hội, chính trị, DXY chỉ giảm nhẹ. Điều này đi ngược với chính sách tiền tệ nới lỏng của Hoa Kỳ khi đối mặt với đại dịch. Khi không có mối tương quan nghịch giữa giá vàng và cung tiền, đà phục hồi của vàng hiện tại là thứ gì đó hoàn toàn khác biệt.

Vậy điều này có nghĩa là gì? Theo quan điểm của chúng tôi, chính sách QE của Ngân hàng Trung ương Châu Âu (ECB) đã làm méo mó mối tương quan nghịch giữa XAU và DXY. Nó đã thúc đẩy cả vàng và đồng USD: EUR/USD được giao dịch quanh mức 1.10 trong năm năm qua so với mức 1.20-1.50 trong năm năm trước đó. Vào năm 2015, ECB đã chuyển từ chính sách tiền tệ bảo thủ dựa trên truyền thống của ngân hàng Bundesbank của Đức sang một cách tiếp cận lỏng hơn, giống như Fed.

Với việc hai ngân hàng trung ương lớn nhất đang in quá nhiều tiền để chống lại cuộc khủng hoảng COVID-19, đồng USD và đồng euro lẽ ra phải mất giá so với vàng. Nhưng sự phục hồi của vàng - và sự bất an gia tăng của các nhà đầu tư mà nó đại diện - đã xảy ra trước đại dịch. Sau cùng, vàng và DXY đã tăng vọt sau cuộc trưng cầu dân ý Brexit do lo ngại trật tự tài chính và chính trị toàn cầu kể từ sau Thế chiến thứ 2 có thể bị rạn nứt.

Sự gia tăng liên tục của các phong trào dân túy trên toàn cầu xác thực nỗi sợ hãi này và có thể cho thấy một cuộc cải tổ sắp xảy ra. Toàn cầu hóa trong nhiều lĩnh vực dường như đang bị đảo ngược. Với cấu trúc địa chính trị và tài chính vốn đã căng thẳng lại càng thêm căng thẳng bởi đại dịch, giá vàng tăng vọt có thể báo hiệu những rắc rối phía trước.

Mọi chuyện giờ đây sẽ ra sao?

Mối quan hệ nghịch giữa vàng và USD nhiều khả năng sẽ được giữ vững trong thời gian dài. Ví dụ, các cuộc khủng hoảng thanh khoản tiềm ẩn (giống như GFC) có xu hướng khiến giá vàng giảm khi các ngân hàng và nhà đầu tư chuyển đổi kim loại này thành tiền mặt. Nhưng sau đó các ngân hàng trung ương bước vào và làm ngập hệ thống với thanh khoản và khiến giá cả phục hồi.

Một cơ chế tương tự đang xảy ra với đại dịch. Khi ECB và Fed bơm tiền vào nền kinh tế, DXY đã đi ngang tương đối cho đến gần đây. (Đã có sự sụt giảm rõ rệt kể từ khi chúng tôi thực hiện phân tích này). Vì vậy, đồng USD sẽ biến động dựa trên sức mạnh tương đối của nền kinh tế châu Âu và Hoa Kỳ cũng như các khuôn khổ chính sách. Vào những thời điểm khi chính sách tiền tệ và tài khóa được nới lỏng ở mức chưa từng có tiền lệ như hiện nay, vàng có thể tiếp tục leo lên một tầm cao mới.

3 kịch bản khả quan nhất

Vậy điều này sẽ tác động như nào đối với giá vàng? Để tìm ra, chúng tôi đã áp dụng những phép kinh tế lượng đơn giản để ước tính mô hình "error-correction" theo quý cho giá vàng dựa trên nguyên tắc cơ bản chính của nó: DXY và M2/GDP ở Hoa Kỳ.

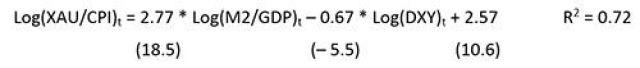

Phương trình dài hạn, được ước tính từ quý đầu tiên của năm 1981 đến quý đầu tiên của năm 2020 và tạo thành 160 quan sát, được trình bày dưới đây. Theo quy ước, chúng tôi chia giá vàng theo chỉ số CPI; và chỉ số t- statistics ở bên trong dấu ngoặc đơn.

Phần sai số không giải thích được là những chênh lệch quá mức so với mô hình. Với tất cả các biến được chuyển đổi thành hệ log, các hệ số góc (coefficients) có thể được hiểu là độ co giãn (elasticities). Vì vậy, theo kết quả ước tính này, tác động của việc tăng 1% DXY lên XAU/CPI bằng -0.67% và tác động của việc tăng tỷ lệ cung tiền/GDP lên 1% bằng 2.77%.

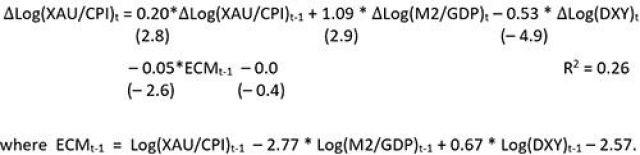

Có một số điểm cần lưu ý trước khi sử dụng mô hình này cho mục đích dự báo. Vì tỷ lệ tương quan bằng 72%, nên mô hình không giải thích được hơn 25% những biến động (trong sự giảm giá) của vàng. Điều này một phần là do các hiệu ứng biến động vốn có trong sự tiến hóa của giá tài sản bị bỏ qua: ví dụ, hiệu ứng "động lượng", khi giá vàng biến động theo hướng đã di chuyển trong quá khứ; hoặc hiệu ứng "sửa lỗi", khi giá dịch chuyển bởi vì nó đã lệch quá xa khỏi các nguyên tắc cơ bản. Để khắc phục điều này, một phương trình ngắn hạn có thể được thêm vào mô hình để giải thích sự thay đổi của giá thông qua việc thêm các biến là mức giá có độ trễ 1 quý, “hiệu ứng động lượng”. Cùng với đó một phương trình, được gọi là "cơ chế sửa lỗi" (error correction mechanism, viết tắt ECM), được tạo ra bằng phương pháp hồi quy với các biến tương tự phương trình ban đầu nhưng có độ trễ 1 quý nhằm giải thích phần sai số không giải thích được của phương trình dài hạn. Ta có 2 phương trình như sau:

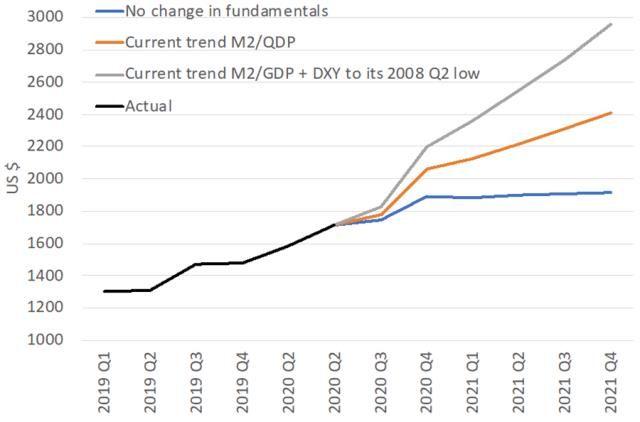

Từ mô hình này, chúng tôi đã xây dựng ba kịch bản cho giá vàng đến quý cuối cùng của năm 2021 dựa trên những dự báo về các nguyên tắc cơ bản. Mặc dù mô hình dự đoán giá vàng thực sẽ sụt giảm, nhưng chúng tôi có thể dự đoán mức giá danh nghĩa ngụ ý thông qua dự đoán chỉ số CPI, chúng tôi dự đoán sẽ tăng 2% một năm.

Kịch bản 1. Không thay đổi các nguyên tắc cơ bản

Kịch bản này giả định rằng M2/GDP và DXY theo quý vẫn ở mức gần đây nhất. Vì vậy, giá vàng sẽ tăng nhẹ lên xấp xỉ 1,900 USD và ổn định ở đó trong năm 2021. Kết quả này có xác suất xảy ra thấp, khi tăng trưởng tiền tệ do QE tiếp tục được duy trì.

Kịch bản 2. Tiếp tục chính sách tiền tệ mở rộng

Tỷ lệ cung tiền/GDP nhìn chung đã tăng khoảng 1 điểm phần trăm mỗi quý cho đến năm 2019 và đầu năm 2020. Nếu xu hướng này kéo dài đến năm 2021 và mọi thứ khác không thay đổi, vàng có thể đạt 2,400 USD vào quý cuối cùng của năm 2021. Kịch bản này có nhiều khả năng xảy ra hơn và trên thực tế đây là kịch bản tương đối thận trọng. Nếu bất cứ điều gì thay đổi, thì đó cũng sẽ chỉ là việc in tiền được tăng tốc.

Kịch bản 3. Đồng USD yếu hơn

Chỉ số DXY đã mạnh lên phần nào kể từ đầu năm 2019. Gần đây, khi ECB khởi chạy lại chương trình QE để đối phó với đại dịch, đồng euro đã suy yếu so với đồng đô la. Nhưng tùy thuộc vào tình hình đại dịch, xu hướng tăng của DXY có thể đảo ngược. Đến quý 4 năm 2021, nó thậm chí có thể xuống mức đáy năm 2008. Các tính toán của chúng tôi, giả định QE tiếp tục, cho thấy mức giá 3,000 USD/ounce có thể đạt được.

Nhìn chung, điều này tạo nên một triển vọng tăng giá đối với giá vàng. Chúng tôi nhận thấy rất ít rủi ro giảm giá và dự đoán vàng sẽ nằm trong biên độ từ $1,900 đến $3,000 trong 18 tháng tới.

Điều đó có nghĩa là một trong những tài sản lưu trữ giá trị lâu đời nhất thế giới có thể sẽ lưu trữ được nhiều hơn nữa trong những tháng tới.