Hoạt động đầu tư trên thị trường dầu mỏ đã sụp đổ và khó có thể phục hồi trở lại.

Vào ngày 6 tháng 6, liên minh OPEC đã gia hạn thời gian cắt giảm sản lượng thêm một tháng nhằm giúp vực lại giá dầu. Câu hỏi thú vị hơn là nguồn cung sẽ như thế nào khi các hoạt động sản xuất kinh doanh trở lại bình thường. Nếu giá dầu vẫn giữ ở mức trên 40 đô la, một số công ty dầu đá phiến và dầu mỏ có thể tăng sản lượng trong mùa hè này. Tuy nhiên, trong dài hạn, nguồn cung dầu sẽ phải đối mặt với thách thức khác, đó là vấn đề đầu tư.

Trong tháng tư, khi gần như cả thế giới bị phong tỏa và nhiều nhà máy phải ngưng hoạt động do Covid-19, kéo theo nhu cầu về dầu giảm mạnh nhất trong lịch sử, các nhà sản xuất dầu từ Dhahran đến lưu vực Delwar chỉ còn sự lựa chọn duy nhất là cắt giảm nguồn cung càng nhanh càng tốt. Sản lượng của Mỹ giảm khoảng 2 triệu thùng mỗi ngày trong khoảng thời gian từ tháng 3 đến tháng 5. Tổ chức các nước xuất khẩu dầu mỏ (OPEC) và các đồng minh đã đồng ý giảm nguồn cung ở mức 9.7 triệu thùng mỗi ngày trong tháng 5 và tháng 6, một con số kỉ lục được ghi nhận từ trước tới nay. Việc cắt giảm sản lượng đã giúp đẩy giá dầu thô Brent từ dưới 17 đô la một thùng vào giữa tháng 4 lên 42 đô la vào ngày 5 tháng 6.

Vào ngày 6 tháng 6, do sự phục hồi nhu cầu về dầu vẫn còn mong manh, liên minh OPEC đã gia hạn thời gian cắt giảm sản lượng thêm một tháng. Hành động này cho thấy nguồn cung lao dốc khi thị trường dầu bị nhấn chìm trong khủng hoảng. Câu hỏi thú vị hơn là nguồn cung sẽ như thế nào khi các hoạt động sản xuất kinh doanh trở lại bình thường. Nếu nhu cầu về nhiên liệu máy bay, xăng và dầu diesel tăng lên, các nhà sản xuất đương nhiên sẽ có động thái tương ứng. Nếu giá vẫn giữ ở mức trên 40 đô la, một số công ty dầu đá phiến và dầu mỏ có thể tăng sản lượng trong mùa hè này. Tuy nhiên, về lâu dài, nguồn cung phải đối mặt với thách thức khác.

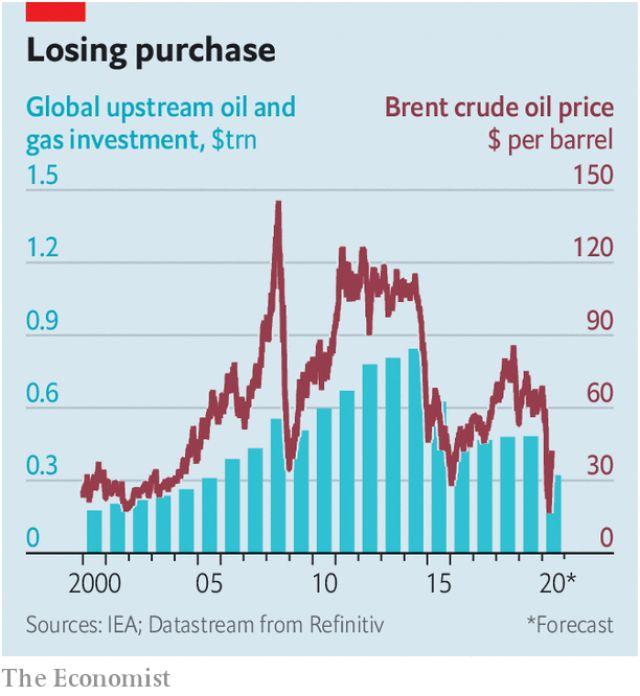

Đầu tư toàn cầu vào nguồn cung dầu trong tương lai đã sụp đổ. Cơ quan Năng lượng Quốc tế (IEA), một tổ chức dự báo liên chính phủ, ước tính rằng đầu tư tăng thêm trong năm nay sẽ giảm xuống mức thấp nhất kể từ năm 2005 (xem biểu đồ). Theo ngân hàng Goldman Sachs dự kiến sản lượng tại các nước ngoài OPEC sẽ bị đình trệ trong năm 2020 và vài năm tiếp theo, không phải do yếu tố địa chất hoặc nhu cầu, mà là sự thiếu hụt về đầu tư. Theo hãng nghiên cứu và phân tích Bernstein, sản lượng nguồn cung ngoài OPEC, hiện chiếm khoảng 60% sản lượng toàn cầu, có thể đạt đỉnh vào năm 2025, và sau đó dừng lại ở mức chỉ tương đương năm ngoái.

Điều này sẽ đánh dấu một sự chuyển dịch mạnh mẽ. Bởi vì dự trữ dầu sẽ liên tục giảm, các nhà sản xuất thường hoạt động theo nguyên lý "khoan hoặc chết". Một nhà phân tích đã từng hỏi Lee Raymond, hiện là giám đốc điều hành của Exxon rằng điều gì đã từng khiến anh mất ngủ. Raymond đã trả lời là “dự trữ thay thế" (lượng dầu được thêm vào kho dự trữ của công ty).

Nỗi ám ảnh về việc phải dự trữ dầu, đã hỗ trợ cho sự tăng trưởng của nguồn cung dầu. Vào giữa những năm 2000, khi mọi người lo ngại rằng thế giới có thể cạn kiệt dầu, các công ty niêm yết và các công ty được nhà nước hậu thuẫn đã lùng sục những dự án dầu mỏ trên khắp thế giới. Trong một thập kỷ qua, công nghệ Thủy lực cắt phá (tên tiếng anh là “fracking”) đã giải phóng nguồn cung dầu trên khắp nước Mỹ, biến đất nước này trở thành nhà sản xuất dầu lớn nhất thế giới (xem biểu đồ trên). Các dự án lớn ở Na Uy và ngoài khơi Brazil, nơi dầu nằm dưới một lớp địa chất và muối dày dưới đáy biển, cũng giúp thúc đẩy nguồn cung.

Mặc dù vậy đầu tư vào ngành dầu khí đã bắt đầu giảm ngay cả trước khi đại dịch xảy ra. Việc giá dầu lao dốc trong khoảng thời gian từ năm 2014 đến năm 2016 đã làm giảm độ hấp dẫn của các dự án lớn mang nhiều rủi ro. Ngay cả sau khi giá dầu đã tăng trở lại trong năm 2017, việc lợi nhuận không mấy khả quan vẫn khiến các nhà đầu tư quan tâm tới dòng tiền nhiều hơn là vấn đề dự trữ thay thế. Các nhà đầu tư bắt đầu vắt kiệt công suất của các nhà cung ứng dầu mỏ, đồng thời tìm cách để sản xuất thêm dầu từ các mỏ hiện có. ExxonMobil và Chevron là một trong số những gã khổng lồ đầu tư vào các khu vực chứa đá phiến của Mỹ, nơi sản lượng có thể thay đổi một cách tương đối dễ dàng.

Các nhà sản xuất dầu giờ đây vẫn có thể tự tin nói rằng họ có thể tạo thêm được nhiều giá trị hơn từ khoản đầu tư của họ. Tuy nhiên, sự suy giảm đầu tư hiện đủ nghiêm trọng để khuấy động những cuộc tranh luận liên quan tới vấn đề nguồn cung trong tương lai. Theo IEA, Chi tiêu giai đoạn thượng nguồn (chi tiêu cho các hoạt động bao gồm thăm dò, khoan và khai thác) cho dầu khí năm ngoái thấp hơn 43% so với năm 2014. Kết luận này dựa trên nghiên cứu của công ty Bernstein đối với 50 công ty năng lượng niêm yết lớn nhất bên ngoài OPEC và Liên Xô cũ. Năm 2019, các công ty này đã tái đầu tư trung bình 64% dòng tiền từ hoạt động kinh doanh, trong một khoảng thời gian dài, tỉ lệ trung bình trong dài hạn đã từng giữ mức 87%.

Đại dịch đã làm trầm trọng thêm vấn đề này. Các nhà sản xuất đã đóng cửa các giếng dầu, trì hoãn các dự án và cắt giảm đầu tư nhiều hơn. Rystad Energy, một công ty dữ liệu, ước tính rằng có 10-15% trong số 3 triệu thùng mỗi ngày đã bị cắt giảm vào tháng trước (chủ yếu là của Mỹ và Canada) sẽ không bao giờ khôi phục lại được sản lượng. IEA dự đoán rằng đầu tư vào các công ty cung cấp dầu trong năm nay sẽ thấp hơn 33% so với năm 2019 và thấp hơn 62% so với mức cao trong năm 2014. IEA cho rằng việc cắt giảm chi phí sẽ khó khăn hơn so với năm năm trước. Điều đó có nghĩa là việc suy giảm đầu tư có thể có tác động mạnh mẽ hơn đến nguồn cung.

Một số công ty, như ExxonMobil, vẫn tập trung vào tăng trưởng. Nhưng không rõ là khi nào mới xuất hiện một sự gia tăng lớn hơn trong vốn đầu tư. Neil Beveridge của Bernstein đã chỉ ra rằng lợi nhuận của nhiều công ty đã giảm xuống dưới chi phí vốn. Các nhà đầu tư có ít động lực để tiếp tục đổ thêm tiền đầu tư dolợi suất của ngành năng lượng là thấp, sự phục hồi của nhu cầu là không chắc chắn và các quy định chặt chẽ hơn về bảo vệ môi trường có thể được đưa ra. JPMorgan Chase, ngân hàng lớn nhất của Mỹ đã có quyết định lịch sử khi sa thải ông Raymond ra khỏi cương vị là giám đốc độc lập trong ban lãnh đạo vào tháng 5 do áp lực từ các nhà hoạt động khí hậu (Trong một thời gian dài giữ cương vị tại hội đồng quản trị của JPMorgan Ông Raymond đã thúc đẩy JPMorgan đầu tư nhiều vào các công ty nhiên liệu hóa thạch). Michele Della Vigna thuộc Goldman Sachs lập luận rằng chu kỳ lịch sử của giai đoạn giá dầu cao hay sự sôi động trong hoạt động đầu tư và cung ứng dầu có thể bị phá vỡ.

Về phần dầu đá phiến Mỹ, các nhà phân tích đang sốt sắng theo dõi số lượng giàn khoan, dữ liệu đường ống và dữ liệu các mỏ ngừng hoạt động để tìm kiếm dấu hiệu của sự gia tăng nguồn cung. Shin Kim nhà phân tích của công ty phân tích dữ liệu S&P Global Platts hy vọng dấu hiệu sẽ sớm xuất hiện vào mùa hè này, khi giá phục hồi. Nhưng có sự đồng thuận rằng tăng trưởng trong năm 2020 và một số năm liền kề sẽ ảm đạm thay vì kì vọng bùng nổ. Sản lượng dầu đá phiến vẫn đang rất lớn và số lượng giếng sản xuất dầu còn hoạt động đang giảm mạnh. Việc cải thiện năng suất đã chậm lại. Các nhà đầu tư có thể tìm thấy lợi nhuận tốt hơn ở những nơi khác.

Đây là tín hiệu tốt cho OPEC và các đồng minh, những người đã bị đánh bại trong thập kỷ qua. Trong giai đoạn 2014 đến 2016, liên minh này đã thất bại trong việc tiến hành cuộc chiến về giá hòng quét sạch những công ty dầu đá phiến đến từ Mỹ. Kể từ đó, liên minh các nước sản xuất dầu mỏ, dẫn đầu bởi Nga, đã giảm giá đủ để duy trì sự canh tranh với dầu đá phiến, nhưng không đủ để hỗ trợ cho ngân sách trong nước. Hồi tháng 3 khi Ả Rập Xê Út kêu gọi Nga cắt giảm sản lượng; Nga đã từ chối, và để cho Mỹ được tự quyết trên giá dầu, tại mức giá đã được trợ giá bởi OPEC. Cuộc chiến giá dầu sau đó đã diễn ra một cách ngoạn mục, vì nó trùng khớp với giai đoạn sụt giảm lớn nhất về nhu cầu tiêu thụ dầu trong lịch sử.

Dù vậy, mong muốn trừng phạt các nhà sản xuất dầu đá phiến Mỹ vẫn còn. Theo Martijn tại Morgan Stanley, OPEC kiểm soát khoảng 70% trữ lượng dầu thế giới, tương đương với khoảng 40% thị phần. Nếu sự nhu cầu dầu của thế giới co lại do thói quen thay đổi, công nghệ sạch hơn hoặc quy định thân thiện với môi trường hơn, các quốc gia có trữ lượng lớn có nguy cơ phải để dầu nằm yên dưới mặt đất. Ông Rats tại Morgan Stanley dự đoán OPEC sẽ bảo vệ thị phần của mình một cách quyết liệt hơn trong tương lai. Thậm chí các công ty thuộc sở hữu nhà nước trong nhóm OPEC có thể hạn chế nguồn cung từ đối thủ do các công ty đối thủ chỉ được tài trợ một lượng vốn nhỏ để tiếp tục sản xuất và hoạt động.