Hãy cẩn thận với lựa chọn short đồng JPY thông qua quỹ FXY

Nguyễn Phương Anh

Junior Analyst

Đồng Yên Nhật tiếp tục suy yếu so với các đồng tiền chính trên thế giới do chính sách lãi suất âm của Ngân hàng Trung ương Nhật Bản (BOJ) và lạm phát cao. Tuy nhiên, với việc BOJ và các quan chức chính phủ đe dọa can thiệp, mức 150 có thể là mức kháng cự trong vài tháng tới.

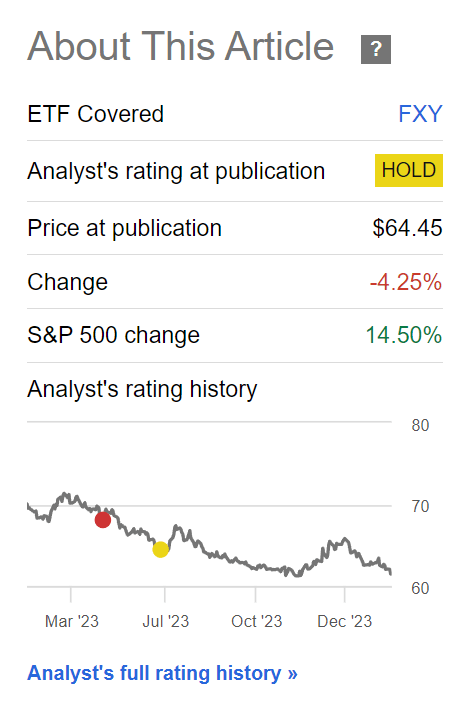

Trước nguy cơ chính phủ can thiệp, tôi đã khuyên độc giả nên giảm bớt sự bi quan đối với đồng Yên, ít nhất là trong ngắn hạn. Quả nhiên, đồng Yên đã tăng mạnh vào đầu tháng 7 khi các nhà đầu cơ đứng trước tin đồn về khả năng can thiệp sắp tới của chính phủ sau quãng thời gian dài đồng Yên mất giá trị và đóng các vị thế bán khống của họ (Hình 1).

Hình 1 - Hiệu suất FXY kể từ tháng 6 năm 2023 (Seeking Alpha)

Tuy nhiên, khi không có sự can thiệp thực sự nào xảy ra, đồng Yên đã nhanh chóng giảm trở lại, bật tăng từ mức 145 hồi cuối tháng 10 và đầu tháng 11. Lúc này, các quan chức Nhật Bản một lần nữa cảnh báo các nhà đầu cơ ngoại hối không nên đặt cược vào việc đồng Yên giảm giá khi nó tiến gần đến mức 150 (Hình 2).

Hình 2 - Biểu đồ tỷ giá USD/JPY (stockcharts.com)

Đúng như dự báo, các nhà đầu cơ đã chần chừ bán tháo và đồng Yên tăng giá trở lại, cũng nhờ vào bối cảnh phục hồi của các tài sản rủi ro toàn cầu, kết hợp với việc Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) chuyển sang lập trường mềm mỏng (dovish) hơn.

Tuy nhiên, đà tăng này không kéo dài do dữ liệu kinh tế yếu và lạm phát cao khiến đồng Yên suy yếu trở lại. Những ngày gần đây, khi đồng Yên một lần nữa tiến gần mức ¥ 150, các quan chức tài chính Nhật Bản đã lặp lại cảnh báo về "sự sụt giảm nhanh chóng và mang tính đầu cơ của đồng Yên".

Liệu các nhà đầu tư có nên chú ý đến những cảnh báo của các quan chức Nhật Bản hay đồng Yên sẽ tiếp tục giảm xuống dưới mức ¥150 và chạm đáy mới?

Vậy làm sao để thực hiện được chiến lược giao dịch dựa trên giá trị của đồng JPY

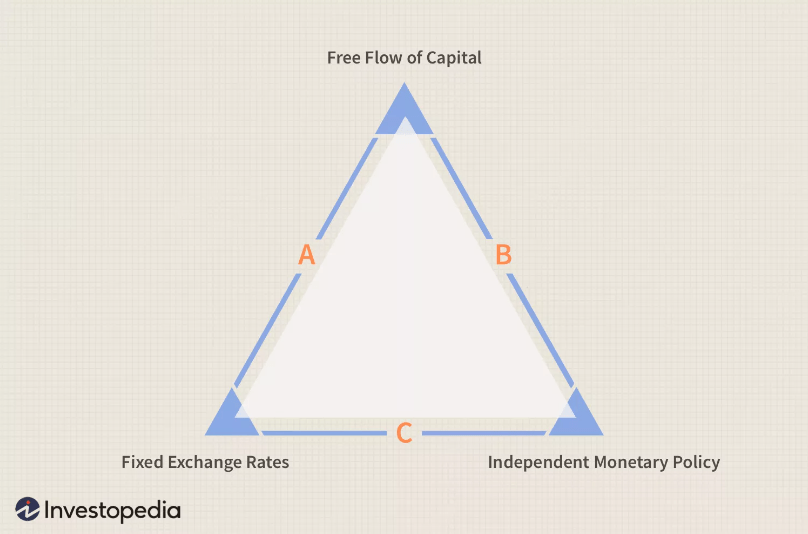

Trước tiên, dành cho những ai chưa biết, Quỹ ETF Yên Nhật của Invesco (FXY) theo dõi tỷ giá hối đoái giữa Yên Nhật và Đô la Mỹ. Quỹ này nắm giữ Yên Nhật và sẽ tăng giá trị khi đồng Yên tăng giá so với USD.

Quỹ FXY ETF là một công cụ thuận tiện cho các nhà đầu tư muốn đầu cơ vào đồng Yên mà không cần giao dịch trực tiếp trên thị trường ngoại hối. Quỹ này có tổng tài sản trị giá 300 triệu đô la Mỹ và tính phí quản lý là 0.40% (Hình 3).

Hình 3 - Tổng quan về FXY (invesco.com)

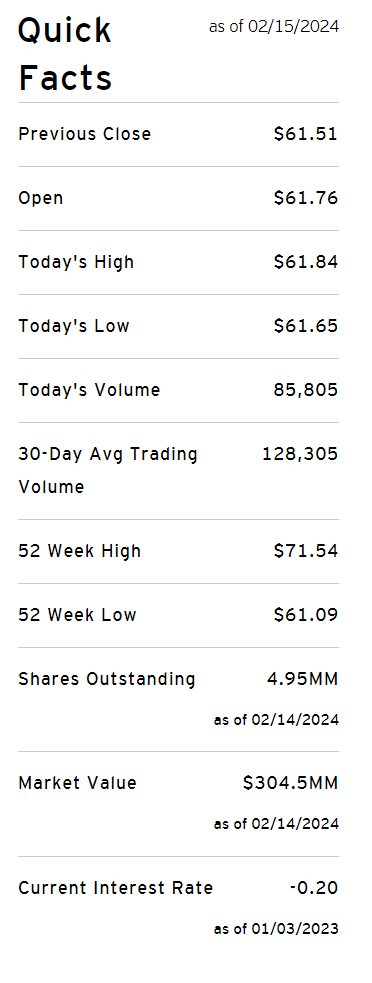

Đồng Yên Nhật vẫn mất giá thời gian gần đây

Trái ngược với những lời cảnh báo của các quan chức chính phủ Nhật Bản, lý do thực sự khiến đồng Yên liên tục yếu đi so với các đồng tiền chính khác trên thế giới là do Ngân hàng Trung ương Nhật Bản (BOJ) vẫn duy trì lãi suất chính sách ở mức -0.1% trong khi phần còn lại của thế giới đã tăng lãi suất kể từ năm 2022. Tình hình càng trở nên phức tạp hơn khi lạm phát ở Nhật Bản đã vượt qua mục tiêu 2% của ngân hàng trung ương trong gần 2 năm qua (Hình 4).

Hình 4 - Lạm phát ở Nhật Bản (tradingeconomics.com)

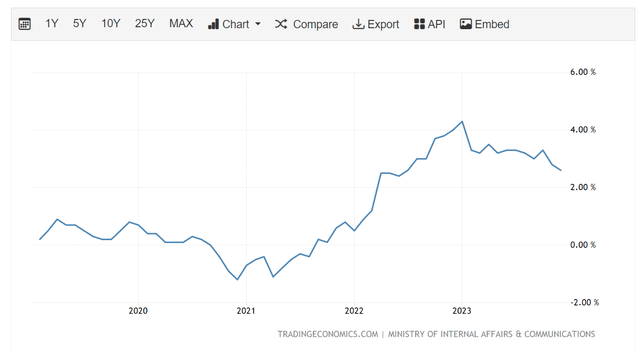

Lạm phát cao và mức trần lãi suất (do Ngân hàng Trung ương Nhật Bản đặt ra để kiểm soát đường cong lợi suất trái phiếu kỳ hạn 10 năm) đã gây ra hiện tượng "tháo chạy vốn" khi các nhà đầu tư tránh xa việc nắm giữ trái phiếu chính phủ Nhật Bản (JGB). Theo bộ ba bất khả thi Mundell-Fleming, các nhà hoạch định chính sách trong bất kỳ nền kinh tế nào cũng chỉ có thể kiểm soát 2 trong số 3 điều sau cùng một lúc: chính sách lãi suất độc lập, tỷ giá hối đoái cố định hoặc dòng vốn tự do (Hình 5).

Hình 5 - Bộ ba bất khả thi Mundell-Fleming (Investopedia)

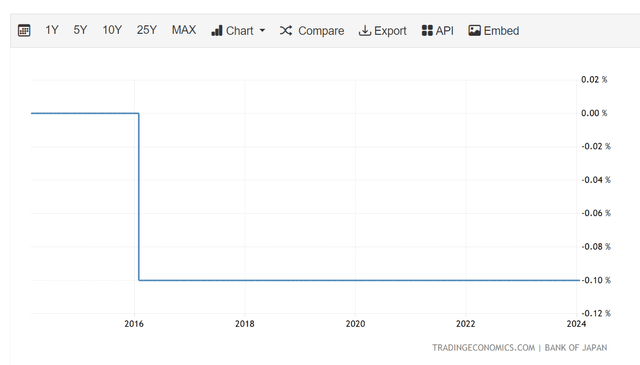

Trong trường hợp của Nhật Bản, vì dòng vốn được tự do lưu chuyển và Ngân hàng Trung ương Nhật Bản đã giữ lãi suất ở mức -0.1% kể từ năm 2016 (Hình 6), nên chốt chặn còn lại chính là sự suy yếu của đồng Yên, điều này đã diễn ra liên tục kể từ năm 2021.

Hình 6 - Lãi suất chính sách của Nhật Bản được duy trì ở mức gần 0 (tradingeconomics.com)

Liệu can thiệp tiền tệ có thực sự hiệu quả?

Một câu hỏi thú vị mà người ta có thể đặt ra là liệu can thiệp tiền tệ có thực sự hiệu quả hay không?

Về mặt lý thuyết, một quốc gia phát hành đồng tiền riêng như Nhật Bản có vô số khả năng làm suy yếu đồng tiền của nước mình, vì họ luôn có thể phát hành thêm Yên để đổi lấy ngoại tệ. Mặt khác, khả năng tăng giá trị đồng tiền của họ bị hạn chế bởi dự trữ ngoại hối, vì nước này phải bán ngoại tệ đang nắm giữ và mua Yên.

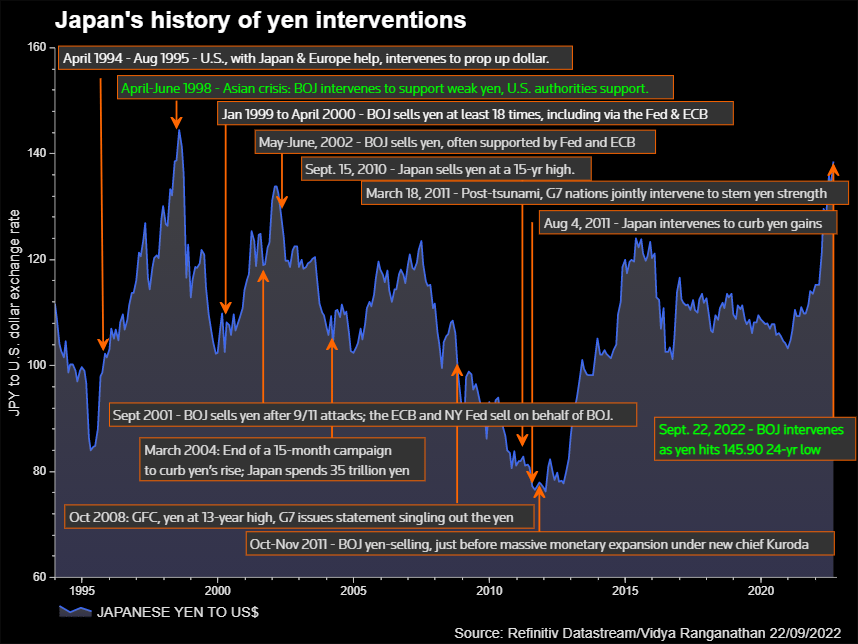

Theo số liệu chính thức, Nhật Bản sở hữu 1.25 nghìn tỷ USD dự trữ ngoại hối, vì vậy, về cơ bản, Nhật Bản có khả năng can thiệp đáng tin cậy vào thị trường tiền tệ. Thực tế, trong lịch sử, Nhật Bản đã nhiều lần can thiệp vào thị trường này, cả để hỗ trợ và làm suy yếu đồng Yên (Hình 7, nhưng tại sao chính phủ Mỹ cáo buộc Trung Quốc thao túng tiền tệ nhưng lại không cáo buộc Nhật Bản?).

Hình 7 - Các can thiệp đồng Yên (Refinitiv)

Trong lịch sử, mỗi lần Ngân hàng Trung ương Nhật Bản (BOJ) chính thức can thiệp vào thị trường tiền tệ, động thái này này thường đánh dấu một điểm ngoặt ít nhất là trong ngắn hạn, thậm chí là một sự thay đổi xu hướng dài hạn đối với đồng Yên. Gần đây nhất, BOJ đã can thiệp vào cuối năm 2022 để hỗ trợ đồng Yên khi nó chạm đáy 24 năm. Điều này đã dẫn đến một đợt phục hồi kéo dài nhiều tháng của đồng Yên, từ khoảng ¥150 lên ¥127.

Tuy nhiên, các biện pháp can thiệp cũng cần được thực hiện trên nền tảng những yếu tố cơ bản của nền kinh tế, nếu không, một khi hiệu quả tạm thời của "cú hích" qua đi, xu hướng trước đó sẽ tiếp tục. Trong trường hợp của Nhật Bản hiện nay, cho đến khi BOJ chính thức thay đổi lãi suất, đồng Yên sẽ liên tục chịu áp lực suy yếu.

Tiến thoái lưỡng nan

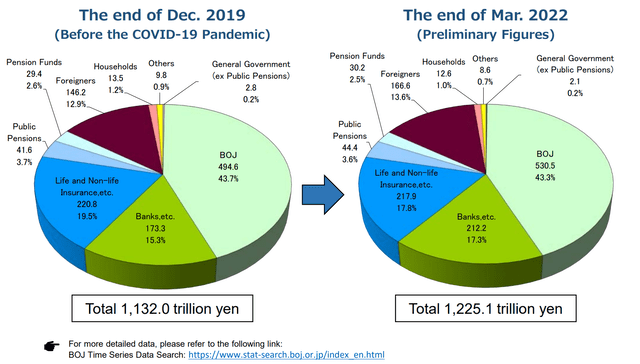

Tôi tin rằng vấn đề lớn nhất mà Ngân hàng Trung ương Nhật Bản phải đối mặt là thị trường trái phiếu chính phủ Nhật Bản (JGB) gần như không tồn tại sau gần một thập kỷ lãi suất bằng 0. Thông thường, BOJ là người mua đầu tiên và cũng là người mua cuối cùng của JGB, vì không ai muốn mua trái phiếu 10 năm với lợi suất gần như bằng 0 trong khi lạm phát đang trên 2%. Trên thực tế, theo dữ liệu của chính phủ Nhật Bản, BOJ nắm giữ hơn 40% tổng số JGB đang lưu hành (Hình 8).

Hình 8 - BOJ nắm giữ nhiều trái phiếu chính phủ Nhật Bản JGB nhất (mof.go.jp)

Tuy nhiên, nếu BOJ chấm dứt chính sách lãi suất bằng 0 và nới lỏng kiểm soát đường cong lợi suất (YCC), thì hàng nghìn tỷ JGB do BOJ, các hộ gia đình, ngân hàng, công ty bảo hiểm và quỹ hưu trí Nhật Bản nắm giữ sẽ phải chịu tổn thất hoạch toán theo giá thị trường (mark-to-market losses). Quy mô của sự phá hủy vốn tiềm năng này sẽ khiến cuộc khủng hoảng ngân hàng khu vực Mỹ hồi tháng 3, vốn do tổn thất chưa thực hiện trên trái phiếu kho bạc Mỹ (HTM) gây ra, trở nên nhỏ bé. Lý do là vì lợi suất Nhật Bản đã bị giữ ở mức bằng 0 trong một thời gian dài như vậy.

Kết luận

Tôi tin rằng mức 150 có thể trở thành ngưỡng kháng cự trong vài tháng tới do Ngân hàng Trung ương Nhật Bản (BOJ) có khả năng can thiệp vào thị trường ngoại hối (cả trực tiếp lẫn gián tiếp thông qua đe dọa). Vì vậy, tôi sẽ mua một ít Yên cho chuyến đi sắp tới của mình ở gần mức giá hiện tại.

Tuy nhiên, cho đến khi BOJ chính thức chuyển sang chính sách lãi suất dương và nới lỏng kiểm soát đường cong lợi suất, áp lực khiến đồng Yên suy yếu vẫn sẽ tiếp tục. Hiện tại, tôi đánh giá FXY là "hold" (giữ). Tuy nhiên, nếu FXY tăng giá mà không có sự thay đổi nào trong chính sách của Ngân hàng Trung ương Nhật Bản (BOJ), tôi sẽ xem xét bán khống FXY bằng cách sử dụng chiến lược quyền chọn bán (put spreads)

Seeking Alpha