Góc nhìn phản biện: Đây không phải thời điểm thích hợp để đầu tư vào vàng?

Một nghiên cứu mới được công bố vào ngày 15/08/2020 có lẽ sẽ cho các độc giả một cái nhìn khác về vàng

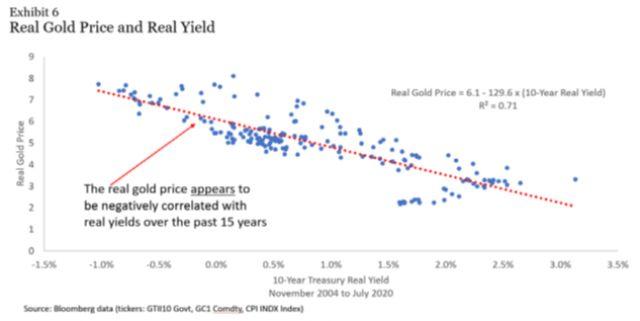

Được thúc đẩy bởi những lo ngại do đại dịch COVID-19, các phản ứng tài khóa và tiền tệ khổng lồ cùng lợi suất thực âm, một lần nữa chúng ta lại nghe những câu chuyện về các nhà đầu tư đổ xô mua vàng như một tài sản trú ẩn và phòng ngừa rủi ro lạm phát. Tính đến ngày 15/08/2020, quỹ SPDR Gold Shares (GLD) ETF đã tăng giá trị tài sản quản lý lên tới 78 tỷ dollar. Lợi suất thực âm đóng vai trò quan trọng trong việc thúc đẩy giá vàng, bởi vì trong lịch sử lợi suất thực âm và giá vàng luôn có mối quan hệ ngược chiều

Trong tình hình hiện tại, không có gì ngạc nhiên khi với tư cách là giám đốc nghiên cứu của Buckingham Wealth Partners, tôi đã nhận được rất nhiều câu hỏi từ các nhà đầu tư và tư vấn viên về việc có nên đầu tư vào vàng hay không. Như mọi khi, chúng ta sẽ tìm kiếm bằng chứng cần thiết đưa ra quyết định.

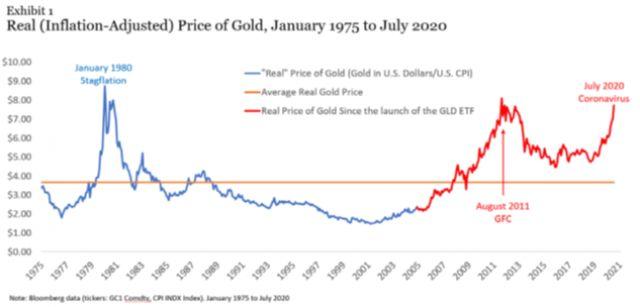

Như các bạn thấy trong bảng biểu dưới đây, đà tăng gần nhất của vàng đã đẩy giá vàng thực (mức giá đã điều chỉnh lạm phát) lên cao nhất trong lịch sử

Giá trị thực của vàng đóng vai trò quan trọng thế nào đối với tỷ suất lợi nhuận trong tương lai? Trong nghiên cứu năm 2015 của Claude Erb và Campbell Harvey, “The Golden Dilemma”, họ đã phát hiện ra rằng “giá trị thực của vàng là động lực quan trọng hơn đối với lợi nhuận danh nghĩa và thực tế trong tương lai so với tỷ lệ lạm phát thực tế”. Vậy, liệu bây giờ có phải thời điểm tốt để mua vàng? Erb, Harvey và Tadas Viskanta, tác giả của bài nghiên cứu trong tháng 8 năm 2020 “Gold, the Golden Constant, COVID-19,Massive Passives and Déjà Vu,” đã phân tích bằng chứng lịch sử để giúp các nhà đầu tư tìm ra câu trả lời.

Họ bắt đầu bằng cách đề cập rằng: “Kể từ năm 1975, các giai đoạn giá vàng thực tế đạt đỉnh đều xảy ra trong bối cảnh lo ngại về lạm phát trong tương lai gia tăng.” Họ cũng nói thêm rằng đợt phục hồi gần đây đã dẫn tới việc giá vàng thực tế hiện đang cao gấp đôi với mức giá tháng 1 năm 1980 và tháng 8 năm 2011 – 2 giai đoạn mà giưới đầu tư cũng lo lắng về rủi ro lạm phát. Họ cũng nói thêm rằng "5 năm sau khi giá thực đạt đỉnh vào tháng 1 năm 1980 và tháng 8 năm 2011, giá vàng danh nghĩa lần lượt giảm 55% và 28%. Điểm mấu chốt là giá vàng thực cao thường theo sau đó là tỷ suất lợi nhuận thấp.

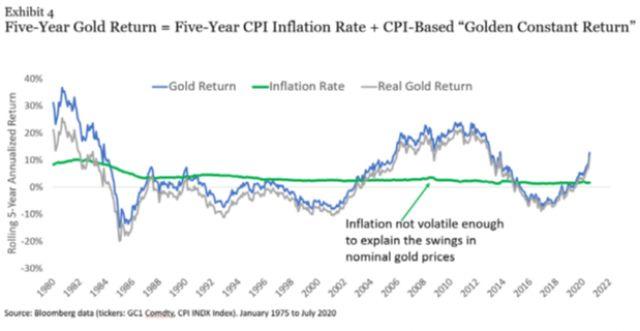

Họ cũng phát hiện ra rằng “trong khoảng thời gian 5 năm, hiệu suất của vàng được giải thích hầu hết bởi sự biến động của giá vàng thực tế.”

Dựa trên phát hiện đó, Erb, Harvey và Viskanta đã đưa ra giả thuyết rằng “những biến động về giá trị danh nghĩa của vàng có thể sẽ tiếp tục được dẫn dắt bởi giá vàng thực tế, chứ không phải lạm phát, bất kể trong khung thời gian nào. Với mối quan hệ này, dự báo của thị trường về lạm phát trong tương lai là gì? Chúng ta có thể chứng kiến điều đó trong kỳ vọng lạm phát – sự chênh lệch giữa trái phiếu kho bạc kỳ hạn 10 năm và trái phiếu TIPS 10 năm. Tính đến ngày 15 tháng 8 năm 2020, con số này là khoảng 1.7%.

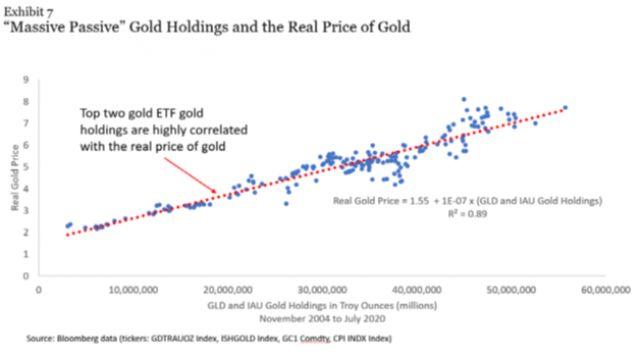

Những phát hiện này khiến các tác giả kết luận “Giá vàng thực tế cao ngày nay cho thấy rằng vàng là một biện pháp phòng ngừa lạm phát đắt đỏ với lợi nhuận tiềm năng thực tế thấp.” Họ cho biết thêm: “Nếu vàng không thể bù đắp rủi ro lạm phát trong năm 1980 và 2011, vậy lý do gì bây giờ vàng có thể thực hiện điều đó?” Tuy nhiên họ cũng có bổ sung thêm một ý: Các quỹ ETF khổng lồ có quyền sở hữu vàng đã tạo ra một thời kỳ phát triển phi lý”. Các tác giả chỉ ra rằng ba năm sau năm 1996, khi Chủ tịch Fed Alan Greenspan tuyên bố rằng thị trường đang định giá cao một cách phi lý, giá trị định giá của vàng đã tăng cao hơn 40%. Để nhấn mạnh vấn đề này, họ ghi chú rằng sự tăng giá thực của vàng có mối tương quan lớn với nhu cầu của người mua ETF vàng.

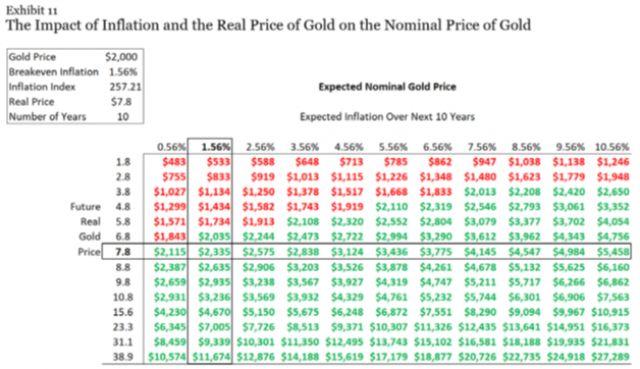

Cuối cùng, Erb, Harvey và Viskanta nhận thấy: “Kể từ khi ra mắt hợp đồng tương lai vàng, giá thực của vàng trung bình vào khoảng $1,027/oz (tương đương với mức 3.8 theo bảng phía dưới)”. Vào thời điểm bài nghiên cứu được ra mắt, giá vàng đang được giao dịch quanh mức $2,115/oz (tương đương với mức 7.8 theo bảng phía dưới), và kể từ đó vẫn tiếp tục tăng. Họ lưu ý rằng nếu giá đảo chiều về “golden constant”, bất chấp lạm phát, nó sẽ có những tác động tiêu cực tới tỷ suất lợi nhuận trong tương lai. Giả sử đặt trong khung thời gian 10 năm, tác động lên tỷ suất lợi nhuận sẽ là -6%/năm. Điều này có thể được xác định theo bảng dưới đây.

Tóm tắt lại, theo bài nghiên cứu: ”Sự dịch chuyển của giá vàng hầu như không có giá trị trong việc dự đoán lạm phát trong tương lai. Tuy nhiên, trong cả năm 1980 và năm 2011, giá vàng thực tế tăng cao và vô tình trùng hợp với quan điểm được chấp nhận rộng rãi rằng lạm phát trong tương lai sẽ tăng đáng kể. Những quan điểmđó đã sai. Có lẽ lần này mọi chuyện sẽ khác và hậu quả kinh tế do COVID-19 để lại sẽ là một thập kỷ lạm phát cao. Cũng giống như năm 1980 và năm 2011, kỳ vọng lạm phát cao đã được phản ánh trong giá vàng. Những gì sẽ xảy ra với giá vàng trong thập kỷ tiếp theo sẽ được quyết định bởi những yếu tố ảnh hưởng tới giá vàng thực. Erb, Harvey và Viskanta đã lưu ý như sau: “Nếu dòng tiền lớn tiếp tục theo đuổi nguồn cung ít ỏi của vàng, số lượng vàng nắm giữ bởi các quỹ ETF sẽ càng tăng thêm thì giá thực của vàng sẽ tăng lên.

Hy vọng rằng, với những lập luận và phân tích trên đây sẽ giúp các nhà đầu tư đưa ra quyết định sáng suốt về việc có muốn đưa vàng vào danh mục đầu tư hay không.