ECB không tập trung vào mục tiêu lợi suất TPCP Đức nữa, chuyển hướng sang phần bù rủi ro

Ngô Văn Thịnh

Economic Analyst

Ngân hàng Trung ương châu Âu dường như đang dần rờ khỏi chương trình mục tiêu lợi suất đối với TPCP Đức như cách họ đã làm trong nhiều tháng. Điều này có ý nghĩa sâu sắc, bắt đầu với khả năng các mức lợi suất chính tăng lên 0 lần đầu tiên sau 2 năm.

• Từ tháng 9 đến tháng 1, tiến độ mua trái phiếu của ECB thông qua chương trình PEPP đã giữ lợi suất TPCP 10 năm của Đức mắc kẹt trong phạm vi hẹp giữa -0.50% và -0.60%

• Tuy nhiên, vào khoảng giữa tháng 2, cơ quan quản lý tiền tệ dường như đã thay đổi chiến lược và tập trung vào phần bù rủi ro premium.

• Phần bù này chính là mức chênh lệch mà theo đó lợi suất TPCP Đức thấp hơn so với mức định giá từ mô hình, dựa trên thị trường tiền tệ và lạm phát, cũng như các yếu tố đầu vào kinh tế vĩ mô như PMI.

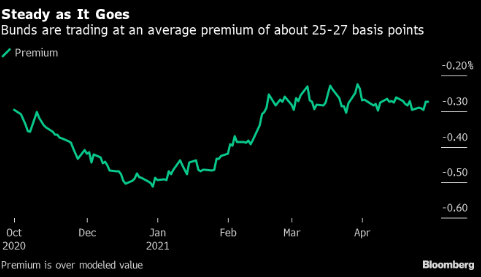

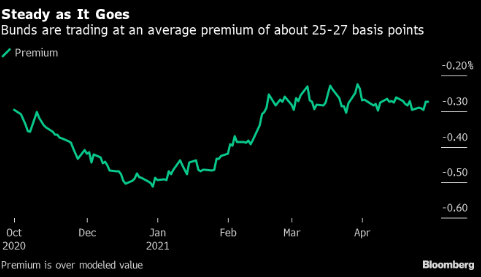

• Biểu đồ bên dưới ghi lại sự thay đổi trong cách tiếp cận của ECB, với phần bù rủi ro tăng cao vào đầu năm nay, nhưng ít nhiều đã ổn định kể từ tháng 3.

• Nếu ECB vẫn tiếp tục với cách tiếp cận mới này, họ sẽ ngầm thể hiện sự chấp thuận ngầm với việc lợi suất TPCP Đức tăng cao hơn trong những tháng tới. Thật vậy, trong khi ngân hàng trung ương tuyên bố tại cuộc họp chính sách tháng 3 rằng sẽ đẩy mạnh việc mua trái phiếu, tuy nhiên, họ đã cho phép lợi suất TPCP Đức tăng kể từ đó.

• Lợi suất TPCP Đức chưa bao giờ giao dịch trên 0% kể từ năm 2019, mô hình hiện tại cho giá trị 0.05%

• Phần lớn những gì xảy ra với bunds sẽ được quyết định bởi những các diễn biến bên kia Đại Tây Dương và eo biển Anh. Nếu lợi suất trái phiếu kho bạc tiếp tục tăng khi thị trường dần định giá Fed cắt giảm QE, lãi suất của Đức có thể sẽ tăng theo. Và Ngân hàng trung ương Anh, sẽ có cuộc họp trong tuần này, có thể vạch ra việc giảm tốc độ mua trái phiếu.

• Một vấn đề quan trọng sẽ quyết định quỹ đạo cuối cùng của lợi suất Bund (TPCP Đức) là liệu ECB có cam kết với cách tiếp cận hiện tại của họ hay không. Dựa trên việc sự phục hồi của khu vực đồng euro vẫn còn yếu ớt, ECB có thể vẫn sẽ chưa đạt được mức lợi suất Bund bằng 0 nếu chỉ cho đi thông điệp tâm lý về việc thắt chặt chính sách.

• Thật vậy, một số sự gia tăng trong lợi suất Bund bắt nguồn từ kỳ vọng lạm phát cao hơn trong khu vực đồng euro, điều mà ECB có thể cho là quá sớm.

• Mặt khác, nếu lợi suất ở hầu hết các nền kinh tế G-10 khác tiếp tục tăng, việc cố tình kìm hãm lợi suất Bund sẽ gây ra sự thắt chặt không cần thiết dưới dạng đồng euro mạnh hơn.

• Mặc dù vậy, khu vực đồng euro vẫn theo chủ nghĩa duy trì lãi suất thấp. Với việc chương trình mua trái phiếu PEPP sẽ duy trì cho đến ít nhất là tháng 3 năm sau và do chương trình mua tài sản riêng biệt của nó cần phải được cắt giảm trước, các hành động thay đổi chính sách vẫn còn rất xa vời.

• Bunds đã không còn thú vị như thế này trong một thời gian dài và sự khôn ngoan của ECB sẽ quyết định liệu cuối cùng lợi suất có quay trở lại mức dương trong năm nay hay không

Ven Ram, Bloomberg