Dự báo giá EUR/USD năm 2021: Breakout cho tín hiệu “Bullish” dài hạn – Hướng về 1.2750

Đỗ Duy Đạt

Associate Manager, FX G7

Một đại dịch đã làm gián đoạn thị trường tài chính và nền kinh tế toàn cầu vào năm 2020, và đồng Bạc Xanh là “kẻ thua cuộc”. Cặp EUR/USD đã chạm đến mức được thấy lần cuối vào năm 2018, không xa so với mức đỉnh của năm đó ở 1.2554. Sau gần một năm bi quan, hiện giờ các nhà đầu tư đang tỏ ra lạc quan một cách cứng nhắc, với thị trường chứng khoán Mỹ đang ở mức cao kỷ lục. Và điều này diễn ra chỉ vài tháng sau khi các nền kinh tế lớn ghi nhận suy thoái kinh tế lớn nhất trong nhiều thập kỷ.

Chưa bao giờ chúng tôi tưởng tượng rằng trong suốt năm 2020, chúng tôi sẽ trở thành chuyên gia về truyền nhiễm cũng như không lường trước được tất cả các bước ngoặt về diễn biến phát triển và quá trình phê duyệt của vắc-xin.

Vào cuối năm 2019, một loại virus mới bắt nguồn từ Trung Quốc đã âm thầm lây lan. Ba tháng sau, nó tràn ngập khắp thế giới và đã quá muộn để làm bất cứ điều gì giúp ngăn chặn nó. Đầu tiên nó lan đến Ý, sau đó nhanh chóng nhảy sang Mỹ, với tâm chấn ở New York. Thế giới như tạm dừng. Các lệnh phong tỏa không thể ngăn chặn sự lây lan và chỉ đủ để kiểm soát một phần đại dịch. Nhưng tác hại đối với các nền kinh tế đã hiện tõ. Tổng sản phẩm quốc nội (GDP) toàn cầu sụp đổ trong quý II của năm nay, trong khi một số nền kinh tế hoạt động tốt hơn những nền kinh tế khác.

Sự hoảng sợ không giúp ích gì cho đồng Dollar, có thể là do cách chính phủ Hoa Kỳ xử lý đại dịch, vì ngoài những hạn chế nghiêm ngặt ở New York thời gian đầu, Tổng thống Hoa Kỳ Trump đã từ chối phong tỏa nền kinh tế. Dịch bệnh đã bị chính trị hóa. Cái giá phải trả cho quyết định của Trump là hơn 18 triệu người mắc bệnh và khoảng 325,000 người chết. Nó cũng khiến ông phải trả giá bằng chức vụ của mình, vì ông đã thua trong cuộc bầu cử trước đối thủ Joe Biden của đảng Dân chủ.

Khi năm 2020 dần đi đến hồi kết, một số loại vắc-xin đang được phê duyệt khẩn cấp và người dân của các nước đang phát triển đã bắt đầu được tiêm vắc-xin. Việc triển khai hàng loạt vẫn còn xa, cũng như kiến thức về hiệu quả của chúng. Giãn cách xã hội, đeo khẩu trang và làm việc từ xa là một phần của bối cảnh “bình thường mới”, có thể sẽ tiếp diễn sang đến năm 2021.

Thói quen tiêu dùng đã có một sự thay đổi lớn. Các biện pháp hạn chế đã khiến thế giới không có hoạt động giải trí. Và chi phí kinh tế có thể được tính bằng hàng tỷ USD. Các doanh nghiệp nhỏ và đa quốc gia đã phá sản, và ngay cả sau khi các ngân hàng trung ương “bơm tiên” ra thị trường với biện pháp nới lỏng khổng lồ. Đúng vậy, các nền kinh tế đã phục hồi trong quý III, nhưng con đường dẫn đến phục hồi toàn toàn quay lại mức trước đại dịch sẽ còn dài và mang nhiều đau đớn, trong bối cảnh bất bình đẳng thu nhập và mức nghèo đói cực đoạn, đặc biệt là ở các quốc gia nghèo đang phát triển (third-world countries).

ECB và Fed, cuộc chiến của hai gã khổng lồ

Vào tháng 3, các ngân hàng trung ương đã bắt tay vào triển khai các chương trình khẩn cấp quy mô lớn để chống lại những tác động tiêu cực của đại dịch đối với nền kinh tế. Cục Dự trữ Liên bang Mỹ thông báo sẽ mua ít nhất 700 tỷ USD giá trị tài sản trong những tháng tới mà không có giới hạn. Vào cuộc họp tháng 12, Fed duy trì chính sách cực kỳ lỏng lẻo và tuyên bố sẽ kéo dài thời hạn chương trình này “cho đến khi đạt được tiến bộ đáng kể hơn nữa” đối với các mục tiêu về việc làm và lạm phát. Gần đay, Fed cũng đã thông qua việc triển khai mục tiêu lạm phát trung bình, điều này sẽ cho phép họ giữ nguyên lãi suất thấp ngay cả khi lạm phát vượt qua mục tiêu 2%. Lãi suất dự kiến sẽ duy trì ở mức thấp kỷ lục trong vài năm tới.

Ngân hàng Trung ương Châu Âu đã công bố gói 120 tỷ Euro ban đầu và ngay sau đó là Chương trình Mua tài sản khẩn cấp trong đại dịch (PEPP) trị giá 750 tỷ Euro cho đến cuối năm nay. PEPP đã được mở rộng vào tháng 6 lên 1.35 nghìn tỷ Euro cho đến ít nhất là vào tháng 6 năm 2021. Trong cuộc họp vào tháng 12, các nhà hoạch định chính sách châu Âu một lần nữa mở rộng chương trình kích thích tiền tệ của họ lên 1.85 nghìn tỷ Euro trong khi gia hạn mua ít nhất cho đến tháng 3 năm 2022.

Kích thích tiền tệ sẽ còn hiện diện rất lâu nữa và không chỉ ở châu Âu và Mỹ. Các ngân hàng lớn trên thế giới cũng đã áp dụng các biện pháp tương tự. Tốc độ kích thích tiền tệ sẽ còn cao khi các nền kinh tế vẫn đang phải vật lộn với Covid-19 và các lệnh hạn chế. Kinh tế phục hồi trở lại có thể đồng nghĩa với việc giảm kích thích tiền tệ cho năm 2021 và Phố Wall có thể bị ảnh hưởng.

Niềm tin vào đà phục hồi kinh tế toàn cầu

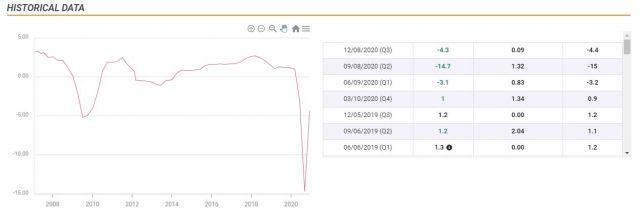

Tổng sản phẩm quốc nội (GDP) của Hoa Kỳ tăng 33.1% so với cùng kỳ năm ngoái trong quý III của năm, sau khi sụt giảm 31.4% trong quý II. Tại EU, nó giảm 13.9% so với cùng kỳ năm ngoái và tăng 11.6% trong quý III.

Tại EU, số người có việc làm giảm 2.8% trong quý II của năm và tăng 0.3% trong 3 tháng sau đó. Đối với Mỹ, quốc gia này đã mất khoảng 22 triệu việc làm từ tháng 3 đến tháng 4 và sau đó đã phục hồi khoảng một nửa trong số đó từ tháng 5 đến tháng 11.

Làn sóng lây nhiễm thứ hai đã làm tổn thương hai nền kinh tế kể từ khi mùa hè kết thúc, dẫn đến những lệnh hạn chế mới ở các mức độ khác nhau ở Mỹ và châu Âu. Tuy nhiên, nguồn cung vắc-xin có thể sẽ thúc đẩy đà phục hồi kinh tế và việc làm. Goldman Sachs đã đưa ra một báo cáo chỉ ra rằng 50% dân số được tiêm chủng “có vẻ sẽ đạt được vào tháng 4 đối với Mỹ và Anh, tháng 5 đối với Canada, tháng 6 đối với EU và Úc, và tháng 7 đối với Nhật Bản.”

Thế giới đang đặt cược vào sự phục hồi kinh tế vào giữa năm 2021. Có thể xảy ra nhưng bất bình đẳng sẽ vẫn tồn tại. Thị trường việc làm đạt được mức trước đại dịch là điều nằm ngoài tương lai gần, trong khi lạm phát thậm chí không đáng nhắc đến. Tiêu dùng bị suy giảm có thể sẽ giữ lạm phát thấp lâu hơn so với những ước tính bi quan nhất của các ngân hàng trung ương.

Dù sao, sự lạc quan vẫn ngự trị trong viễn cảnh rộng lớn hơn và bất chấp sự hỗn loạn của thị trường đang thúc đẩy nhu cầu tài sản trú ẩn ở một số nơi.

Joe Biden, Trung Quốc và cuộc chiến thương mại

Trước khi đại dịch hoành hành thế giới, căng thẳng thương mại giữa Washington và Bắc Kinh là “trung tâm của vũ trụ”. Liệu điều này sẽ lấy lại được sự chú ý khi thế giới trở lại bình thường không? Có thể lắm!

Tổng thống Mỹ Donald Trump đã trở thành một trong 4 người duy nhất không tái đắc cử. Trong khi ông vẫn không chịu nhượng bộ chiến thắng cho đối thủ của mình, Đại cử tri đoàn đã tuyên bố Joe Biden của Đảng Dân Chủ là Tân tổng thống đắc cử.

Trong số những điều đầu tiên Biden nói là ông sẽ giữ áp lực lên Trung Quốc và chống lại các hành vi thương mại không công bằng. Ông đã đề cử Katherine Tai trở thành Đại diện Thương mại Hoa Kỳ tiếp theo. Joe Biden nói rằng “thương mại sẽ là một trụ cột quan trọng trong khả năng phục hồi kinh tế và thực hiện chính sách đối ngoại của chúng tôi tốt hơn - chính sách đối ngoại cho tầng lớp trung lưu.”

Đáng chú ý là một đồng tiền yếu hơn không phải lúc nào cũng là một điều xấu. Một đồng USD yếu có thể góp phần giúp Mỹ phục hồi nhanh hơn. Điều ngược lại cũng đúng, với một đồng tiền mạnh có thể gây áp lực lên phát triển kinh tế.

Quan điểm kỹ thuật về tỷ giá EUR/USD

Đồng tiền chung Châu Âu đã phục hồi trong khoảng thời gian từ tháng 3 đến tháng 12, lấy lại gần hết giá trị đã mất trong khoảng hai năm trước đó. Cặp EUR/USD đã ở trong xu hướng “bearish” kể từ khi chạm mức 1.554 vào tháng 2 năm 2018. Tất cả đều xuống dốc từ đó, với cặp tiền này chạm mức thấp nhất trong nhiều năm ở 1.0673 vào tháng 3 năm nay.

Ở góc độ rộng hơn, “những con gấu” đã thống trị EUR/USD kể từ tháng 7 năm 2008, khi cặp tỷ giá này chạm mức 1.6036. Một đường xu hướng giảm từ mức cao này đã bị bứt phá trong vài tháng qua, nhưng chỉ trong tháng 12, cặp tiền này mới có đủ động lực để xác nhận sự bứt phá đó. Mục tiêu hợp lý tiếp theo là 1.2554 và việc bứt phá mức này sẽ báo hiệu một việc nới rộng đà tăng giá trong dài hạn. Nếu “những con bò” cố gắng đẩy cặp tiền này vượt quá mức trên, thì vùng giá 1.2750 sẽ trở thành mục tiêu tiếp theo.

Những người đầu cơ giá lên sẽ nản lòng nếu cặp tiền này đánh mất ngưỡng 1.2000, nhưng sẽ không bỏ cuộc trừ khi EUR/USD giảm xuống dưới 1.1600 trong quý đầu tiên của năm 2021, vì nó sẽ quay trở lại mức bên dưới đường xu hướng giảm dài hạn. Trong trường hợp như vậy, các mức thấp hơn sẽ quay trở lại tầm ngắm, với việc cặp tiền này có thể giảm về mức 1.0351, mức thấp nhất trong nhiều thập kỷ được nhìn thấy vào tháng 12 năm 2016.