Đồng USD giảm do rủi ro thuế quan gia tăng khi Trump nhắm vào Nhật Bản; đồng CHF tăng mạnh

Diệu Linh

Junior Editor

Đồng USD tiếp tục chịu áp lực và giảm xuống mức thấp mới so với đồng Euro và CHF trong phiên qua đêm, khi thị trường ngày càng lo ngại về chính sách thương mại của Mỹ trước thời hạn ngày 9 tháng 7. Dù chứng khoán Mỹ vẫn giữ vững đà tăng với các chỉ số S&P 500 và NASDAQ thiết lập mức cao kỷ lục, thị trường tiền tệ lại phản ánh tâm lý thận trọng, khi dòng vốn trú ẩn đổ vào CHF và JPY.

Tổng quan thị trường

Bộ trưởng Tài chính Mỹ, ông Scott Bessent, phát tín hiệu rằng Washington sẵn sàng áp thuế cao hơn đối với các quốc gia không đạt được thỏa thuận trước tuần tới. Thuế suất tạm thời 10% dự kiến sẽ hết hiệu lực, có khả năng quay trở lại mức tối đa 50% như đã công bố hồi tháng 4. Tổng thống Donald Trump cũng gia tăng giọng điệu cứng rắn, chỉ trích Nhật Bản từ chối nhập khẩu gạo Mỹ và cho rằng các đối tác thương mại đang trở nên “quá nuông chiều” nhờ vào Mỹ. Người phát ngôn Nhà Trắng, Karoline Leavitt, cho biết các quốc gia không đàm phán "thiện chí" sẽ phải đối mặt với các biện pháp thương mại mạnh mẽ của Mỹ.

Phản ứng lại, các lãnh đạo châu Âu lên tiếng phản đối. Tổng thống Pháp Emmanuel Macron gọi chiến lược thuế quan hiện tại là một hình thức “tống tiền”, nhấn mạnh rằng các công cụ thương mại nên thúc đẩy sự công bằng chứ không phải ép buộc. Ông cũng chỉ trích việc Mỹ vừa yêu cầu châu Âu tăng chi tiêu quốc phòng, vừa khơi mào chiến tranh thương mại.

Trên thị trường tiền tệ, USD là đồng tiền yếu nhất trong tuần này, tiếp theo là bảng Anh và đô la Canada. CHF dẫn đầu xu hướng tăng nhờ vai trò tài sản an toàn, tiếp sau là JPY và đô la New Zealand. Euro và đô la Úc dao động ở mức trung bình.

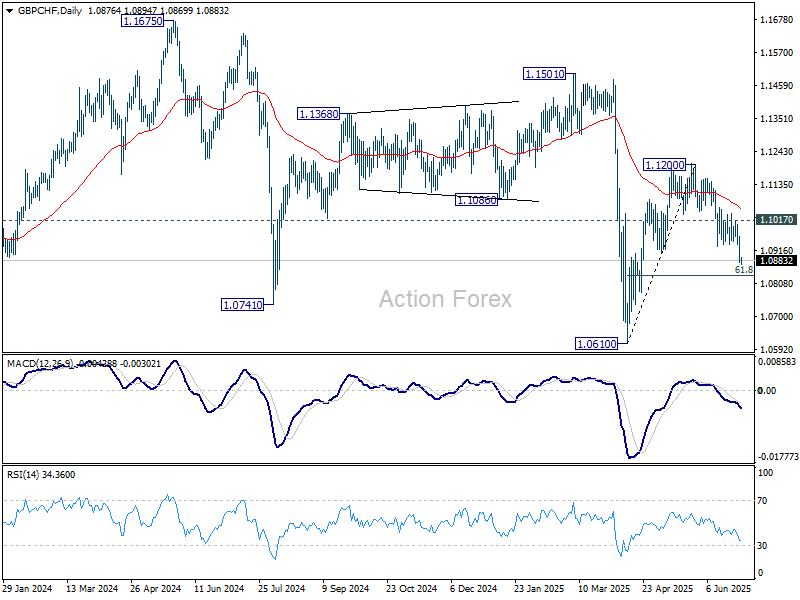

Về kỹ thuật, cặp GBP/CHF đã phá vỡ vùng tích lũy trong tuần này, tiếp tục xu hướng giảm từ mốc 1.1200. Triển vọng ngắn hạn vẫn nghiêng về xu hướng giảm miễn là kháng cự tại 1.1017 không bị vượt qua. Nếu mức hỗ trợ Fibonacci 61.8% tại 1.0835 (tính từ 1.0610 đến 1.1200) bị xuyên thủng, xu hướng giảm dài hạn có thể được khôi phục với mục tiêu quay về đáy 1.0610.

Châu Á: Nikkei giảm mạnh, Trung Quốc và Singapore tăng nhẹ

Chỉ số Nikkei 225 của Nhật Bản chốt phiên giảm 1.42%. Hồng Kông nghỉ lễ. Shanghai Composite của Trung Quốc tăng 0.38%, trong khi chỉ số Straits Times của Singapore tăng 0.76%. Lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm giảm 0.039 điểm xuống 1.397%.

Qua đêm, chỉ số Dow Jones tăng 0.63%, S&P 500 tăng 0.52% và NASDAQ tăng 0.47%. Lợi suất trái phiếu kỳ hạn 10 năm của Mỹ giảm 0.053 điểm xuống 4.230%.

Dữ liệu đáng chú ý trong ngày sẽ là CPI sơ bộ của Eurozone. PMI sản xuất cuối kỳ của Eurozone, tỷ lệ thất nghiệp của Đức và PMI sản xuất cuối của Vương quốc Anh cũng sẽ được công bố. Về phía Mỹ, chỉ số ISM ngành sản xuất sẽ thu hút sự chú ý vào cuối ngày.

Khảo sát Tankan của BoJ cho thấy sự ổn định, khả năng tăng lãi suất vẫn được duy trì

Khảo sát Tankan quý II của Nhật Bản cho thấy tâm lý kinh doanh vẫn vững dù căng thẳng thương mại leo thang. Dù số liệu lần này chưa đủ để Ngân hàng Trung ương Nhật Bản (BoJ) hành động ngay, nhưng vẫn giữ khả năng điều chỉnh chính sách trước cuối năm, nhất là nếu rủi ro thương mại lắng dịu.

Các doanh nghiệp sản xuất lớn ghi nhận chỉ số tổng thể đạt +13, vượt kỳ vọng +10 và là mức cao nhất từ tháng 12/2024. Triển vọng đến tháng 9 đạt +12, cũng vượt dự báo +9. Trong khi đó, lĩnh vực dịch vụ có diễn biến trái chiều: chỉ số của các doanh nghiệp phi sản xuất lớn giữ ổn định ở mức +34 như kỳ vọng, nhưng giảm nhẹ so với các kỳ trước; triển vọng tháng 9 lùi xuống +27.

Điểm sáng bất ngờ đến từ kế hoạch đầu tư: các doanh nghiệp lớn dự báo chi tiêu vốn cho năm tài chính 2025/26 sẽ tăng 11.5% (so với kỳ vọng 10%), còn các doanh nghiệp nhỏ cũng lạc quan hơn dự báo. Điều này phản ánh niềm tin tiếp tục vào phục hồi kinh tế nội địa.

Dự báo lạm phát vẫn ổn định. Các doanh nghiệp dự kiến CPI tăng 2.4% trong cả khung thời gian một năm và ba năm tới – không đổi hoặc thấp hơn nhẹ so với khảo sát trước đó.

PMI sản xuất Nhật Bản đạt 50.1, nhu cầu vẫn yếu

PMI sản xuất của Nhật Bản được chốt ở mức 50.1 trong tháng 6, tăng từ 49.4 trong tháng 5. Dù sản xuất và tuyển dụng cải thiện, nhu cầu cơ bản vẫn yếu.

Annabel Fiddes từ S&P Global cho biết các doanh nghiệp tiếp tục ghi nhận đơn hàng nội địa và quốc tế sụt giảm, phản ánh sự bất ổn toàn cầu kéo dài – đặc biệt liên quan đến chính sách thuế của Mỹ.

Dù nhu cầu còn yếu, tâm lý kinh doanh đã cải thiện, khuyến khích các doanh nghiệp tăng sản lượng và tuyển dụng. Tuy nhiên, Fiddes nhấn mạnh rằng sự phục hồi toàn diện vẫn cần một “sự cải thiện ổn định và bền vững” về nhu cầu khách hàng.

Áp lực giá cả cũng "tăng nhẹ", khi chi phí đầu vào và giá bán đều vượt mức trung bình dài hạn, cho thấy rủi ro lạm phát vẫn tồn tại trong chuỗi cung ứng.

PMI sản xuất Caixin của Trung Quốc tăng lên 50.4, nhưng kỳ vọng mờ nhạt

Chỉ số PMI sản xuất Caixin của Trung Quốc tăng lên 50.4 trong tháng 6 từ mức 48.3, vượt kỳ vọng 49.0 và trở lại vùng mở rộng. Tuy nhiên, theo ông Wang Zhe của Caixin Insight, tình trạng mất việc vẫn tiếp diễn, nhu cầu bên ngoài yếu và áp lực giá cả vẫn thấp.

Dù số liệu mới cho thấy sự ổn định ngắn hạn, rủi ro cơ bản vẫn cao. Wang nhấn mạnh rằng nhu cầu trong nước chưa có sự phục hồi căn bản và mức độ lạc quan của doanh nghiệp đang giảm. Khi hoạt động logistics và mua hàng vẫn yếu, cộng thêm sự bất định toàn cầu gia tăng, đà phục hồi tháng 6 có thể khó duy trì nếu không có thêm hỗ trợ chính sách hoặc cải thiện cầu.

Khảo sát NZIER: niềm tin doanh nghiệp New Zealand tăng, áp lực lạm phát giảm

Niềm tin doanh nghiệp tại New Zealand tăng nhẹ trong quý II, với 22% doanh nghiệp dự báo điều kiện kinh doanh cải thiện – tăng từ 19% trong quý I, theo khảo sát hàng quý của NZIER.

Áp lực lạm phát có dấu hiệu hạ nhiệt: chỉ 1% doanh nghiệp báo cáo tăng giá trong quý II, so với 8% tăng giá trong quý I.

Báo cáo cho thấy sự “chia rẽ” giữa các doanh nghiệp còn chịu sức ép nhu cầu yếu và những doanh nghiệp kỳ vọng nhu cầu phục hồi, phản ánh bức tranh nội địa vẫn không đồng đều dù tâm lý được cải thiện.

NZIER lưu ý rằng tác động từ các lần cắt giảm lãi suất kể từ tháng 8 năm ngoái vẫn chưa truyền dẫn đầy đủ vào hoạt động kinh tế thực, dù có hỗ trợ phần nào cho tâm lý thị trường.

Goolsbee của Fed bác bỏ nguy cơ lạm phát kèm suy thoái, nhưng cảnh báo rủi ro kép

Chủ tịch Fed Chicago, Austan Goolsbee, cho rằng kịch bản đình lạm kiểu những năm 1970 khó xảy ra. Ông lưu ý tỷ lệ thất nghiệp hiện ở mức gần 4% và lạm phát khoảng 2.5% và đang giảm, rất khác so với thời kỳ lạm phát và thất nghiệp đều cao.

Tuy nhiên, ông cảnh báo rằng có thể xảy ra tình huống cả lạm phát và thị trường lao động cùng suy yếu. “Hoàn toàn có khả năng cả hai yếu tố xấu đi cùng lúc,” ông nói. Goolsbee cho rằng điều quan trọng là đánh giá mức độ và thời gian lệch chuẩn của mỗi yếu tố – liệu các cú sốc là tạm thời hay mang tính cấu trúc.

Phân tích kỹ thuật khung ngày AUD/USD

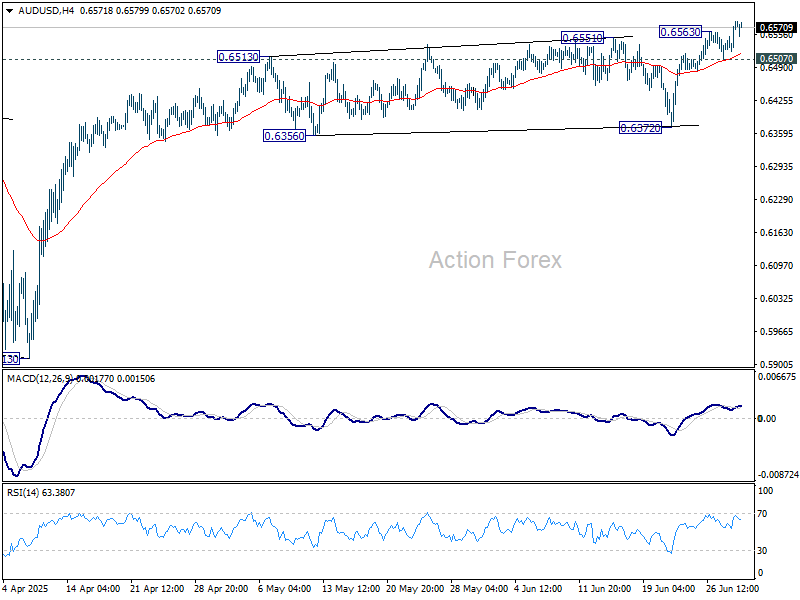

Pivot khung ngày: (S1) 0.6542; (P) 0.6563; (R1) 0.6603;

Đà tăng của AUD/USD đã tiếp diễn sau giai đoạn tích lũy ngắn, với xu hướng trong ngày quay lại theo hướng tăng. Đà tăng hiện tại từ 0.5913 có thể nhắm tới mức Fibonacci 0.6713. Ở chiều ngược lại, nếu giá giảm dưới 0.6507 thì xu hướng trong ngày sẽ chuyển sang trung lập, nhưng triển vọng vẫn nghiêng về xu hướng tăng miễn là hỗ trợ tại 0.6372 được giữ vững.

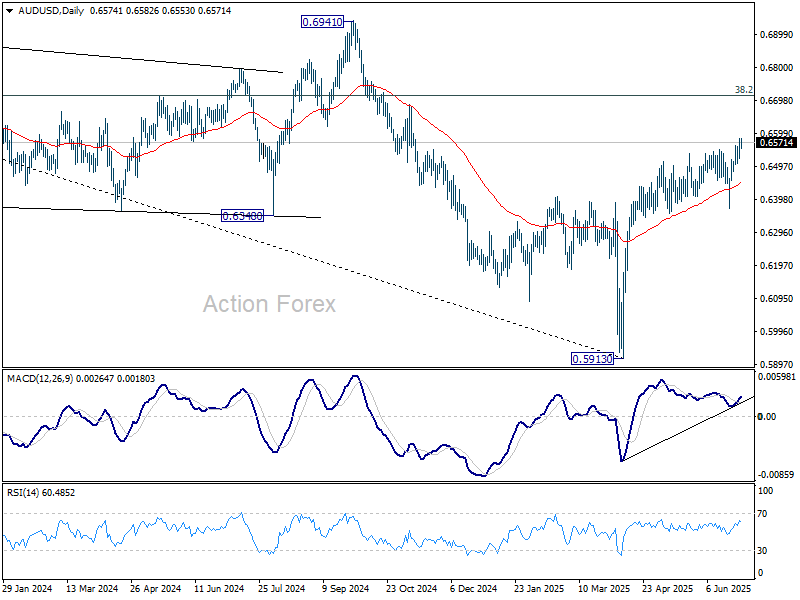

Trong bức tranh dài hạn, chưa có dấu hiệu rõ ràng rằng xu hướng giảm từ đỉnh 0.8006 (năm 2021) đã kết thúc. Đợt phục hồi từ 0.5913 được xem là điều chỉnh kỹ thuật. Dù khả năng tăng mạnh hơn không thể loại trừ, triển vọng vẫn nghiêng về giảm giá miễn là mức Fibonacci 38.2% tại 0.6713 không bị phá vỡ. Tuy vậy, với tín hiệu phân kỳ tăng trên chỉ báo MACD khung tuần, nếu có một đợt giảm nữa về dưới 0.5913, thì mức đáy nên được giữ trên mốc 0.5506 (mức thấp năm 2020).

Action Forex