Cùng The Economist mổ xẻ chi tiết bức tranh tiêu dùng của người dân Mỹ

Nguyễn Phương Anh

Junior Analyst

Trong năm qua, nền kinh tế Hoa Kỳ đã phải vật lộn trước sự quay lưng của người tiêu dùng. Các nhà phân tích và nhà đầu tư đã rất ấn tượng trước mức tăng trưởng của Hoa Kỳ, liên tục vượt dự báo và vượt xa các quốc gia phát triển khác trên thế giới. Nhưng bản thân người Mỹ lại có phần “khó chiều".

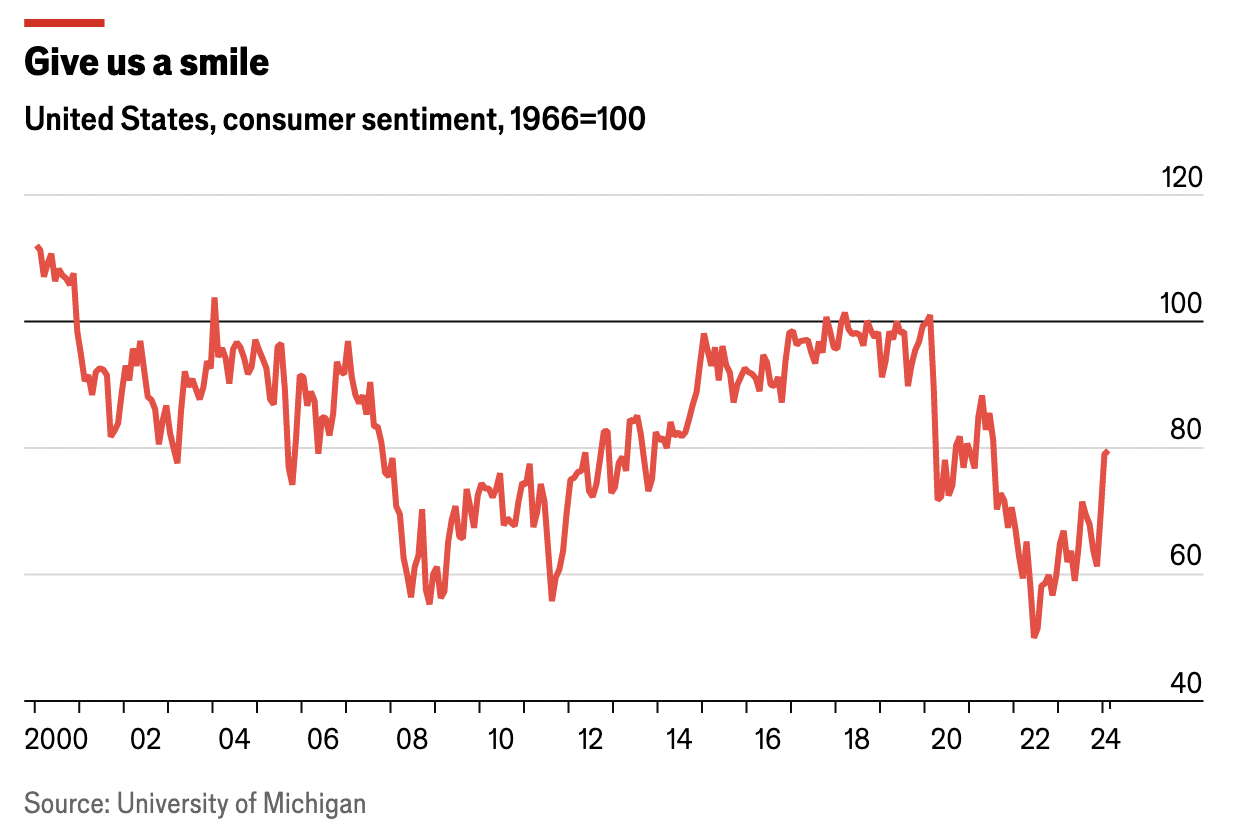

Khảo sát hàng tháng do đại học Michigan thực hiện nhằm đo lường quan điểm phổ biến về nền kinh tế đã cho thấy kết quả tiêu cực, gần giống như những gì họ đã thấy trong giai đoạn khủng hoảng tài chính toàn cầu 2007-09.

Khi chỉ còn chưa đầy 1 năm nữa là cuộc bầu cử tổng thống sẽ diễn ra, tâm lý lạc quan dường như sẽ là trở ngại lớn với các đảng viên Đảng Dân chủ. Tổng thống Joe Biden đã phải đối mặt với rất nhiều thách thức trong nỗ lực tranh cử nhiệm kỳ thứ hai, bắt đầu từ những lo ngại về khả năng đảm nhiệm chức vụ ở tuổi 80 của ông. Các cuộc thăm dò cho kết quả không mấy khả quan về khả năng điều hành nền kinh tế của Biden cũng là một trở ngại lớn khác.

Tuy nhiên, nhìn chung mọi thứ đang ủng hộ cho ông Biden. Vào ngày 16/02, Đại học Michigan đã công bố kết quả khảo sát mới nhất. Chỉ số quan điểm sơ bộ (sentiment index) dạt 79.6, cho thấy xu hướng tăng trong 3 tháng liên tiếp (Xem Biểu đồ 1) - tốc độ cải thiện đáng lưu tâm. Mức tăng 30% kể từ tháng 11 đánh dấu mức tăng lớn nhất của cuộc khảo sát trong khoảng thời gian 3 tháng bất kỳ trong hơn 3 thập kỷ. Tuy nhiên, đây vẫn là mức điểm có phần ảm đạm so với lịch sử từ trước tới nay: chỉ số này vẫn thấp hơn khoảng 15% so với mức trung bình trong 5 năm trước đại dịch Covid-19.

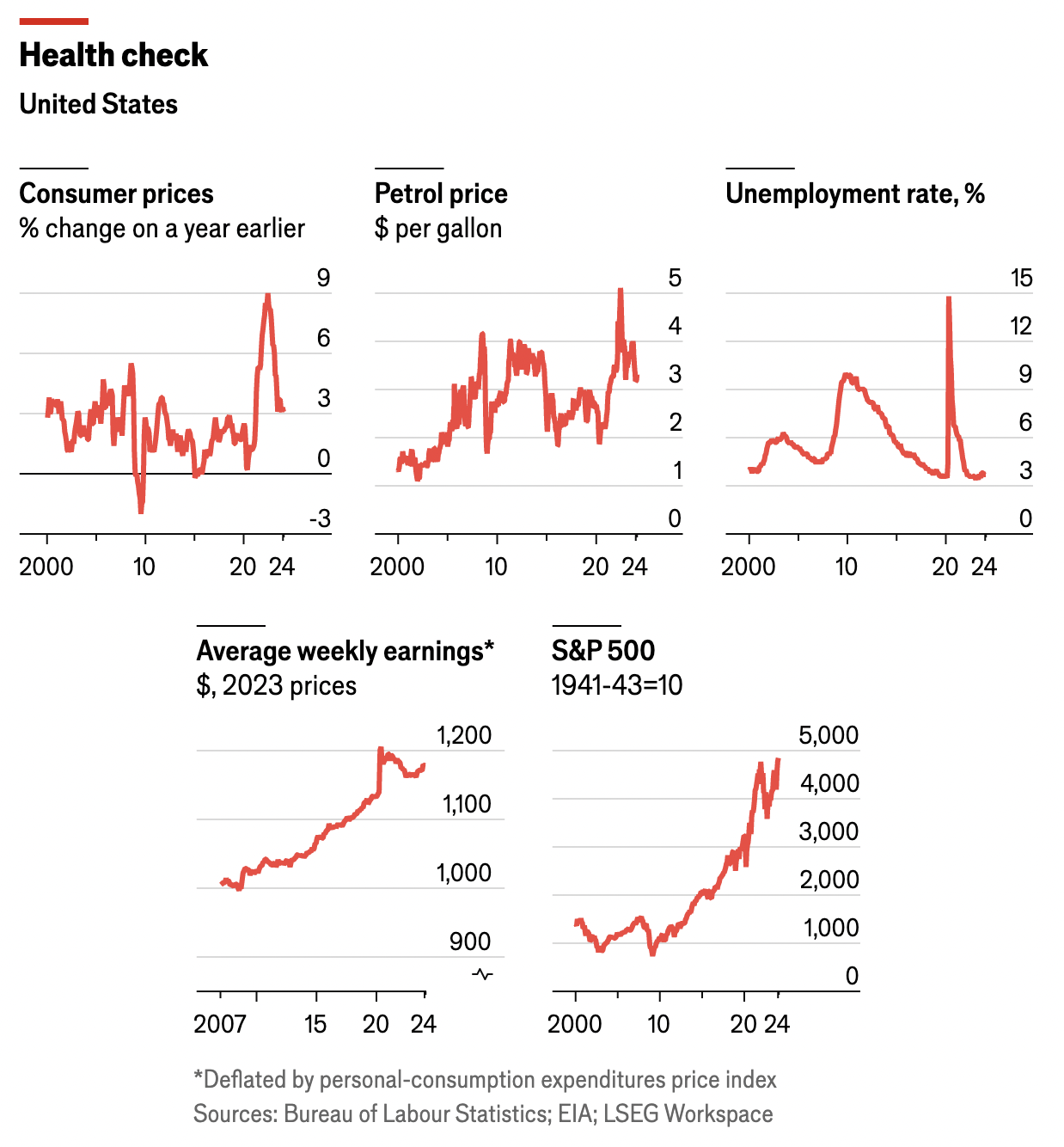

Nhìn vào một loạt dữ liệu kinh tế khó khăn, quan điểm chung có thể được cải thiện, nhưng vẫn duy trì ở mức thấp là kết quả không khó đoán. Ta có thể nhìn vào năm số liệu riêng biệt, phản ánh quan điểm của mọi người về nền kinh tế (Xem biểu đồ 2-6). Lạm phát đã chậm lại đáng kể: Giá tiêu dùng tăng 3% trong tháng 1 so với một năm trước đó, giảm từ tốc độ 9% vào giữa năm 2022. Nhưng mọi người chưa vội mừng trước tình trạng lạm phát chậm lại, bởi thực tế là giá cả vẫn cao hơn gần 20% so với thời điểm trước đại dịch. Tình trạng sốc giá (sticker shock) khó có thể kết thúc nhanh chóng. Cái giá mà người Mỹ có lẽ dễ nhận thấy nhất là giá xăng - được hiển thị trên các biển báo lớn bên đường. Giống như tình trạng lạm phát nói chung, giá xăng đã giảm nhiều so với mức đỉnh giữa năm 2022, nhưng vẫn cao hơn một chút so với trước đại dịch.

Nếu chỉ bàn về các quan điểm xoay quanh lạm phát thì tình hình chung có lẽ còn chán nản hơn nữa. Nhưng nếu nhìn vào các xu hướng kinh tế quan trọng khác, ta có thể thấy mọi thứ đang thuận lợi hơn. Thị trường lao động vẫn phát triển mạnh mẽ, được minh chứng bằng tỉ lệ thất nghiệp chỉ 3.7%, không xa mức thấp nhất trong 5 thập kỷ vừa qua.

Điều đó đã dẫn đến tăng trưởng mạnh trong tiền lương danh nghĩa. Việc kiểm soát lạm phát, thu nhập trung bình về cơ bản đã trở lại xu hướng trước đại dịch và tăng đều. (Có sự gia tăng ngắn ngửi trong năm 2020-21, có thể thấy trên biểu đồ, là một hiệu ứng tổng hợp: Khi những người lao động có thu nhập thấp mất việc, thu nhập trung bình của những người vẫn còn việc làm gia tăng.) Cuối cùng, đà đi lên của thị trường chứng khoán lên mức cao kỷ lục giúp gia tăng sức nặng cho lập luận rằng nền kinh tế vẫn đang hoạt động tốt.

Tựu trung lại, ta sẽ có một kết quả với nhiều hướng suy luận. Thị trường việc làm mạnh mẽ với tốc độ tăng trưởng ổn định là những điểm nhấn tạo nên ấn tượng tích cực với nền kinh tế, nhưng tác động kéo dài của lạm phát cao đã đẩy tình hình đi xuống. Các cuộc khảo sát quan điểm đã được thực hiện quá thường xuyên vào năm ngoái. Tuy nhiên, kết quả ảm đạm duy trì ở mức trung bình vẫn phản ánh sát sao thực tế thị trường hiện tại.

The Economist