Chuyên gia JPMorgan cảnh báo: Thị trường chứng khoán Mỹ vẫn chưa hết rủi ro

Ngọc Lan

Junior Editor

''Cú hớ'' của thị trường chứng khoán Mỹ trong ba tuần qua chỉ là khởi đầu của một đợt bán tháo có khả năng sẽ trầm trọng hơn cùng với các rủi ro vĩ mô gia tăng, bao gồm lợi suất trái phiếu chính phủ tăng, đồng USD mạnh và giá dầu cao, theo trưởng nhóm chuyên gia chiến lược thị trường Marko Kolanovic của JPMorgan Chase.

''Mặc dù kết quả thu nhập của các tập đoàn Mỹ trong tuần này có thể tạm thời ổn định thị trường, nhưng điều đó không có nghĩa là cổ phiếu đã hết rủi ro'', ông Kolanovic nói.

Sự lạc quan của giới đầu tư về việc định giá cổ phiếu, lạm phát vẫn ở mức quá cao, kỳ vọng về việc Fed cắt giảm lãi suất sắp tới giảm bớt và triển vọng lợi nhuận quá màu hồng là một trong những yếu tố mà Kolanovic cho biết đang làm tăng thêm những rủi ro giảm giá.

Chuyên gia Marko Kolanovic của JPMorgan cảnh báo đợt giảm giá của thị trường chứng khoán Mỹ (S&P 500) có thể sẽ tiếp tục. Trong một lưu ý gửi khách hàng vào thứ Hai, ông cho biết chỉ số này đã giảm hơn 5% so với mức đỉnh hồi cuối tháng Ba, và đà giảm này có thể vượt mốc 10%. Kolanovic lo ngại về sự tập trung quá cao vào một số cổ phiếu nhất định và việc nhà đầu tư đang dồn lực quá nhiều vào thị trường. Đây thường là những dấu hiệu cảnh báo trước khả năng đảo chiều xu hướng.

JPMorgan có mục tiêu S&P 500 thấp nhất trong số các ngân hàng lớn của Phố Wall

Thị trường chứng khoán Mỹ đồng loạt tăng điểm vào thứ Hai, với chỉ số S&P 500 tăng 0.9%, trước thềm một tuần báo cáo lợi nhuận sôi động. Dự kiến kết quả kinh doanh sẽ được công bố từ khoảng 180 công ty của chỉ số này, chiếm hơn 40% tổng giá trị thị trường.

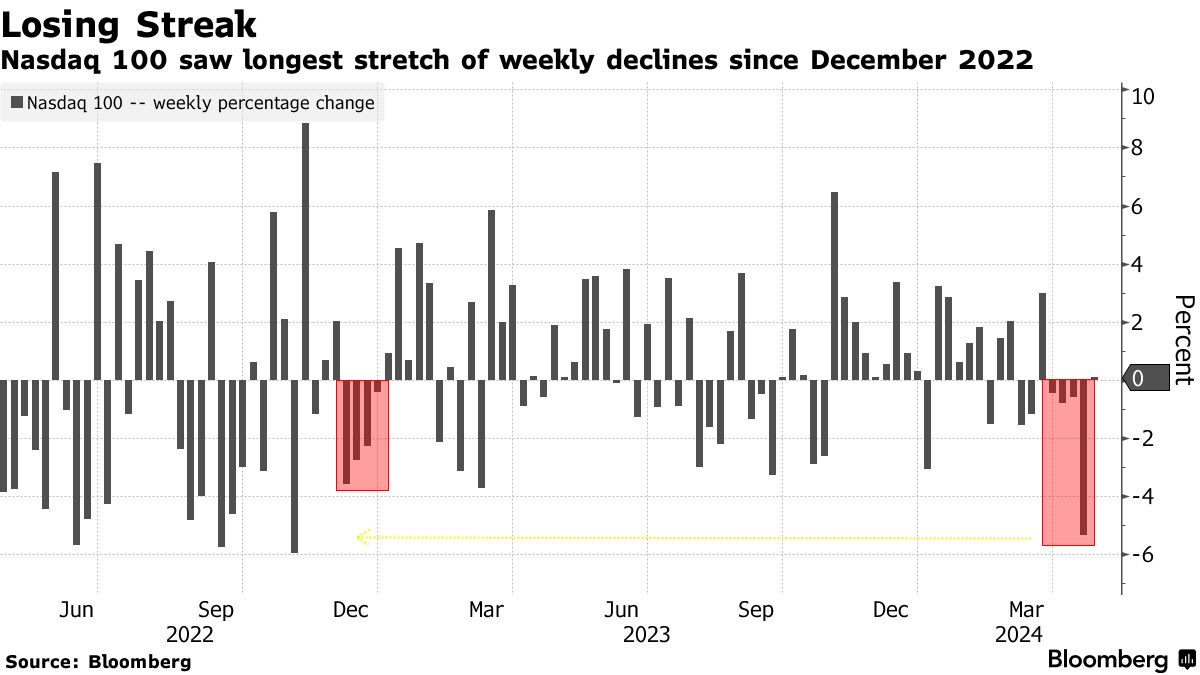

Microsoft, Google (công ty mẹ của Alphabet), Meta Platforms và Tesla nằm trong số những tên tuổi lớn sẽ báo cáo lợi nhuận. Sự phục hồi diễn ra sau khi nhóm này khiến chỉ số Nasdaq 100 tập trung mạnh vào công nghệ ghi nhận mức giảm theo tuần lớn nhất trong 17 tháng qua, do lo ngại của các nhà đầu tư rằng Fed sẽ duy trì lãi suất ở mức cao hơn trong thời gian dài hơn.

Đối với Kolanovic, diễn biến giao dịch gần đây và xu hướng thị trường hiện tại tương đồng với mùa hè năm ngoái, khi những bất ngờ về lạm phát tăng cao và việc Fed điều chỉnh chính sách theo hướng hawkisk đã thúc đẩy sự sụt giảm của các tài sản rủi ro. Điểm khác biệt hiện tại là vị thế của các nhà đầu tư dường như đang ở mức cao hơn. Chuyên gia chiến lược Kolanovic khuyến nghị duy trì vị thế ''phòng thủ'', với bối cảnh thị trường chứng khoán đang có vẻ không ổn định. Trong danh mục đầu tư mẫu của ông, ông phòng ngừa rủi ro cho các tài sản bằng cách nắm giữ các công cụ có tính biến động cao và tiếp xúc với các loại hàng hóa, ngoại trừ vàng.

Nasdaq 100 chứng kiến chuỗi giảm trong tuần dài nhất kể từ tháng 12 năm 2022

Kolanovic và nhóm của ông thuộc một trong số ít những người theo phe bearish phố Wall Street trong năm nay. Trong khi hầu hết các đồng nghiệp của họ đều nâng cao triển vọng về cổ phiếu Mỹ, thì nhóm JPMorgan vẫn không ưa chuộng cổ phiếu và tài sản rủi ro nói chung, với mục tiêu S&P 500 cuối năm thấp nhất trong số các ngân hàng lớn trên phố Wall. Ở mức 4,200, dự báo của họ cho thấy mức giảm khoảng 16% so với mức của thứ Hai trước khi năm 2024 kết thúc.

Mục tiêu chính thức của ngân hàng đối với cổ phiếu Mỹ đã không thành hiện thực trong hai năm liên tiếp vì Kolanovic vẫn duy trì quan điểm lạc quan trong suốt đợt lao dốc của năm 2022 và sau đó giữ quan điểm bearish trong đợt tăng 24% của S&P 500 vào năm ngoái.

“Sự mở rộng bội số cổ phiếu trong những tháng qua, các chỉ số biến động cực kỳ thấp cho đến gần đây, mức chênh lệch tín dụng chặt chẽ nhất kể từ năm 2007 và việc nhìn chung các nhà tham gia thị trường đầu năm không thể xác định bất kỳ yếu tố xúc tác tiêu cực tiềm ẩn nào đối với cổ phiếu đang bắt đầu thay đổi,” Kolanovic nói.

Cũng trong ngày thứ Hai, Kolanovic nói với khách hàng rằng đã đến lúc cân nhắc mua cổ phiếu liên quan đến tiêu dùng của Nhật Bản vì kỳ vọng tăng trưởng lương thực tế sẽ thúc đẩy tiêu dùng cá nhân và các cổ phiếu tập trung vào người tiêu dùng.

Bloomberg