Chứng năng phản ứng của BoE và Fed sẽ được thể hiện qua mức chênh lệch lợi suất

Ngô Văn Thịnh

Economic Analyst

TPCP Anh kỳ hạn ngắn có khả năng hoạt động kém hơn TPCP Mỹ trong những tháng tới do quỹ đạo lạm phát ở Anh và Hoa Kỳ đang tạo ra các chức năng phản ứng khác nhau giữa ngân hàng trung ương của 2 nước này.

Lợi suất TPCP Anh kỳ hạn 2 năm tăng mạnh nhất kể từ tháng 2 vào thứ Năm sau khi thành viên ủy ban Michael Saunders cho biết Ngân hàng Trung ương Anh có thể phải xem xét cắt giảm chương trình kích thích “trong một hoặc hai tháng tới” để kiềm chế lạm phát. Trước đó một ngày, Phó Thống đốc Dave Ramsden đã cảnh báo rằng lạm phát có thể chạm mức 4%. Nếu nền kinh tế Vương quốc Anh tiếp tục cho thấy sự cải thiện, chúng ta có thể thấy BOE sử dụng một giọng điệu khác so với tháng 5 và làm theo cách của Ngân hàng Dự trữ New Zealand.

Ở bên kia Đại Tây Dương, đó là một câu chuyện khác với Chủ tịch Jerome Powell thuyết phục rằng áp lực lạm phát sẽ chỉ là tạm thời, củng cố niềm tin của thị trường rằng Fed không cần vội vàng bắt đầu giảm bớt chương trình QE, chứ chưa nói đến việc tăng lãi suất.

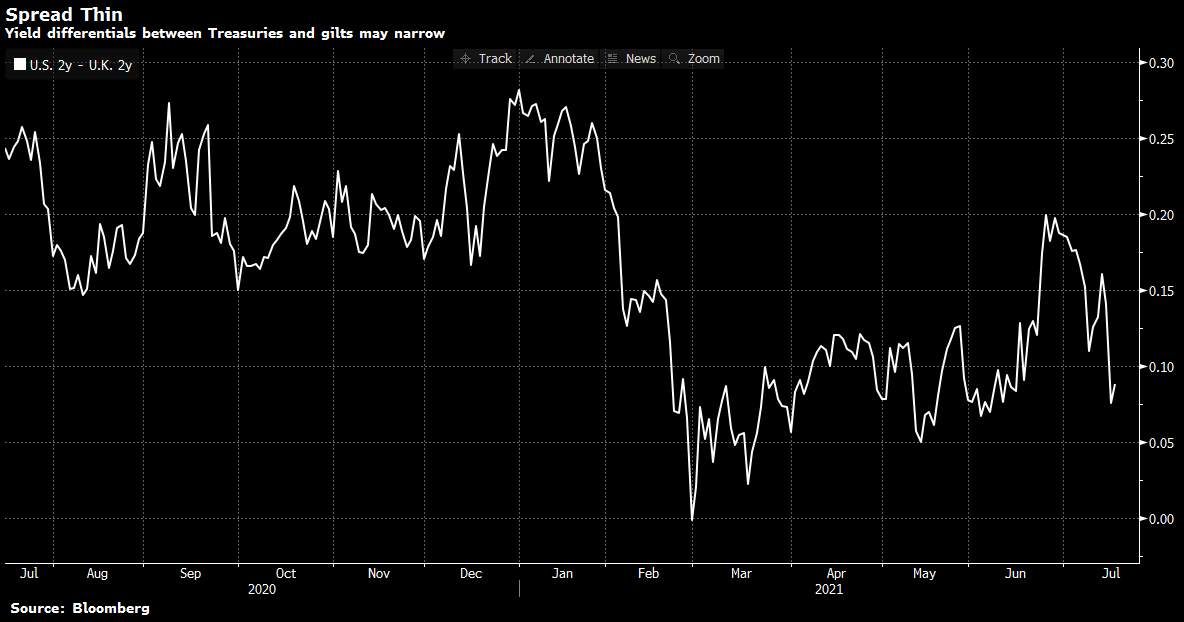

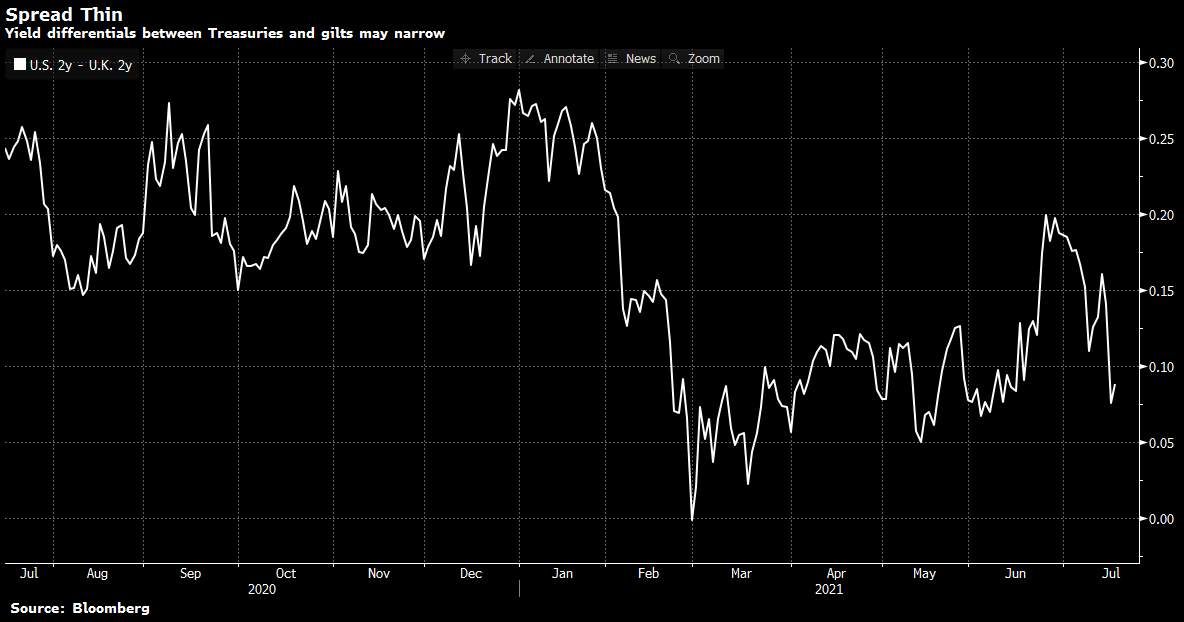

Bối cảnh đó cho thấy lợi suất trái phiếu Anh kỳ hạn 2 năm sẽ tăng mạnh hơn so với trái phiếu có kỳ hạn tương tự ở Mỹ. Lợi suất tại Anh có khả năng tăng lên 25 điểm cơ bản trong những tháng tới, đặc biệt nếu dữ liệu kinh tế Anh tiếp tục cho thấy sự phục hồi mạnh mẽ . Điều đó có nghĩa là chênh lệch giữa lợi suất kỳ hạn 2 năm ở Hoa Kỳ và Vương quốc Anh, là khoảng 8 điểm cơ bản vào thứ Năm, có thể thu hẹp xuống 0 và có thể đi vào lãnh thổ âm một chữ số.

Một rủi ro đối với triển vọng là sự thay đổi đột ngột trong ngôn ngữ của Fed trong những tuần tới, mặc dù theo phiên điều trần của Powell trong tuần này, triển vọng đó có vẻ khó xảy ra (bất chấp Chủ tịch Fed St. Louis nhấn mạnh rằng đã đến lúc chấm dứt các biện pháp khẩn cấp của Fed).

Ven Ram, Bloomberg