Bí mật triệu đô từ tay bán khống hàng đầu thế giới: Bill Ackman. Anh ta đang làm gì với Trái phiếu Chính phủ vậy?

Nguyễn Ngọc Mai

Analyst

Nhà đầu tư quỹ phòng hộ đang phải trải qua một tuần sóng gió với trái phiếu chính phủ Hoa Kỳ kỳ hạn 10 năm hoặc dài hơn, nhưng dường như những phân tích của ông lại không thể giải thích được cho điều này.

Trái phiếu chính phủ dài hạn đang trải qua giai đoạn khó khăn. Ngân hàng Nhật Bản dự kiến có thể sớm tinh chỉnh chính sách kiểm soát đường cong lợi suất (làm tăng thêm lo ngại rằng tiền Nhật Bản có thể rút dần khỏi thị trường quốc tế và quay trở lại quốc gia này).

Lợi suất Trái phiếu chính phủ Hoa Kỳ đã gia tăng (gây lo ngại rằng nguồn cung sẽ lấn át nhu cầu).

Trong khi đó, thị trường lao động thông qua Báo cáo bảng lương của Viện nghiên cứu ADP tư nhân gây bất ngờ tăng tương đối nhanh. Điều này cho thấy thị trường lao động Hoa Kỳ đang quá nóng để chế ngự lạm phát và Cục Dự trữ Liên bang có thể áp dụng lãi suất cao hơn để kiềm chế lạm phát).

Và Fitch Ratings đã hạ xếp hạng của Hoa Kỳ từ AAA xuống AA+ (đồng nghĩa với việc Mỹ sẽ đứng sau Anh Quốc về mặt tín nhiệm).

Kết quả cuối cùng là lợi suất trái phiếu chính phủ kỳ hạn 30 năm đã tăng khoảng 29 điểm cơ bản kể từ thứ Hai và sẵn sàng kiểm tra mức cao nhất trong 12 năm được thiết lập vào tháng 10 năm ngoái.

Một giai đoạn chứng kiến rất nhiều vấn đề

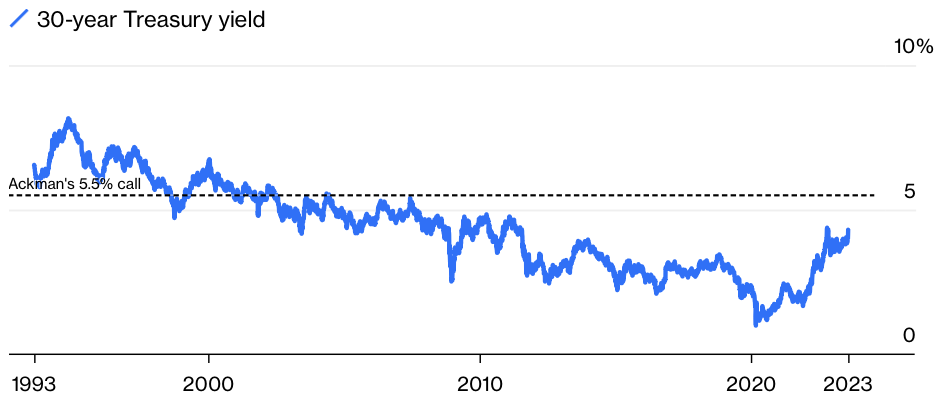

Gần đây, lợi suất trái phiếu chính phủ kỳ hạn 30 năm đã tăng nhanh và Ackman cho rằng mức tăng này vẫn sẽ tiếp tục.

Nguồn: Dữ liệu Bloomberg

Bill Ackman, nhà đầu tư quỹ phòng hộ đã trở thành điểm nóng trên mạng xã hội, người biết cách nắm bắt chu kỳ tin tức để thu hút sự chú ý và tác động tối đa. Ngay khi lợi suất đang tăng vọt, người sáng lập Pershing Square Capital Management đã đăng trên nền tảng X của tỷ phú Elon Musk (tiền thân là Twitter) rằng ông đang sử dụng thị trường quyền chọn để thực hiện một vụ đặt cược ngắn hiệu quả vào trái phiếu chính phủ Hoa Kỳ dài hạn.

Trong số những vấn đề mà Bill Ackman liệt kê tại sao lại bán khống Trái phiếu, đáng chú ý có quan điểm về việc lạm phát sẽ duy trì ở mức cao lâu dài so với mức giá thị trường hiện nay, được thúc đẩy bởi các yếu tố bao gồm “phi toàn cầu hóa, chi phí quốc phòng cao hơn, quá trình chuyển đổi năng lượng , quyền lợi ngày càng tăng và khả năng thương lượng lớn hơn của người lao động.” Đây là điểm mấu chốt.

Vì vậy, nếu lạm phát dài hạn là 3% thay vì 2% và lịch sử giữ nguyên, thì chúng ta có thể thấy lợi suất trái phiếu chính phủ kỳ hạn 30 năm = 3% + 0,5% (lãi suất thực) + 2% (phí bảo hiểm kỳ hạn) hoặc 5.5%, và nó có thể xảy ra sớm. Có nhiều thời điểm trong lịch sử mà thị trường trái phiếu định giá lại đường cong chỉ trong vài tuần, và đây có vẻ là một trong những thời điểm đó.

Đó là lý do tại sao tay đầu cơ hàng đầu thế giới này short trái phiếu chính phủ Hoa Kỳ kỳ hạn 30 năm— thứ nhất là để phòng ngừa tác động của lãi suất dài hạn cao hơn đối với cổ phiếu, và thứ hai Bill Ackman tin rằng đó là một vụ cá cược độc lập có xác suất cao. Có một số khoản đầu tư vĩ mô vẫn mang lại các khoản lợi nhuận bất đối xứng có thể xảy ra hợp lý và đây là một trong số đó.

Thực tế đơn giản là Cục Dự trữ Liên bang có mục tiêu lạm phát 2% và các công cụ để đạt được mục tiêu đó. Bất kỳ dự báo dài hạn nào ở trên sẽ xoay quanh việc ngân hàng trung ương Hoa Kỳ mất động lực để đạt được mục tiêu, tôi không thấy thuyết phục về quan điểm đầu cơ của Ackman.

Đầu tiên, làm như vậy bây giờ sẽ có hậu quả đối với tâm lý lo ngại lạm phát của quốc gia. Sau khi thay đổi các quy tắc giữa cuộc chiến lạm phát, công chúng sẽ cho rằng lãi suất có thể bị điều chỉnh nhiều lân. “Mỏ neo” kỳ vọng mà Fed đã dày công thiết lập kể từ thời Paul Volcker sẽ bị mất, và hậu quả sẽ rất thảm khốc. Các nhà hoạch định chính sách biết điều này và họ sẽ không để điều đó xảy ra. Nếu mức lạm phát mục tiêu tiếp tục tăng lên, thì điều đó chỉ có thể xảy ra sau nhiều năm sau khi toàn bộ dự đoán của Ackman - bị lãng quên.

Thứ hai, lạm phát đã bước vào xu hướng giảm rõ rệt. Các nhà hoạch định chính sách sẽ không bao giờ dự tính từ bỏ lạm phát 2% trừ khi có bằng chứng mới cho thấy chi phí của chính sách rõ ràng lớn hơn lợi ích mà nó đem lại. Nếu quá trình đưa lạm phát trở lại mục tiêu phù phiếm là 2% cuối cùng khiến hàng triệu người mất việc làm, thì các nhà kinh tế có thể kết luận một cách dễ hiểu rằng điều đó không đáng. Nhưng điều đó vẫn chưa xảy ra và không ai chắc chắn nó sẽ diễn ra như thế nào. Trên thực tế, nếu các nhà hoạch định chính sách nhận được bất cứ bài học gì trong vài tháng qua, thì đó là cái giá phải trả cho các kế hoạch chống lạm phát (cho đến nay) khá khiêm tốn.

Lạm phát được đo bằng chỉ số giảm phát chi tiêu tiêu dùng cá nhân đã giảm mạnh từ khoảng 7% năm ngoái xuống còn 3% hiện nay, khiến các ngân hàng trung ương gần đạt được mục tiêu của họ một cách đáng ngạc nhiên — và tỷ lệ thất nghiệp vẫn ở mức cực thấp 3,6%. Ackman đã đúng khi nhấn mạnh những thách thức tiềm ẩn phía trước và tôi sẽ ngạc nhiên nếu cuộc chiến chống lạm phát không trở nên khó khăn hơn từ đây trở đi. Nhưng nó sẽ phải gặp nhiều thách thức hơn nữa để lay chuyển niềm tin của các nhà hoạch định chính sách.

Tất nhiên, một phần trong tôi nói rằng Ackman chỉ đang cố gắng khuấy động tình hình trên một nền tảng truyền thông xã hội. Đó là bản năng mà ông ấy cũng thể hiện trong các bài đăng của mình về Kyle Rittenhouse, Sam Bankman-Fried và — gần đây nhất là - Robert Kennedy Jr., ứng cử viên tổng thống lâu năm của Đảng Dân chủ, người mà tiếng nói của Ackman đã nhiều lần được khuếch đại bất chấp mối liên hệ của Kennedy với phong trào chống vắc-xin và các thuyết âm mưu bên lề.

Ackman gọi việc short trái phiếu dài hạn là “đặt cược độc lập có xác suất cao” - và tôi rất muốn biết cách ông ấy định nghĩa xác suất thấp là như thế nào?

Cao hơn hay Thấp hơn?

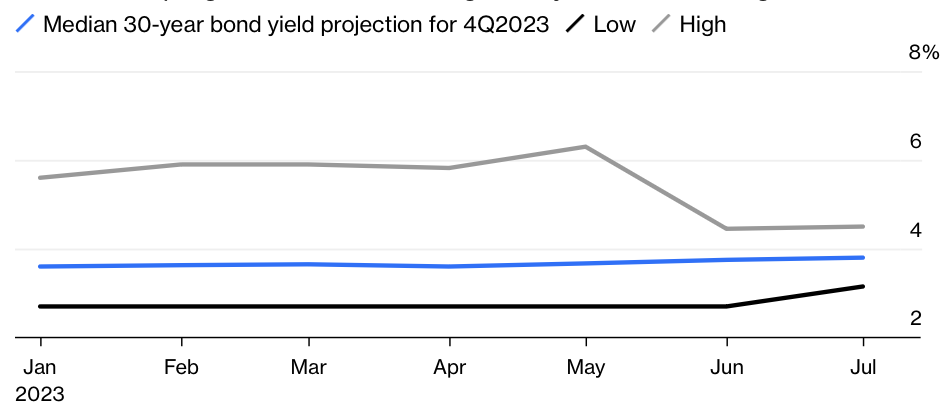

Mức dự đoán trung bình cho rằng lợi suất trái phiếu dài hạn đang giảm xuống. Dự báo lợi suất trái phiếu trung bình 30 năm cho quý 4 năm 2023.

Nguồn: Dữ liệu Bloomberg

Trong cuộc khảo sát của Bloomberg về các chiến lược gia trái phiếu, không có một nhà kinh tế học hay chiến lược gia nào chia sẻ quan điểm của Ackman rằng lợi suất 30 năm sẽ đạt 5,5% vào bất kỳ thời điểm nào trước cuối năm 2025. Triển vọng bi quan tiếp theo đến từ Tom Fullerton, một giáo sư tại Đại học Texas ở El Paso, người cho rằng nó có thể giảm 5% vào đầu năm tới, nhưng mức trung bình của 38 dự đoán trong cuộc khảo sát vào tháng 7 chỉ ra rằng lợi suất TPCP Hoa Kỳ kỳ hạn 30 năm ở mức khoảng 3.5% vào cuối năm nay. Tôi không nói rằng tôi đặt nhiều niềm tin vào các mục tiêu đồng thuận, vốn đã sai lầm nghiêm trọng gần đây. (Vào tháng 1 năm 2022, dự báo trung bình đặt lợi suất 30 năm ở mức 2.48% vào cuối năm và điều đó thấp hơn kỳ vọng 148 điểm cơ bản.) Nhưng tôi cũng không nghĩ Ackman có thể dự đoán tương lai một cách đáng tin cậy hơn.

Phải thừa nhận rằng tôi đã đề cập đến các chất xúc tác khác trong luận điểm của Ackman - bao gồm các vấn đề cung-cầu đã nói ở trên và những thách thức về tài chính và quản trị mà Fitch đã nhấn mạnh trong lần hạ cấp gần đây - nhưng ít nhất thì lời kêu gọi lạm phát dường như là mấu chốt cho lập luận của ông ấy. Và trong khi lợi suất trái phiếu có vẻ không ổn định và luôn có khả năng Ackman đạt được mục tiêu lợi nhuận của mình, thì cần rất nhiều trí tưởng tượng để hình dung ra một thế giới mà nó sẽ xảy ra theo số học của Ackman.

Bloomberg