Lợi suất 5% thu hút nhiều nhà đầu tư cá nhân

Đinh Nguyễn Trường Giang

Junior Analyst

Các cá nhân đến các quản lý tài sản lớn và bộ phận nguồn vốn doanh nghiệp đều đang tăng cường đầu tư vào thị trường tiền tệ, nhờ khoản lợi suất 5% và sự an toàn trước những điều không chắc chắn về nền kinh tế Mỹ.

Với lãi suất tiền mặt và các công cụ tương tự chạm mức cao nhất trong hơn hai thập kỷ và với thu nhập lớn hơn trái phiếu và cổ phiếu, tài sản trong các quỹ thị trường tiền tệ đã tăng kỷ lục. Tuy nhiên, thị trường tín phiếu chính phủ Mỹ mới đang là tâm điểm khi giới đầu tư đã gom 1 nghìn tỷ USD trái phiếu mới chỉ trong ba tháng qua.

"Lợi suất đang rất hấp dẫn, nên rõ ràng các dealer sẽ khó kẹt hàng", Thomas Simons, nhà kinh tế cấp cao tại Jefferies LLC cho biết. "Ta đã mất rất nhiều thời gian để các nhà đầu tư cá nhân chú ý đến trái phiếu, và động lực tương tự cũng đang xuất hiện đối với các nhà đầu tư tổ chức."

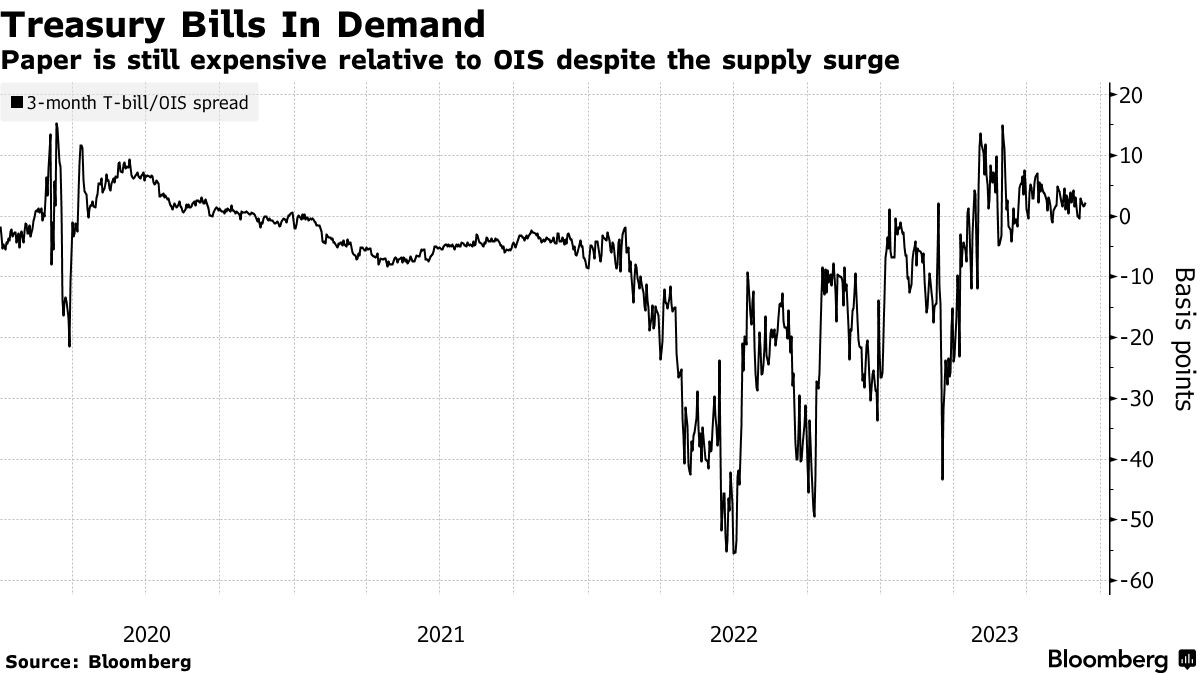

Nhu cầu lớn đến mức, lượng trái phiếu các dealer nắm giữ đã giảm xuống 45 tỷ USD vào tháng trước sau khi đạt mức cao nhất từ trước đến nay tại 116 tỷ USD vào tháng 7. Điều đó cũng khiến trái phiếu trở nên đắt hơn, đẩy chênh lệch giữa lợi suất trái phiếu và các hợp đồng OIS các nhà đầu tư sử dụng định giá lãi suất Fed - quay trở lại gần 0 sau khi đạt giá trị dương lần đầu tiên kể từ năm 2020.

Xu hướng thu hẹp đã khiến cho một số quỹ thị trường tiền tệ trở nên thận trọng hơn khi họ chờ đợi mức giá hợp lý hơn và sự rõ ràng hơn về nền kinh tế và chính sách của Fed.

Với các quan chức của Fed bước vào giai đoạn yên lặng trước cuộc họp chính sách vào ngày 19-20/9, báo cáo lạm phát hôm nay sẽ rất được quan tâm để đánh giá xem cần tăng lãi suất nữa không. Mặc dù không có nhiều kỳ vọng về việc tăng lãi suất trong tháng này, thị trường vẫn đang định giá 50% khả năng tăng lãi suất 25bp vào tháng 11.

Các công cụ tương tự tiền mặt đã được xem là một khoản đầu tư hấp dẫn trước cuộc khủng hoảng tài chính năm 2008 dẫn đến việc Fed giảm lãi suất và duy trì ở mức 0 trong gần một thập kỷ. Bây giờ, sau một giai đoạn gần như lãi suất bằng 0 trong suốt đại dịch, việc Fed tăng lãi suất đã khiến lợi suất trái phiếu hấp dẫn hơn nhiều.

Nhà đầu tư cá nhân

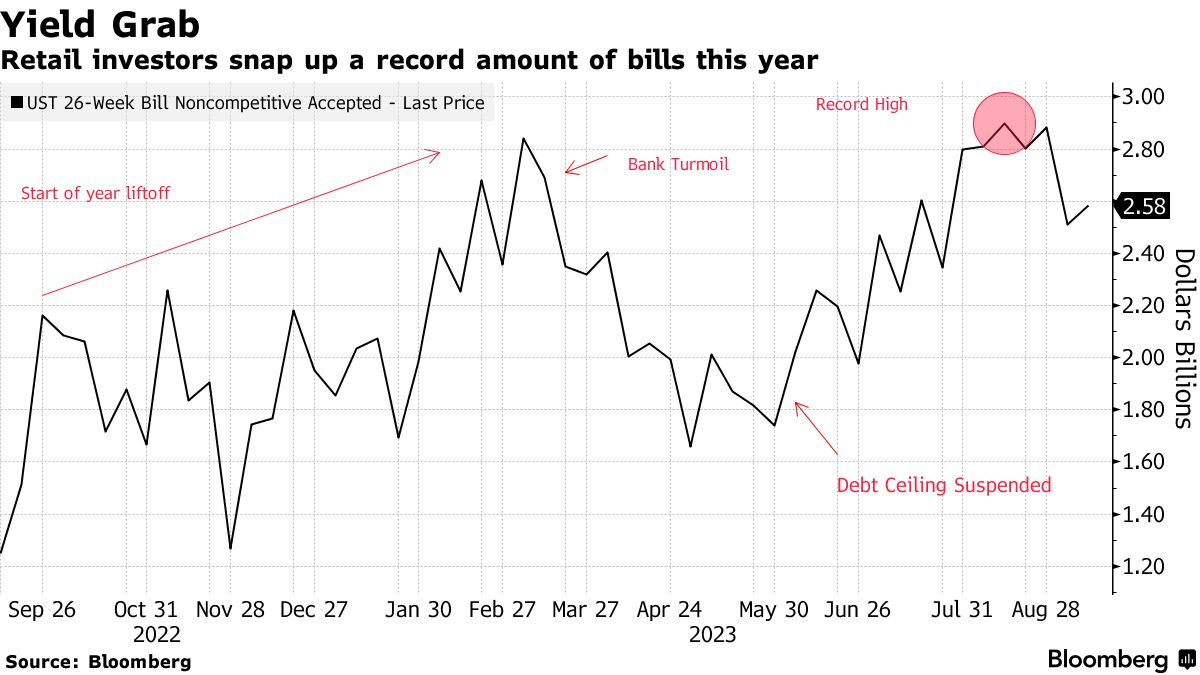

Ngay sau đầu năm, lợi suất trái phiếu đã vượt 5% lần đầu tiên kể từ năm 2008. Việc này đã thúc đẩy các nhà đầu tư cá nhân mở các tài khoản TreasuryDirect của họ và bắt đầu mua các chứng khoán kỳ hạn ngắn thay vì để tiền mặt trong tài khoản ngân hàng.

Nhu cầu tăng cũng có thể thấy trong các phiên đấu thầu hàng tuần của chính phủ, khi các nhà đầu tư nhỏ đã mua 2.898 tỷ USD tín phiếu kỳ hạn 6 tháng vào giữa tháng 8 với lợi suất suất 5.29%, mức cao nhất từ năm 2001. Tổng lượng trái phiếu mà họ đã tham gia giao dịch tăng khoảng 5 lần so với trước khi Fed bắt đầu tăng lãi suất vào tháng Ba năm 2022.

Bộ phận nguồn vốn doanh nghiệp

Khi lãi suất gần bằng 0, doanh nghiệp đã đẩy tiền mặt vào ngân hàng vì không có lựa chọn khác. Khi Fed bắt đầu tăng lãi suất mạnh mẽ, các công ty đã di chuyển luồng tiền mặt này - thường được coi là tiền gửi phi hoạt động do xu hướng theo lợi suất cao hơn - sang các quỹ thị trường tiền tệ.

Bây giờ có vẻ như các bộ phận nguồn vốn doanh nghiệp đã mua trực tiếp trái phiếu để ăn lợi suất cao. JPMorgan ghi nhận rằng tiền và các khoản tương đương tiền của các công ty phi tài chính S&P 500 đã tăng lên 62% của vào quý 2, so với 58% trong cùng giai đoạn năm 2022. Con số này chỉ thấp hơn mức 63% đạt được vào đầu năm 2020, chỉ có điều lần này không có khủng hoảng, các chuyên gia dẫn đầu bởi Teresa Ho đã viết trong một thông báo hàng tuần.

Hơn nữa, ba danh mục tiền mặt doanh nghiệp lớn nhất - Apple, Alphabet và Microsoft đã ghi nhận lượng thương phiếu và tín phiếu chính phủ Mỹ kỳ hạn ngắn tăng đáng kể.

Công ty Quản lý Tài sản

Các quỹ quản lý tài sản có một số lý do để đổ tiền vào trái phiếu chính phủ. Đối với một số người như John McClain, nhà quản lý danh mục của Brandywine Global, định giá rủi ro giữa trái phiếu và cổ phiếu hiện đang rất cao.

"Bạn được trả tiền để ngồi chơi xơi nước và có rất nhiều cơ hội đầu tư tiền nhàn rỗi vào tín phiếu. Tỷ suất sinh lời từ S&P 500 đang thấp hơn tín phiếu và điều này không xảy ra thường xuyên. Có rất nhiều lý do để ta đầu tư vào tín phiếu lúc này.

Để các nhà quản lý tài sản có thể trở lại với tài sản rủi ro, McClain nói rằng chênh lệch chênh lệch lợi suất cần mở rộng và chỉ số S&P 500 cần giảm 10%. Nếu giảm 20% thì đây sẽ là cơ hội đáng để đầu tư, ông nói thêm.

Về trái phiếu, những người đánh theo chiến lượng long duration - kỳ vọng rằng lợi suất trái phiếu chính phủ sẽ giảm theo thời gian - đã bị quyết hết vị thế trước việc Fitch Ratings hạ xếp hạng tín dụng Mỹ, sức mạnh nền kinh tế và cảnh báo về số lượng lớn trái phiếu được phát hành. Điều này đã đưa các nhà đầu tư vào trái phiếu kỳ hạn ngắn hơn.

Jason Pride, Giám đốc Chiến lược và Nghiên cứu đầu tư tại Glenmede, nói rằng công ty bullish với trái phiếu ít nhạy cảm với lãi suất và tiền mặt vì "nếu bạn nắm giữ tiền mặt, bạn có lợi suất cao với rủi ro thấp".

Quỹ thị trường tiền tệ

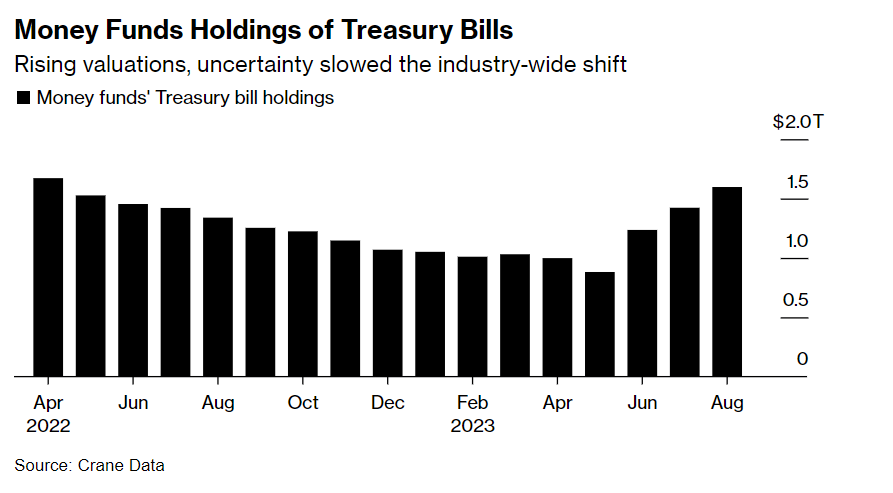

Mặc dù sự quan tâm đến trái phiếu Chính phủ ngày càng tăng, hơn 880 tỷ USD đã đi vào thị trường tiền tệ trong năm nay, đưa tổng giá trị lên mức cao kỷ lục 5.62 nghìn tỷ USD khi các nhà đầu tư đặt tiền mặt vào các công cụ dễ chuyển đổi và có lợi suất cao hơn trong trước sự khó đoán trong triển vọng chính sách tiền tệ.

Số dư có thể vượt qua 6 nghìn tỷ USD vào cuối năm khi nhà đầu tư vẫn đang nắm giữ rất nhiều tiền mặt, và khi thị trường bắt đầu định giá Fed hạ lãi suất, Debbie Cunningham, giám dốc đầu tư của quỹ thị trường toàn cầu tại Federated Hermes, nói tại Hội thảo Quỹ Tiền tệ Crane vào tháng 6.

Điều này là điềm báo tốt cho lượng lớn trái phiếu ngắn hạn chính phủ sắp phát hành. Hiện nay, các quỹ không phải mua trái phiếu chính phủ ngắn hạn đang đứng ngoài, theo chuyên gia John Tobin tại Dreyfus Cash Investment Strategies.

Các quỹ này đang chọn gửi tiền tại Fed và trong thị trường liên ngân hàng cho đến khi lợi suất tăng cao hơn đáng kể so với lãi suất repo - hiện tại là 5.30% - hoặc có thêm định hướng từ Fed. Tuy nhiên, ông Tobin lạc quan rằng trái phiếu sẽ bắt đầu rẻ hơn khi chính phủ phát hành thêm vào cuối năm 2023, ước tính khoản 600 tỷ USD, vì các nhà đầu tư tín phiếu, nên sẽ cần thêm thời gian để nhu cầu trở lại.

Bloomberg