Hỗn loạn thương mại có thể kéo dài, Tháng Sáu mang lại nhiều sự bất ổn hơn - Action Forex

Diệu Linh

Junior Editor

Nhận định bởi chuyên gia từ Action Forex.

Bối cảnh chung

Thị trường toàn cầu vừa trải qua thêm một tuần đầy biến động, trong bối cảnh tâm lý nhà đầu tư liên tục bị thử thách bởi những tin tức thay đổi chóng mặt. Niềm tin thị trường vẫn mong manh, khi sự giằng co giữa kỳ vọng vào tiến triển tích cực và lo ngại về leo thang căng thẳng chưa có dấu hiệu hạ nhiệt.

Lệnh ngừng áp thuế đối ứng trong 90 ngày đã chính thức có hiệu lực, song nửa còn lại của thời hạn này hứa hẹn vẫn sẽ đầy bất ổn. Một số thỏa thuận thương mại nhỏ hơn, đặc biệt giữa các nền kinh tế ít nhạy cảm, có thể được ký kết trong vài tuần tới. Tuy nhiên, các cuộc đàm phán trọng yếu—giữa Mỹ và EU, cũng như Mỹ và Trung Quốc—vẫn gặp nhiều trở ngại. Chính những cuộc thương lượng then chốt này mới là yếu tố có sức ảnh hưởng lớn nhất đến thị trường toàn cầu, đồng thời cũng mang đến những rủi ro giảm giá nghiêm trọng nhất.

Trên thị trường chứng khoán quốc tế, dấu hiệu "kiệt sức" đang ngày càng rõ ràng. Kể từ giữa tháng 4, đà tăng đã dần suy yếu, nhường chỗ cho các biến động giật cục và tâm lý thiếu quyết đoán. Trong bối cảnh các chỉ số lớn đang lưỡng lự, thị trường có thể bước vào một giai đoạn kéo dài của dao động ngang hoặc thậm chí là điều chỉnh giảm.

Câu ngạn ngữ cổ "Sell in May and go away" (bán vào tháng Năm và đi nghỉ) có thể đã đến sớm với một số người, nhưng vẫn còn nguyên giá trị nếu xét trong bối cảnh hiện tại—chỉ cần một chút điều chỉnh: "Bán vào tháng Sáu vẫn chưa muộn" có thể là lời khuyên phù hợp cho năm 2025. Trừ khi xuất hiện một giải pháp rõ ràng và đáng tin cậy trên các mặt trận thương mại chính, thị trường nhiều khả năng sẽ tiếp tục chứng kiến sự biến động mạnh, tâm lý mong manh và xu hướng thận trọng gia tăng trong tháng tới.

Thị trường tiền tệ

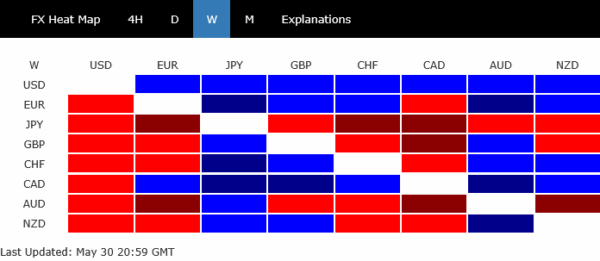

Trên thị trường ngoại hối, USD kết thúc tuần là đồng tiền mạnh nhất, tiếp theo là USD/CAD và EUR. Ở chiều ngược lại, JPY là đồng tiền yếu nhất, tiếp sau là AUD/USD và GBP/USD. CHF và NZD/USD kết thúc ở vị trí trung lập. Nhìn chung, các cặp tiền chính đang trong giai đoạn tích lũy và chưa thể hiện xu hướng rõ ràng.

Thị trường chứng khoán toàn cầu

Chỉ số DOW: Đà tăng đang mất lực rõ rệt khi chỉ báo D-MACD cắt xuống dưới đường tín hiệu. Mặc dù khả năng có một nhịp tăng ngắn hạn nữa không bị loại trừ, song kháng cự mạnh dự kiến sẽ xuất hiện dưới mốc đỉnh 45,073.63.

Việc phá vỡ hỗ trợ 41,352.09 có thể dẫn tới nhịp giảm sâu hơn về vùng 40,462.08—mức thoái lui 38.2% của đợt tăng từ 36,611.78 lên 42,842.04. Nếu mốc này bị xuyên thủng, xu hướng đảo chiều trong ngắn hạn sẽ được xác nhận, với mục tiêu tiếp theo ở mức thoái lui 61.8% tại 38,991.74.

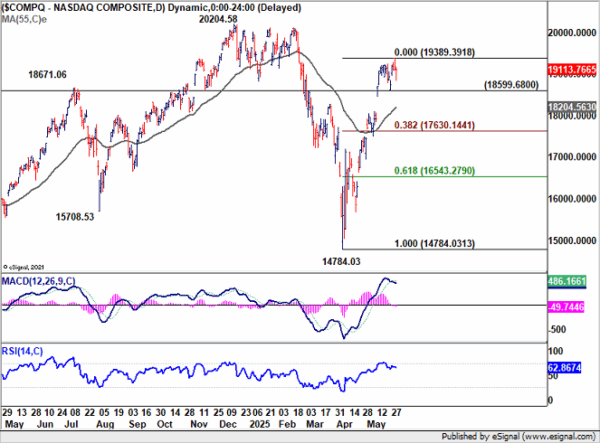

Diễn biến tương tự được ghi nhận với NASDAQ. D-MACD cho thấy tín hiệu suy yếu rõ rệt. Đỉnh gần nhất tại 20,204.58 được xem là ngưỡng cản quan trọng. Nếu hỗ trợ 18,599.68 bị phá vỡ, thị trường có thể rơi sâu về vùng 17,630.14 (mức thoái lui 38.2% từ 14,784.03 lên 19,389.39), mở ra khả năng cho một pha điều chỉnh mới—được xem là chân thứ ba của mô hình điều chỉnh từ đỉnh.

Dù vượt trội hơn một chút so với các chỉ số Mỹ, FTSE cũng đang có dấu hiệu đuối sức. Nếu xảy ra một đợt tăng tiếp theo, xu hướng nhiều khả năng sẽ bị chặn lại ở đỉnh 8,908.82. Việc thủng hỗ trợ 8,604.80 sẽ dẫn đến điều chỉnh về vùng 8,335.36, tương ứng mức thoái lui 38.2% của đợt tăng từ 7,544.83 lên 8,824.00. Nếu mức này không giữ được, khả năng cao mô hình điều chỉnh sẽ bước sang giai đoạn thứ ba.

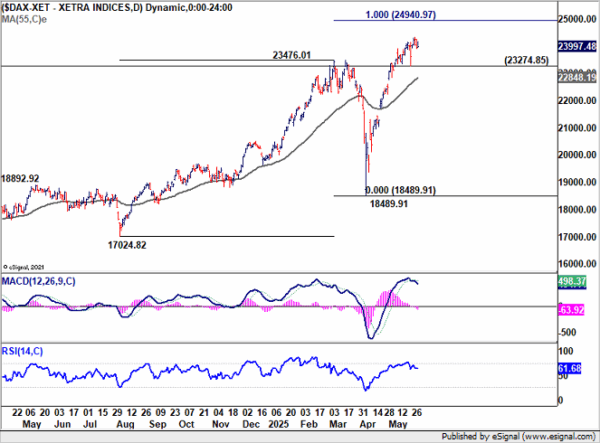

Ngay cả DAX, chỉ số từng liên tục lập đỉnh lịch sử, cũng không tránh khỏi xu hướng mất đà. D-MACD cho tín hiệu giảm tốc rõ rệt. Trong trường hợp thị trường còn nhịp tăng cuối, kháng cự mạnh sẽ nằm tại vùng 24,940.97—mức phóng chiếu 100% của nhịp tăng từ 17,024.82 đến 23,476.01, tính từ đáy 18,489.91. Việc phá vỡ mốc 23,274.85 sẽ xác nhận giai đoạn điều chỉnh đã bắt đầu, với mục tiêu trước mắt là đường EMA 55 ngày (hiện tại quanh mức 22,848.19) và còn dư địa giảm sâu hơn nữa.

Triển vọng chỉ số USD

Chỉ số USD hiện đang trong giai đoạn củng cố, dao động quanh vùng trên mức đáy ngắn hạn 97.92 ghi nhận vào tuần trước. Xu hướng chung chưa thay đổi: đợt giảm từ đỉnh 110.17 vẫn đang được hiệu chỉnh tạm thời, và quá trình này có thể kéo dài thêm do thị trường tiếp tục bất ổn.

Nếu có một nhịp tăng ngắn hạn, vùng kháng cự mạnh được kỳ vọng nằm quanh mức 102.60 — tương ứng với mức thoái lui Fibonacci 38.2% của đợt giảm từ 110.17 về 97.92 — và đây có thể là giới hạn của đà phục hồi. Ngược lại, nếu chỉ số phá vỡ rõ ràng mốc 97.92, điều đó sẽ xác nhận sự tiếp diễn của xu hướng giảm hiện tại.

Xét trong cấu trúc kỹ thuật dài hơn, đợt giảm từ 110.17 được đánh giá là sóng giảm thứ ba trong mô hình đi xuống bắt đầu từ đỉnh năm 2022 tại 114.77. Nếu xu hướng này tiếp diễn, mục tiêu kế tiếp sẽ là vùng 94.97 — đây là mức phóng chiếu 100% từ đợt giảm 114.77–99.57, tính từ 110.17.

Triển vọng EUR/USD hàng tuần

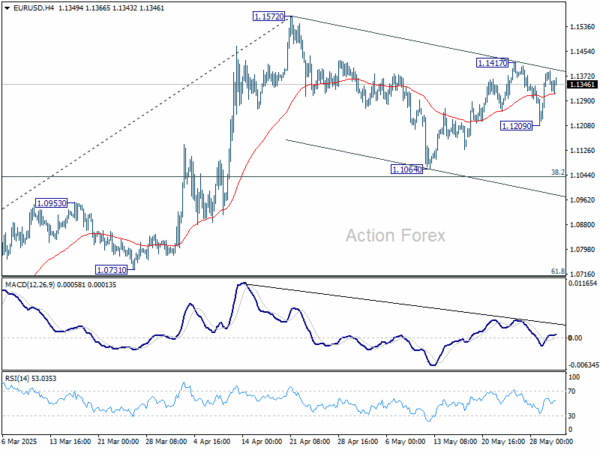

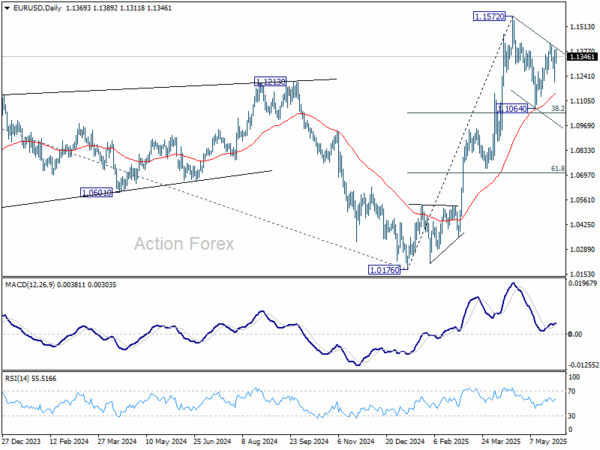

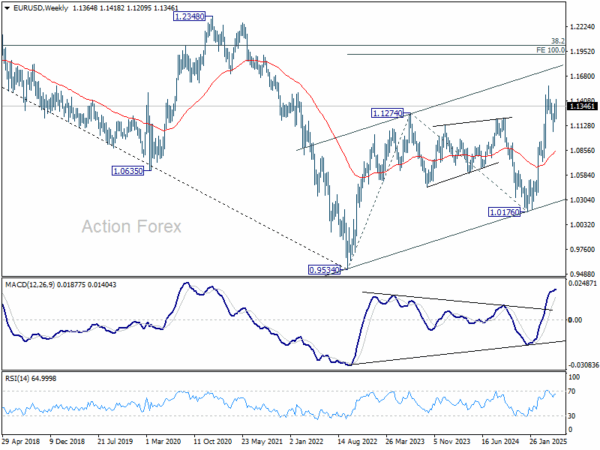

Cặp EUR/USD hiện đang trong giai đoạn điều chỉnh kể từ mức đỉnh 1.1572, được xem là sự điều chỉnh cho đợt tăng từ đáy 1.0176. Mẫu hình này có thể vẫn đang mở rộng.

Ở chiều hướng tăng, nếu vượt được mốc 1.1417, tỷ giá sẽ có cơ hội kiểm tra lại vùng 1.1572. Ngược lại, nếu rơi xuống dưới 1.1209, EUR/USD sẽ quay trở lại vùng hỗ trợ quan trọng 1.1064. Tuy nhiên, xu hướng chính vẫn là tăng, và đợt phục hồi từ 1.0176 được kỳ vọng sẽ tiếp tục sau khi quá trình điều chỉnh hiện tại kết thúc.

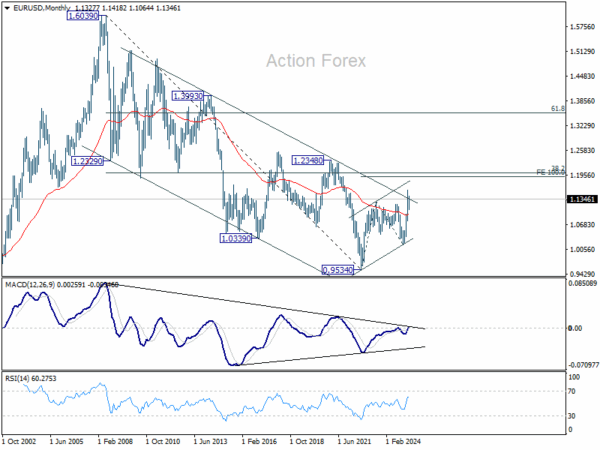

Từ góc nhìn dài hạn, đợt tăng từ đáy lịch sử 0.9534 có thể là một pha điều chỉnh cho xu hướng giảm kéo dài hàng thập kỷ, hoặc cũng có thể là sự khởi đầu cho một chu kỳ tăng dài hạn mới. Trong cả hai kịch bản, mức mục tiêu tiếp theo là 1.1916 — đây là mức phóng chiếu 100% của sóng tăng từ 0.9534 lên 1.1274, tính từ 1.0176. Kịch bản này vẫn được ưu tiên chừng nào EUR/USD còn giữ vững trên đường EMA 55 tuần (hiện tại ở khoảng 1.0856).

Đặc biệt, nếu giá vượt dứt khoát khỏi đường kháng cự kênh giảm kéo dài từ năm 2008 (hiện khoảng 1.1290), điều đó sẽ xác nhận rằng xu hướng giảm dài hạn từ đỉnh lịch sử 1.6039 đã kết thúc tại 0.9534. Khi đó, một xu hướng tăng trung hạn sẽ được kích hoạt, với mục tiêu tiếp theo là mức thoái lui 38.2% của đợt giảm từ 1.6039 về 0.9534 — tương ứng vùng 1.2019.

action Forex