Chính sách kiểm soát đường cong lợi suất sẽ đi về đâu khi NHTW Nhật Bản có Thống đốc mới?

Lê Hải Linh

Junior Analyst

Việc Kazuo Ueda nhậm chức thống đốc Ngân hàng Nhật Bản đã chuyển hướng kỳ vọng của thị trường sang vấn đề thắt chặt chính sách tiền tệ trong năm nay.

Với việc Ueda và hai ứng cử viên phó thống đốc chính thức được đề cử, các nhà giao dịch trái phiếu đang nhắm đến một đợt điều chỉnh thêm để kiểm soát đường cong lợi suất sớm hơn và định giá để chấm dứt lãi suất âm từ giữa năm. Các nhà đầu tư chứng khoán nhận thấy cổ phiếu ngân hàng tăng nhờ lợi suất tăng.

Dưới đây là một số biểu đồ tổng hợp những kỳ vọng tại thị trường Nhật Bản:

Đường cong lợi suất

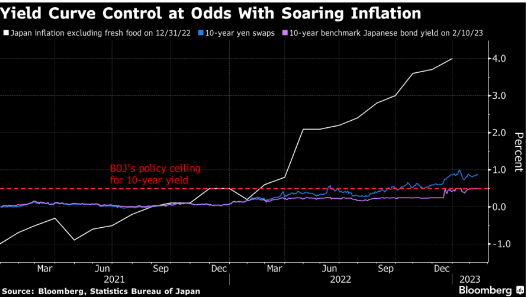

Lợi suất chuẩn đã được giữ gần mức trần chính sách 0.5% của BOJ trong tháng này giữa những đồn đoán rằng người kế nhiệm của Thống đốc Haruhiko Kuroda sẽ phải điều chỉnh hoặc từ bỏ hoàn toàn kế hoạch kiểm soát đường cong giữa lúc lạm phát gia tăng.

Các hợp đồng hoán đổi chỉ số qua đêm kỳ hạn 10 năm đã được giao dịch cao hơn 30 điểm so với lợi suất trái phiếu tương đương, từ đó chỉ ra rằng mức giá trần sẽ sắp sửa bị gỡ bỏ. Tuy nhiên cả hai chỉ số này vẫn còn thấp hơn nhiều so với tỷ lệ lạm phát cơ bản của Nhật Bản, vốn đã tăng lên mức cao nhất trong bốn thập kỷ vào tháng 12.

“Nhật Bản đang trải qua vấn nạn lạm phát cực lớn mà nhiều nhà nghiên cứu đã xem nhẹ” - chiến lược gia tại Asymmetric Advisors ở Singapore, cho rằng “Chúng tôi cảm thấy ông Ueda sẽ không bị ràng buộc với hy vọng sai lầm Cựu Thống đốc Kuroda, rằng lạm phát đang trên đà giảm xuống từ quý này và sẽ điều chỉnh việc kiểm soát đường cong lợi suất sớm hơn.”

Nhiệm vụ đầu tiên của Giám đốc BOJ mới sẽ là kiềm chế sự kích động của giới đầu cơ.

Kết thúc lãi suất âm

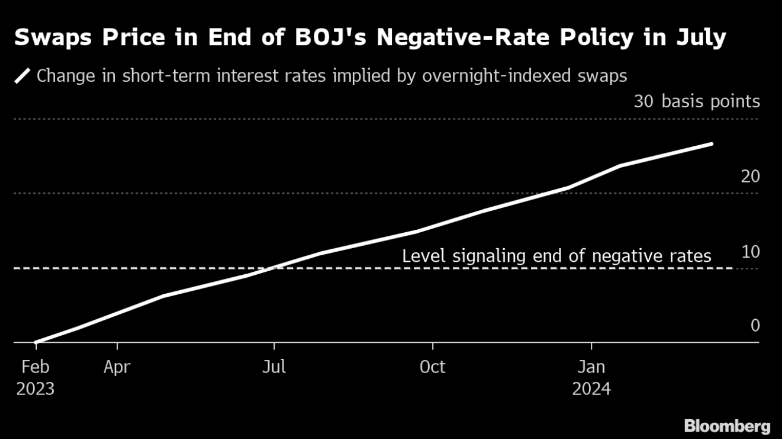

Chính sách lãi suất âm của BOJ dự kiến cũng sẽ bị chấm dứt dưới thời ký của Ueda. Hợp đồng hoán đổi kỳ hạn thể hiện kỳ vọng về việc loại bỏ chính sách này vào tháng 7, sau đó là một loạt các đợt tăng lãi suất ngắn hạn.

Nhật Bản là quốc gia duy nhất vẫn duy trì lãi suất chính sách ngắn hạn dưới 0, theo dữ liệu từ Ngân hàng Thanh toán Quốc tế. Ngân hàng Trung ương châu Âu đã thoát khỏi chính sách lãi suất âm vào tháng 7, theo sau đó là các đồng nghiệp tại Thụy Sĩ và Đan Mạch vào tháng 9.

Việc bỏ đi chính sách lợi suất âm sẽ có tác động tiêu cực đối với thị trường tín phiếu kho bạc của Nhật Bản, có thể làm trầm trọng thêm bất kỳ đợt bán tháo trái phiếu nào, bởi rủi ro thương mại cơ bản sẽ đặt áp lực lên kỳ hạn trái phiếu vào ngày BOJ nâng lãi suất

Cổ phiếu ngân hàng

Trên thị trường chứng khoán, chỉ số cổ phiếu ngân hàng Nhật Bản đã tăng lên gần mức cao nhất trong 5 năm với hy vọng về một sự thay đổi trong chính sách. Việc giới hạn lợi suất chuẩn và chính sách lãi suất âm của Nhật Bản là một lực cản lớn đối với khả năng sinh lời lĩnh vực này.

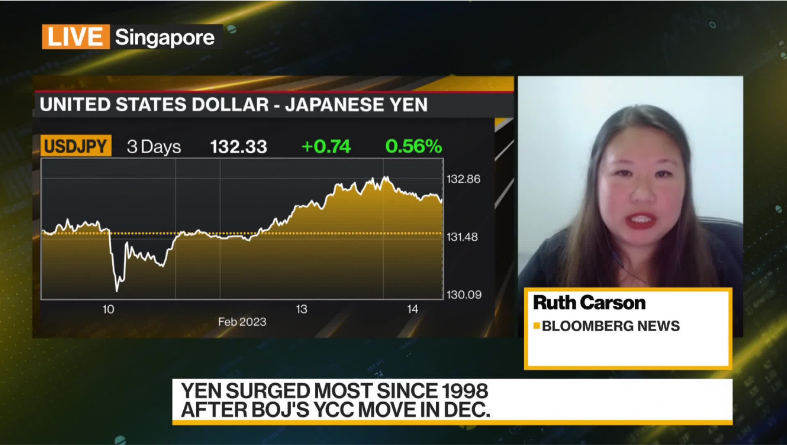

Triển vọng Yên Nhật

Đồng yên đã tăng hơn 12% kể từ cuối tháng 10, vượt trội so với tất cả các đồng tiền trong Nhóm 10 đồng tiền, nhờ trước sự thúc đẩy từ sự kiện BOJ bất ngờ tăng gấp đôi mức trần lợi suất kì hạn 10 năm vào tháng 12 và việc kì vọng vào Fed tăng lãi suất chậm lại.

Mức biến động hàm ý trong ba tháng đối với đồng tiền Nhật Bản đã tăng lên kể từ tháng 10 ngay cả khi thang đo cho thị trường ngoại tệ đã giảm, cho thấy rằng các nhà giao dịch đang cảnh giác với một bất ngờ khác của BOJ. Các thông tin chính thức về Tiền tệ gần như không có gì thay đổi.

Lượng mua trái phiếu tăng vọt

Lượng đặt cược vào sự sụp đổ của việc kiểm soát đường cong lợi suất và thắt chặt chính sách đa quốc gia khiến BOJ phải gia tăng sự can thiệp để bảo vệ giới hạn lợi suất bằng cách mua một khoản tiền kỷ lục 23,7 nghìn tỷ Yên (180 tỷ USD) trái phiếu chính phủ vào tháng 1 vừa qua.

Với việc ngân hàng trung ương sở hữu một nửa số trái phiếu chính phủ của Nhật Bản, việc mua thêm đang bóp nghẹt giao dịch và làm tổn hại đến hoạt động của thị trường - chính vấn đề mà BOJ cho biết đã thúc đẩy điều chỉnh chính sách của họ vào tháng 12.

Tình trạng mong manh của thị trường trái phiếu đã củng cố bằng chứng cho thấy chính sách nới lỏng định lượng chưa từng có của Kuroda có thể sẽ sụp đổ trong một thời gian ngắn tới.

“BOJ của Kuroda đã thách thức giới hạn của chính sách tiền tệ và bộc lộ sự kém hiệu quả của nó,” Daisuke Karakama, nhà kinh tế trưởng thị trường tại Mizuho Bank Ltd., nhận định.

bloomberg