Mỗi tài sản sẽ chọn cách phản ứng khác nhau trước"Làn sóng xanh" trên chính trường Mỹ

Tú Đỗ

Senior Economic Analyst

Chiến thắng áp đảo của đảng Dân chủ tại Quốc hội Mỹ dự kiến sẽ có tác động tích cực tới thị trường tương tự như thông tin từ vắc-xin

Như vậy là kịch bản "Làn sóng xanh - Blue Wave" đã xảy ra khi đảng Dân chủ giành được quyền kiểm soát tại cả Nhà Trắng và Quốc hội Mỹ. Ông Biden giờ đây đang có điều kiện thuận lợi để triển khai các mục tiêu chính sách trong kế hoạch tranh cử của mình. Tác động của thông tin trên tới thị trường tài chính có phần tương đồng với ảnh hưởng từ vắc-xin trong một vài tháng vừa qua. Hãy cùng phân tích để đánh giá xem các giao dịch dựa trên "Blue Wave" liệu có đem lại hiệu quả như đối với thông tin từ vắc-xin hay không?

Đầu tiên, cũng giống như vắc-xin, việc đảng Dân chủ nắm quyền kiểm soát lưỡng viện cũng được kỳ vọng tác động tích cực tới quá trình phục hồi của nền kinh tế thông qua các gói kích thích tài khóa với quy mô lớn hơn trong tương lai gần. Tất nhiên những lo ngại về khả năng siết chặt chính sách thuế vẫn sẽ còn hiện hữu nhưng đây có lẽ sẽ chưa phải là ưu tiên hàng đầu đối với chính quyền mới lúc này.

Trên thị trường chứng khoán, một trong những tác động rõ ràng nhất của "Blue Wave" đó là giúp các cổ phiếu vốn hóa thấp tăng trưởng tích cực hơn so với nhóm các công ty vốn hóa lớn và công nghệ khi ông Biden chủ trương tăng thuế suất và siết chặt quy định đối với các công ty trên. Mặc dù trong lịch sử vẫn có không ít lần các đảng đề xuất các kế hoạch thay đổi mạnh mẽ nhưng sau đó lại không có hành động cụ thể, đây vẫn sẽ là một rủi ro tiềm ẩn đối với các nhà đầu tư trong việc xây dựng danh mục trong thời gian tới.

Nhìn vào bức tranh rộng hơn, sự phục hồi của chỉ số Russell mới chỉ bắt đầu. Tương quan chỉ số Russell/Nasdaq hiện đang ở mức khoảng 0.16 và sẽ cần tăng trở lại ít nhất là mức 0.17 (tương đương 6.25%) để đảo ngược xu hướng sụt giảm từ tháng 03/2020 do khủng hoảng Covid-19. Từ góc độ vĩ mô, tỷ lệ trên có thể sẽ tăng thêm khoảng 30% lên mức 0.21 trước khi gặp mức cản đầu tiên là đường xu hướng giảm giai đoạn 2005-2020.

Đối với trái phiếu, các nhà phân tích hiện đang bất ngờ kỳ vọng vào việc lợi suất có thể tăng mạnh đối với các kỳ hạn dài và khiến đường cong lợi suất trở nên dốc hơn đáng kể. Mô hình dự báo lợi suất TPCP 10 năm của tôi hiện đang cho thấy lợi suất hiện tại đang ở mức rất thấp khi mức lợi suất cân bằng hiện đang ở mức 1.64%. Ngoài ra, các yếu tố cơ bản nhiều khả năng sẽ diễn biến theo hướng có lợi khi các các gói kích thích tài khóa và vắc-xin sẽ tiếp tục dẫn dắt xu hướng gia tăng của kỳ vọng lạm phát. Đúng là Fed ít khả năng sẽ thắt chặt chính sách tiền tệ trở lại trong tương lai gần, tuy nhiên cơ quan này có thể sẽ tiến hành chặn đứng đà tăng của lợi suất danh nghĩa nếu kỳ vọng lạm phát tiếp tục tăng ngoài tầm kiểm soát.

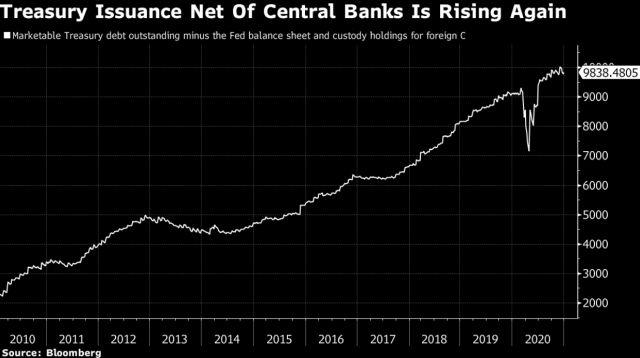

Một vấn đề khác đó là về nguồn cung. Ước tính mức phát hành ròng trái phiếu đạt gần 700 tỷ USD trong quý vừa qua và mức trên được đưa ra trước khi gói kích thích tài khóa mới được thông qua. Chương trình mua tài sản của Fed được tiến hành với tốc độ khoảng 360 tỷ USD một quý, điều này sẽ để lại một khối lượng trái phiếu lớn dành cho khu vực tư nhân để hấp thụ. Cần phải nhắc lại nửa đầu năm 2020 đã chứng kiến khối lượng phát hành trái phiếu thấp hơn so với tốc độ mua vào của Fed và khiến cho lợi suất TPCP giảm mạnh. Mặc dù lợi suất và khối lượng phát hành ròng TPCP thường có mối quan hệ cùng chiều trong dài hạn, việc kỳ vọng lạm phát bắt đầu gia tăng nhanh có thể sẽ cản trở xu hướng tăng trở lại của lợi suất ít nhất là trong một vài tháng tới.

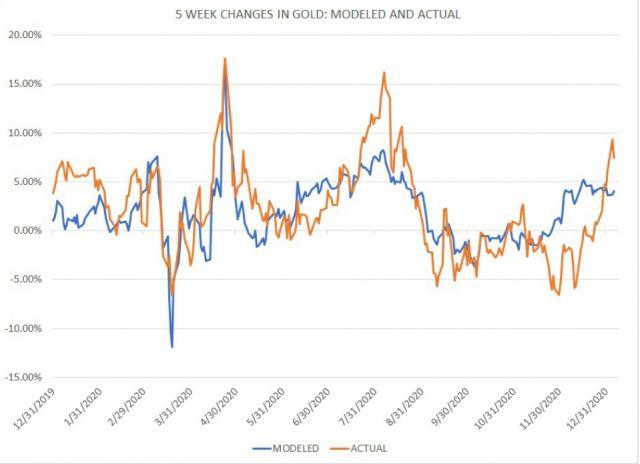

Đối với thị trường hàng hóa, hãy cùng nhìn qua lăng kính của giá vàng. Vào đầu tháng 12/2020 tôi đã dự báo rằng vàng có thể sẽ tăng mạnh trở lại do diễn biến giá lúc đó đang có độ trễ so với các yếu tố cơ bản và giá được dự báo sẽ tăng thêm khoảng 100 USD/Oz. Tuy nhiên, ở thời điểm hiện tại triển vọng đối với kim loại này đã bớt lạc quan hơn. Tạm thời bỏ qua mối đe dọa từ khả năng tăng lên của lợi suất TPCP, giá vàng hiện đã tăng cao hơn so với ước tính từ các yếu tố cơ bản trong 5 tuần trở lại đây.

Mức chênh lệch đã lên mức cao nhất kể từ đầu tháng 8/2020, thời điểm mà giá vàng chứng kiến mức sụt giảm trong 1 tháng sau đó. Mặc dù lịch sử không chắc chắn sẽ lặp lại, tuy nhiên đây cũng là một điều đáng lưu tâm, trong bối cảnh những thông tin tích cực từ vắc-xin và chính quyền Mỹ, các kim loại công nghiệp và hàng hóa khác có vẻ sẽ có sức hấp dẫn lớn hơn.

Đối với thị trường ngoại hối, thị trường hiện vẫn đang chờ đợi cơ hội để tiếp tục bán khống đồng USD trong ngắn hạn. Tuy vậy, rủi ro có thể đến nếu như lợi suất TPCP tiếp tục tăng lên và giá vàng bị sụt giảm.