Góc nhìn tổng hợp về đồng Yên: USD/JPY tiến về 115? Diễn biến lợi suất sẽ mang đến câu trả lời

Đỗ Duy Đạt

Associate Manager, FX G7

Hãy coi chứng Yên, chênh lệch lợi suất đã trở lại "ghế lái" rồi!

Mô hình dự báo FX của chúng tôi cho thấy tín hiệu JPY suy yếu nhẹ trong thời gian tới, với khả năng giảm sâu hơn so với đồng Dollar nếu sự phục hồi của Hoa Kỳ thực sự mạnh hơn và bền hơn dự kiến hiện nay. Sự bùng phát của đại dịch có thể đẩy xu hướng này đi theo chiều ngược lại, mặc dù đó không phải là kịch bản chính của chúng tôi.

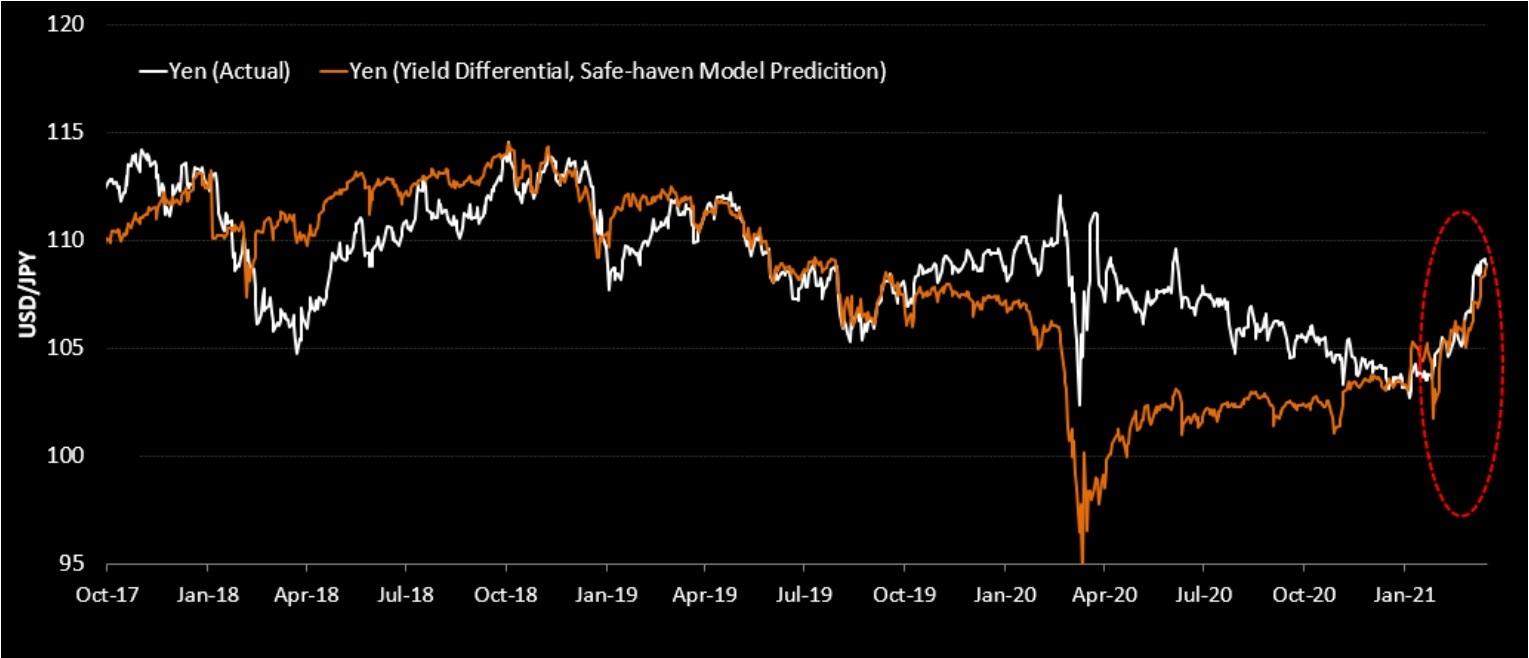

- Năm ngoái, cơn bão trên thị trường FX toàn cầu đã làm giảm tác động của lợi suất lên tỷ giá của đồng Yên, với tâm lý rủi ro thế chỗ trở thành yếu tố chi phối chính.

- Năm nay, lợi suất trái phiếu kho bạc Hoa Kỳ tăng đang tái phát huy sức ảnh hưởng, ngay cả khi các tín hiệu thắt chặt chưa xuất hiện.

- Với lợi suất trái phiếu chính phủ Nhật Bản bị ghim rất thấp, điều này cho thấy đồng Yên sẽ suy yếu vừa phải trong vài năm tới. Đây cũng là kịch bản kịch chính của chúng tôi.

3 kịch bản chính đối với đồng Yên

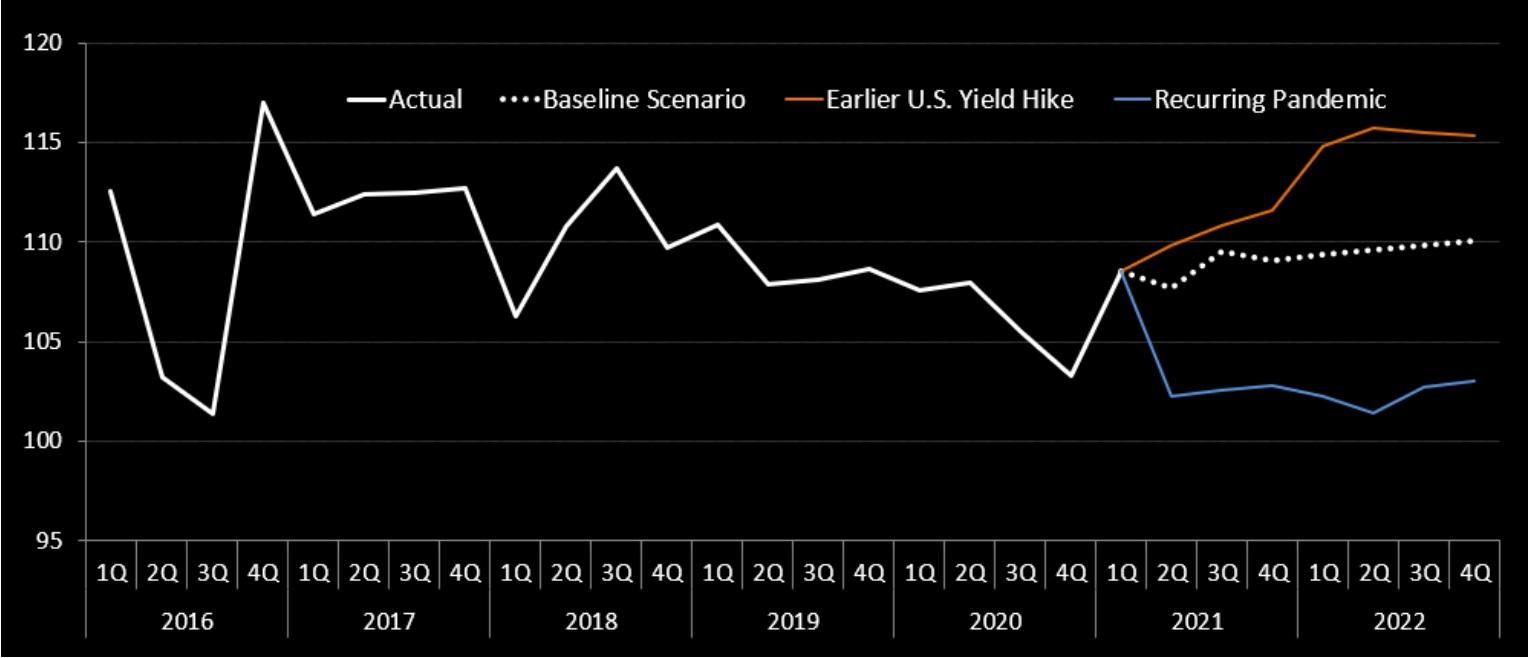

Mô hình dự báo của chúng tôi sử dụng chênh lệch lợi suất Hoa Kỳ-Nhật Bản và Chỉ số Biến động CBOE làm đại diện cho tâm lý rủi ro để xác định vị trí của tỷ giá Dollar-Yen trong thời gian 2 năm. Chúng tôi xem xét 3 kịch bản: kịch bản chính (dự báo phục hồi kinh tế diễn ra đúng lộ trình), kịch bản Fed tăng lãi suất sớm và kịch bản đại dịch bùng phát.

Kịch bản chính: Dự báo phục hồi kinh tế diễn ra đúng lộ trình

Trong kịch bản này, chúng tôi giả định Fed sẽ giữ lãi suất ổn định cho đến cuối năm 2022, và sau đó bắt đầu thắt chặt dần dần, với mức tăng 25 bps ở lãi suất điều hành trong mỗi quý vào năm 2023. Nền kinh tế Mỹ phục hồi mạnh mẽ sẽ giúp lợi suất trái phiếu kho bạc kỳ hạn 10 năm tăng. Đối với Ngân hàng Trung ương Nhật Bản, chúng tôi giả định lãi suất chính sách qua đêm được giữ ở mức âm ít nhất cho đến cuối năm 2022 và BOJ giữ mục tiêu lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 10 ở gần 0%.

- Ảnh hưởng: Mức chênh lệch lợi suất dài hạn giữa Mỹ và Nhật ngày càng mở rộng sẽ đè nặng lên đồng Yên, khiến USD/JPY tăng lên 110 vào cuối năm 2022 từ mức 109 vào cuối năm 2021, sau một nhịp điều chỉnh giảm xuống 107 vào quý II năm 2021. Trạng thái tài sản trú ẩn của đồng Yên có nghĩa là tiềm năng tăng giá ngắn hạn trong môi trường risk-off.

Kịch bản lạc quan: Fed tăng lãi suất sớm

Trong kịch bản này, chúng tôi giả định Fed sẽ bắt đầu thắt chặt chính sách vào quý IV năm 2021, được thúc đẩy bởi sự phục hồi mạnh mẽ hơn của Mỹ nhờ kích thích tài khóa. Lãi suất điều hành tăng 25 bps trong mỗi quý từ quý IV năm 2021 cho đến khi đạt 3% vào năm 2024. Chúng tôi giả định rằng BOJ sẽ chấm dứt chính sách lãi suất âm vào quý II năm 2022, vì nền kinh tế Mỹ mạnh hơn giúp thúc đẩy tăng trưởng của Nhật Bản. Trong trường hợp này, tốc độ gia tăng chênh lệch lợi suất giữa Mỹ và Nhật Bản nhanh hơn nhiều so với kịch bản chính.

- Ảnh hưởng: Chênh lệch lợi suất giữa Hoa Kỳ và Nhật Bản tăng thêm 25 bps trong Quý IV năm 2021 và 115 bps trong Quý IV năm 2022 so với kịch bản chính của chúng tôi. Kết quả tăng trưởng tích cực củng cố tâm lý thị trường, với mức biến động thị trường giảm làm giảm nhu cầu đối với đồng Yên. Điều này dẫn đến sự mất giá của đồng Yên khiến USD/JPY tăng lên 111.4 trong quý IV năm 2021 và 114.9 trong quý IV năm 2022.

Kịch bản bi quan: Đại dịch tái bùng phát

Trong kịch bản này, đại dịch bùng phát trở lại khi việc phân phối và hiệu quả vắc-xin không như mong đợi - với những tác động tiêu cực đối với tăng trưởng toàn cầu. Lợi suất kỳ hạn dài của TPCP Mỹ giảm trở lại mức từng được thấy trong cuộc khủng hoảng vào năm 2020. Sự bất ổn của thị trường tài chính gia tăng, thúc đẩy nhu cầu trú ẩn đối với đồng Yên.

- Ảnh hưởng: Chênh lệch lợi suất Mỹ-Nhật kỳ hạn 10 năm giảm 90 bps so với kịch bản chính của chúng tôi trong quý II năm 2021 - kéo đồng Dollar xuống và đồng Yên tăng giá. Trong kịch bản bất ngờ này, chúng tôi giả định trong mô hình dự báo của mình rằng Fed sẽ tăng cường kích thích tiền tệ. Điều đó, cùng với sự gia tăng biến động do tâm lý thị trường xấu đi, sẽ thúc đẩy nhu cầu đối với đồng Yên. Điều này sẽ dẫn đến sự tăng giá mạnh mẽ của đồng Yên, khiến USD/JPY giảm về 102.3 trong quý II năm 2021 và sẽ dao động quanh mức đó trong năm 2022.

Mô hình dự báo của chúng tôi đã dự báo khá chính xác biến động của USD/JPY kể từ đầu năm 2021

Chênh lệch đường cong lợi suất có tác động lớn hơn đến đồng Yên trong năm 2021

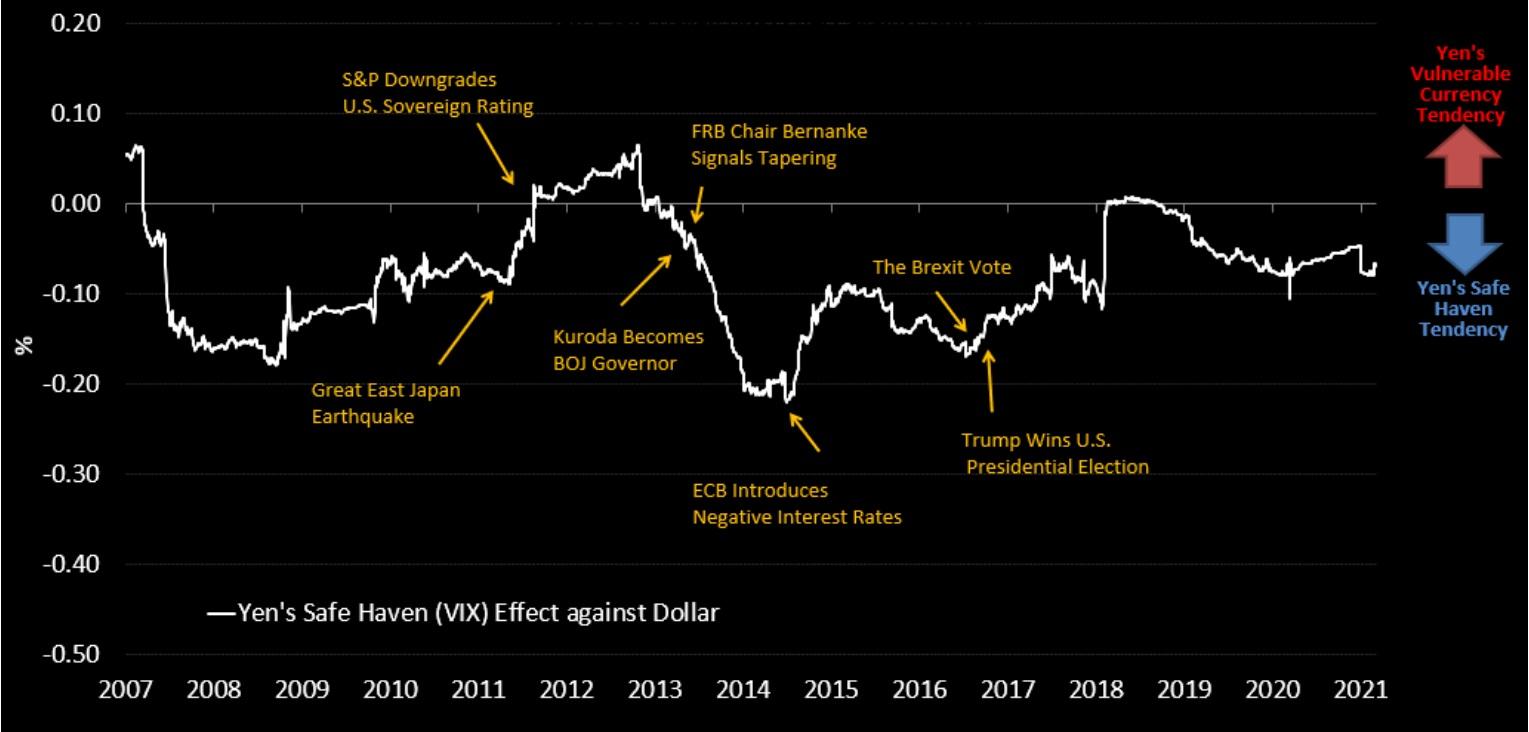

Đồng Yên trong vai trò tài sản trú ẩn

Phản ứng của BoJ cũng có thể gây bất ngờ

Trong 3 kịch bản trên, chúng tôi đã giả định một đường lối chính sách ổn định từ phía BoJ cho đến quý I năm 2022. Trên thực tế, sự tăng giá nhanh chóng của đồng Yên - đặc biệt là khi USD/JPY giảm xuống dưới 100 - có thể thách thức giả định đó.

- Đồng Yên tăng mạnh vượt quá mốc 100 so với Dollar có thể khiến BoJ cắt giảm lãi suất ngắn hạn thêm 0.1% xuống -0.2% trong trường hợp đại dịch tái bùng phát. Một động thái tiến sâu hơn vào vùng lãi suất âm sẽ dễ thực hiện hơn khi hiện giờ BOJ đã đưa ra các biện pháp để giảm bớt tác động tiêu cực đối với các ngân hàng.

- Chúng tôi cho rằng vẫn có rất ít khả năng đối với bất kỳ sự can thiệp trực tiếp nào từ phía Bộ Tài chính Nhật Bản ngay cả khi đồng Yên tăng vượt quá 100 so với đồng Dollar.

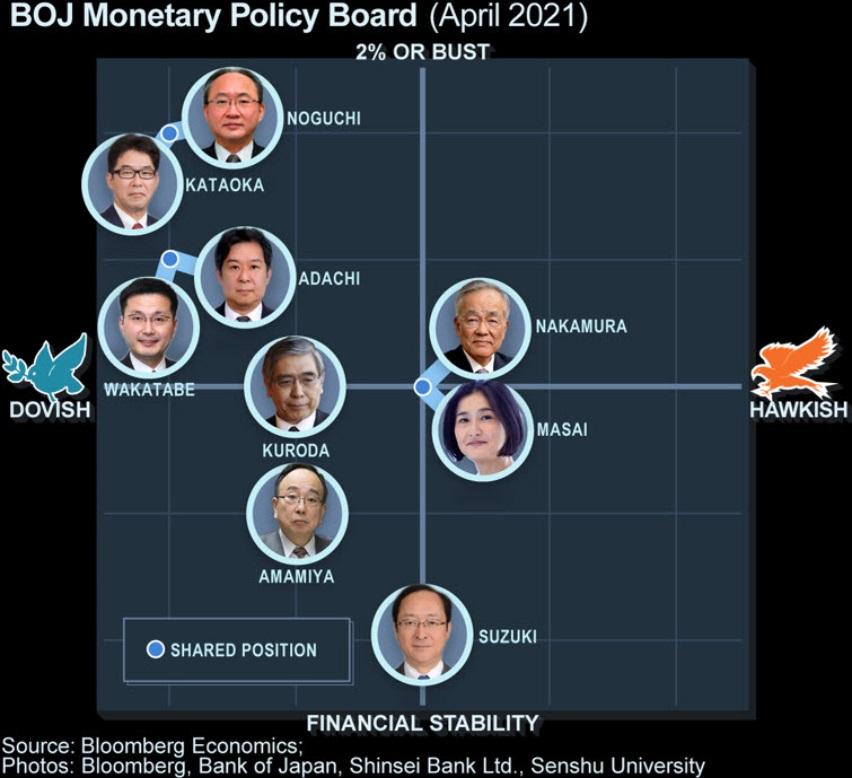

Ban chính sách của BoJ cam kết giữ nguyên chính sách nới lỏng

Yuki Masujima, Bloomberg