Fed lại thổi phồng một bong bóng tài sản mới

Hữu Thăng

FX Strategist

Vào tháng 3, đã có những dấu hiệu cho thấy bong bóng tài sản cuối cùng đã xuất hiện. Tuy nhiên, phản ứng nhanh chóng của Fed với một loạt các biện pháp can thiệp tiền tệ mạnh tay đã ngăn không cho tình trạng tài sản bị "xẹp" đi và tiếp tục "bơm" thêm vào bong bóng này.

Một bong bóng khác đang hình thành

Ý tưởng về một bong bóng khác đã được đưa ra gần đây bởi ông Jeremy Grantham, đồng sáng lập Công ty Quản lý Tài sản GMO:

"Tại GMO, chúng tôi đã đối mặt với ba cuộc khủng hoảng lớn trước cuộc khủng hoảng lần này, và chúng tôi thấy rằng gần như chắc chắn rằng chúng tôi sau cùng sẽ đúng, chỉ là sớm hay muộn mà thôi. Chúng tôi đã rút 100% vốn khỏi Nhật Bản vào năm 1987 ở mức PE 45 và chứng kiến thị trường tăng trưởng đến mức 65x trước khi điều chỉnh giảm trong 30 năm sau. Đầu năm 1998, chúng tôi đã chiến đấu với bong bóng công nghệ từ mức gấp 21 lần (bằng với mức cao kỷ lục trước đó vào năm 1929) lên mức gấp 35 lần trước khi giảm 50%. Chúng tôi đã đưa khách hàng của mình rời khỏi bong bóng bất động sản từ năm 2007 trước khi chứng kiến cú sập của thị trường.

Trong cả ba cuộc khủng hoảng, chúng tôi cảm thấy gần như chắc chắn quyết định của mình là đúng. Cuộc khủng hoảng tại Nhật Bản, bong bóng công nghệ và sự kiện năm 1929 không phải là mới. Đó chỉ đơn thuần là những trường hợp tiêu cực giống như sự háo hức và điên cuồng của những người đã đầu tư vào công ty South Sea từ năm 1720. Cuộc khủng hoảng năm 2008 cũng dễ hiểu hơn nếu bạn tập trung vào cơn sốt đất ở Mỹ, giá trị thực nghiệm, sự kiện trăm năm có một hay là duy nhất. Chúng tôi tính toán rằng để giá trở lại xu hướng cũ và việc bong bóng bất động sản nổ sẽ khiến 10 nghìn tỷ USD tài sản từ người tiêu dùng Hoa Kỳ biến mất và chắc chắn tạo ra cuộc suy thoái kinh tế tồi tệ nhất trong nhiều thập kỷ. Tất cả những sự kiện này đều lặp lại những tiền lệ trong lịch sử. Và từ những kinh nghiệm đó, chúng tôi cảm thấy tự tin với những quyết định của mình.

Nhưng sự kiện này không giống như tất cả những bong bóng trước đó, khi đang có rất nhiều kịch bản có thể xảy ra. Đó là lý do tại sao chúng ta nên thận trọng.

Đừng đổ lỗi cho COVID-19

Mặc dù phần lớn các phương tiện truyền thông đều nêu ra đại dịch là "nguyên nhân" chính của các vấn đề kinh tế, nhưng thực tế không hẳn như vậy.

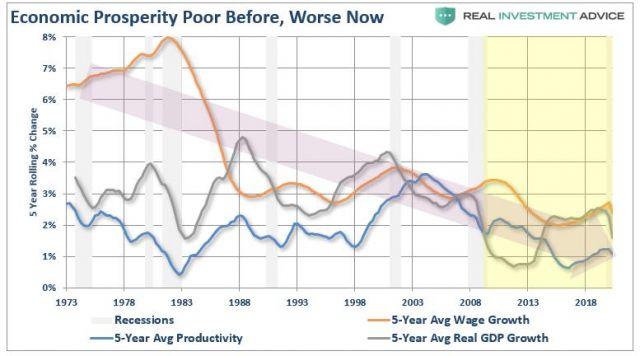

COVID-19 chỉ đơn thuần là "cây kim" châm vào quả bong bóng đang hình thành mà thôi. Nếu nền kinh tế trước đại dịch mạnh như những báo cáo trước đó, nó sẽ vượt qua cú sốc này dễ dàng hơn. Tuy nhiên, mức tăng trưởng trung bình 5 năm của tiền lương, năng suất lao động và tăng trưởng kinh tế đã nói lên câu chuyện đằng sau.

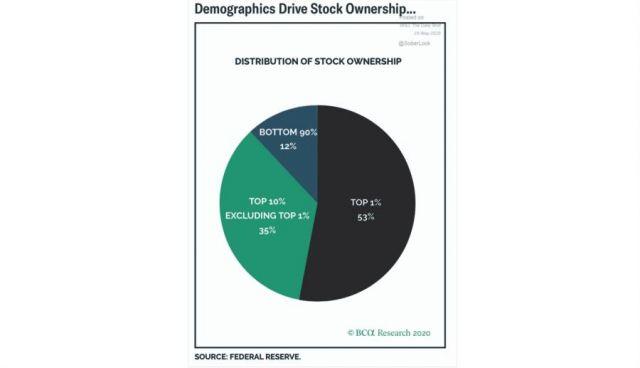

Đà tăng của thị trường chứng khoán trong thập kỷ vừa qua đã tạo ra sự "ảo tưởng" về sự thịnh vượng chung, trong khi đó chứng khoán chỉ chiếm một phần nhỏ trong bức tranh tổng thể về nền kinh tế của thế giới. Các chính sách của Fed chịu trách nhiệm cho việc "khoảng cách giàu nghèo" đang nới rộng.

"Điều này không có gì đáng ngạc nhiên. Một nghiên cứu gần đây của BCA Research khẳng định các chính sách của Fed là một trong những nguyên nhân gây ra sự gia tăng chênh lệch giàu nghèo ở Mỹ khi top 10% người có thu nhập cao nhất thì sở hữu tới 88% thị trường chứng khoán, trong khi số còn lại chỉ sở hữu tổng cộng 12%."

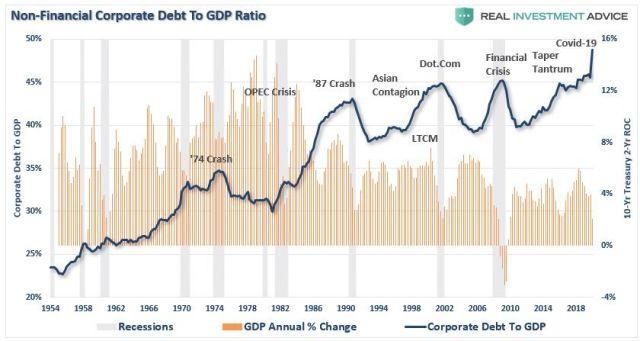

Dùng nợ giải quyết nợ

Sự phụ thuộc vào các khoản nợ, hay như những gì người Áo thường gọi "sự bùng nổ tín dụng", đã đi đến kết cục tất yếu. Sự bùng nổ tín dụng không bền vững, dẫn đến việc vay những khoản nợ giả tạo và đồng thời tạo nên những cơ hội đầu tư không thực sự tốt. Những cơ hội đầu tư này lại dẫn đến sự phổ biến của những khoản đầu tư sai lầm, mà chúng ta đã thấy thực tế trong các khoản thế chấp dưới chuẩn trong năm 2008 và việc mua lại cổ phần quá mức trong vài năm qua.

Hiện các công ty đang chần chừ khi vay thêm chỉ để vượt qua suy thoái kinh tế. Ngay cả khi bảng cân đối kế toán đang mở rộng hơn, việc mua lại cổ phiếu, một yếu tố hỗ trợ chính của thị trường chứng khoán trong thập kỷ qua, đang giảm mạnh.

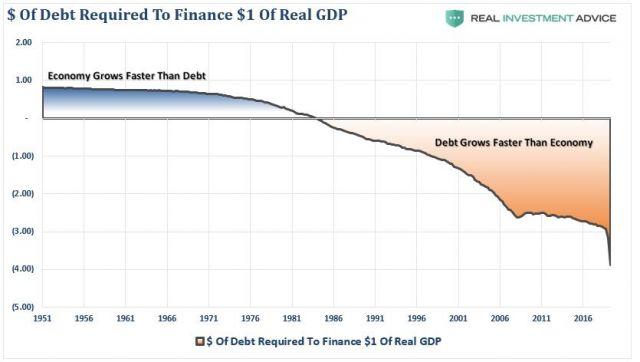

Hệ quả của nợ

Thật không may, với những động thái can thiệp tiền tệ mới nhất của Fed, hiện tại gần 4 dollar nợ thì mới tạo ra 1 dollar tăng trưởng kinh tế. Tất cả chỉ nhằm mục đích giữ cho tăng trưởng kinh tế trong tương lai không bị chậm lại.

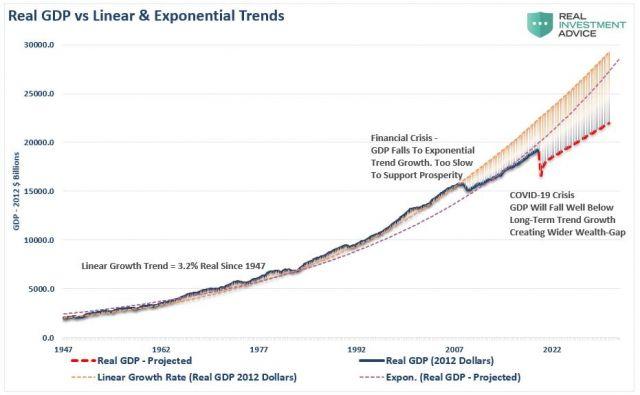

Chúng tôi cũng có đưa ra một quan điểm trước đó:

"Trước cuộc khủng hoảng tài chính, nền kinh tế có tỷ lệ tăng trưởng GDP theo tuyến tính thực là 3.2%. Sau cuộc suy thoái năm 2008, tỷ lệ tăng trưởng giảm xuống còn khoảng 2.2%, nằm trên đường tăng trưởng cấp số nhân. Thay vì giải quyết các vấn đề về nợ, nợ xấu và tỷ lệ đòn bẩy lại tăng lên."

Cuộc khủng hoảng COVID-19 đã dẫn đến sự gia tăng nợ lên mức đỉnh mới. Điều đó sẽ khiến tăng trưởng kinh tế giảm khoảng 1.5%. Trong khi thị trường chứng khoán có thể tăng điểm do những chính sách của Fed, chỉ có 10% dân số - những người sở hữu tới 88% thị trường - được hưởng lợi. Trong tương lai, sự phân hoá sẽ còn sâu sắc đến nỗi 5% dân số sở hữu hầu như tất cả thị trường.

Đó không phải là sự phồn vinh mà thay vào đó là sự méo mó của nền kinh tế.

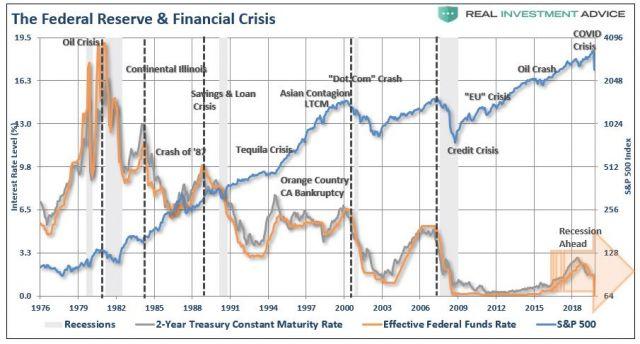

Bong bóng, bong bóng và thật nhiều bong bóng

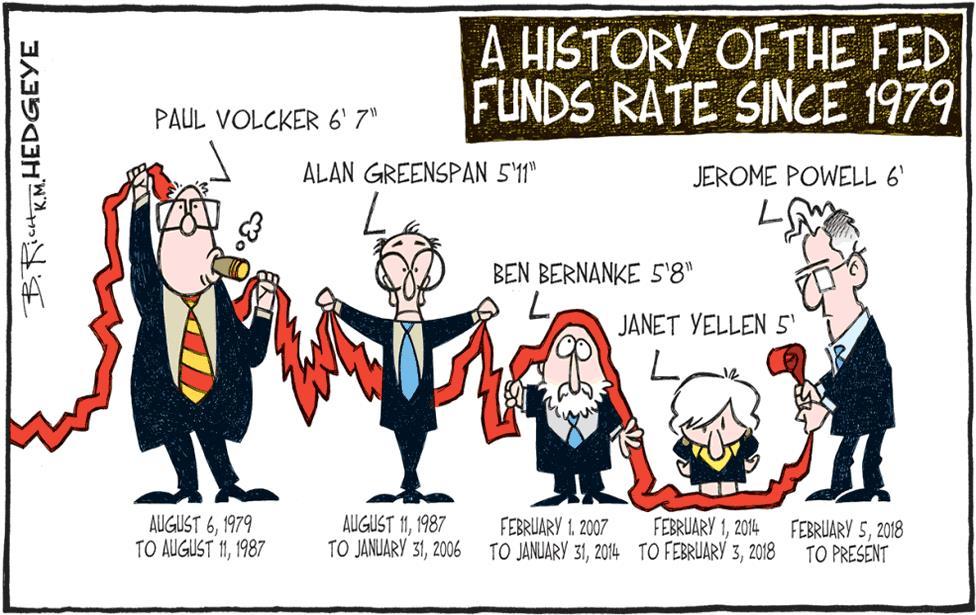

Jerome Powell hiểu rõ nguy cơ này. Sau một thập kỷ "bơm" tiền và giữ lãi suất thấp, Fed đã tạo ra bong bóng tài sản lớn nhất trong lịch sử. Tuy nhiên, họ lại bị mắc kẹt bởi chính các công cụ của họ, khi bất kỳ bước ngoặt nào trong chính sách của Fed cũng dẫn đến một thảm họa gần như ngay lập tức như những gì chúng ta đã chứng kiến trong năm 2018, và một lần nữa vào năm 2020.

Như những nhận định trước đây của chúng tôi:

"Tại Mỹ, Cục Dự trữ Liên bang là người đứng sau mọi sự kiện tài chính trước đây kể từ khi họ trở nên "năng động" hơn và bắt đầu đưa ra những chính sách tiền tệ từ cuối những năm 70".

Không có gì quá ngạc nhiên, sau khi thị trường điều chỉnh vào tháng 3, phản ứng ngay lập tức của Fed đã ngăn sự điều chỉnh biến thành cú sốc bán tháo. Tuy nhiên, điều này là không thể tránh khỏi vì chúng ta đã thấy sự gia tăng mạnh mẽ của "tâm lý đầu cơ" kể từ đó. Các nhà đầu tư, và các phương tiện truyền thông trong ngành tài chính, tiếp tục cho rằng có những rủi ro đến từ Fed. Trích lời Tiến sĩ Irving Fisher: "Cổ phiếu đã chạm mức đỉnh mà còn rất lâu nữa mới có thể phá vỡ."

Sự bất ổn định

Một điều quan trọng đối với Fed là những nhà đầu tư và người tiêu dùng phải tin vào hành động của tổ chức này. Với toàn bộ hệ sinh thái tài chính được thúc đẩy mạnh mẽ hơn bao giờ hết, "sự bất ổn trong sự ổn định" vẫn là rủi ro đáng kể nhất.

"Nghịch lý ổn định/bất ổn định" giả định rằng tất cả người chơi đều lý trí, và sự lý trí đó giúp họ tránh khỏi những phút giây bốc đồng khiến thị trường bị sập. Nói cách khác, tất cả người chơi sẽ hành động hợp lý, và không ai sẽ nhấn nút báo động.

Fed đã hy vọng họ sẽ có thêm thời gian, sau một thập kỷ của những chính sách tiền tệ chưa từng có trong lịch sử Mỹ, để xử lý ổn thoả các rủi ro đã tích luỹ trong hệ thống. Thật không may, họ đã hết thời gian và thị trường đã ngừng hành động "lý trí".

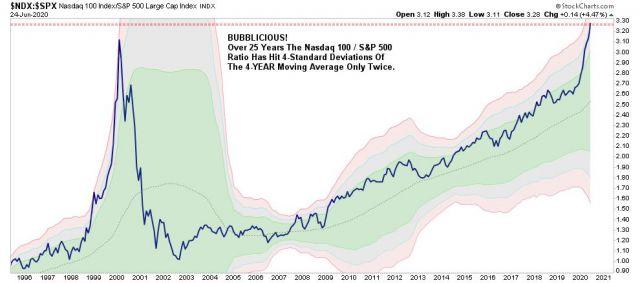

Với việc không để cho hệ thống tự sửa chữa, để thị trường điều chỉnh nhẹ và cho phép thị trường định giá lại các tài sản, Fed đã tự nhốt mình vào một bong bóng thậm chí còn lớn hơn trước đó. Hãy nhìn vào chỉ số NASDAQ 100 và chỉ số S&P 500 hiện tại để thấy rõ hơn bong bóng khổng lồ này.

Hơn nữa, đà tăng của các chỉ số chứng khoán không phải do một số lượng lớn các công ty tạo nên do tăng trưởng kinh tế và tăng lợi nhuận, mà hầu hết chỉ do là 5 công ty đứng đầu thúc đẩy.

Nếu bạn không nghĩ rằng điều này quan trọng, tôi khuyên bạn nên đọc lại Quy tắc đầu tư số 7 của Bob Farrell: "Thị trường mạnh nhất khi có sự tăng trưởng đều ở các mã và yếu nhất khi chỉ thu hẹp về một số ít mã blue-chip."

Bong bóng không hẳn là về giá

"Bong bóng thị trường không liên quan đến việc định giá hoặc các yếu tố cơ bản."

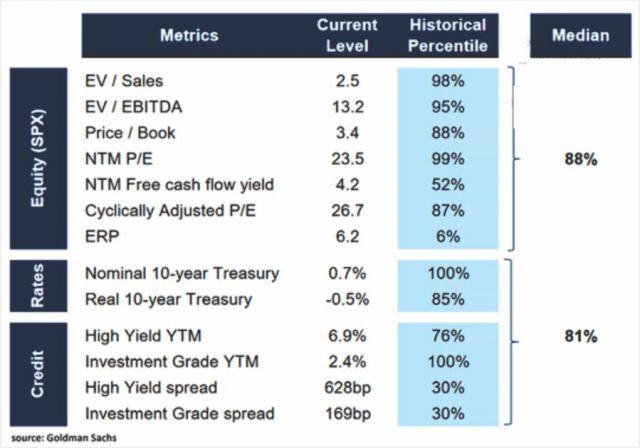

Như những gì chúng ta đã thảo luận tuần trước, thị trường hiện 90% đang giao dịch trên mức trung bình trong dài hạn.

"Tôi đã hy vọng trong năm 2018-2019 sẽ có một sự điều chỉnh đủ lớn để đưa một số mức định giá quá cao trở lại mức ban đầu. Điều đó sẽ mang lại nhiều lợi nhuận hơn cho nhà đầu tư trong thập kỷ tới, đồng thời cho phép các nhà đầu tư đạt được mục tiêu đầu tư của họ.

Thay vào đó, những động thái của Fed đã ngăn cản sự điều chỉnh tự nhiên. Kết quả là các công ty tăng cường sử dụng đòn bẩy và định giá vẫn tăng cao ở nhiều cấp độ khác nhau."

Vì bong bóng trên thị trường chứng khoán là sự phản ánh của tâm lý đầu cơ, lòng tham, sự thiên vị cảm xúc, còn việc định giá chỉ là sự phản ánh của những cảm xúc đó.

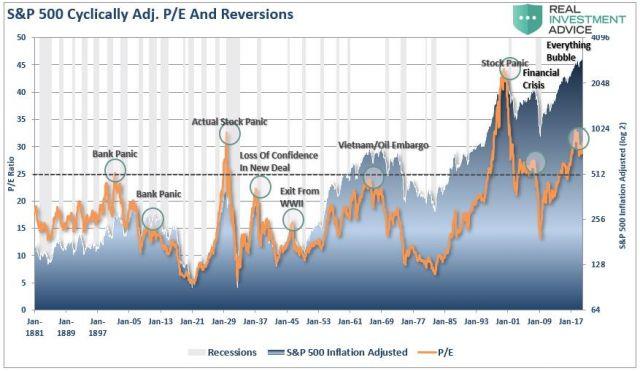

Đây là những điều cơ bản

Bong bóng có thể tồn tại ngay cả tại thời điểm mà định giá và các yếu tố cơ bản có thể chỉ ra một kịch bản khác. Hãy xét một ví dụ cơ bản. Biểu đồ dưới đây là định giá dài hạn của chỉ số S&P 500 vào năm 1871.

Để ý rằng ngoại trừ năm 1929, 2000 và 2007, mọi lần thị trường sập mạnh khác đều xảy ra với mức định giá ở thấp hơn so với hiện tại.

Thứ hai, sự sụp đổ của thị trường là hệ quả của những thứ không liên quan đến việc định giá. Chẳng hạn như các vấn đề về thanh khoản thị trường, hành động của chính phủ, những sai lầm trong chính sách tiền tệ, suy thoái hay lạm phát tăng vọt, hoặc thậm chí là một đại dịch. Những sự kiện đó là chất xúc tác, hoặc ngòi nổ châm ngòi cho sự bắt đầu đảo ngược tâm lý của các nhà đầu tư.

Những cú sập của thị trường là biểu hiện của sự mất cân bằng giữa cung và cầu, với nhân tố đằng sau là cảm xúc của nhà đầu tư. Như vậy các yếu tố cơ bản không thực sự liên quan. Câu chuyện nằm ở việc cuộc khủng hoảng sinh ra bởi sự hoảng loạn trong tâm lý nhà đầu tư, và cuối cùng phản ánh lên những yếu tố cơ bản trên thị trường.

Quả bong bóng thứ 4

Dự đoán trước đó của chúng tôi:

"Kỳ vọng hiện tại là Fed sẽ triển khai chương trình nới lỏng định lượng khi có những dấu hiệu đầu tiên về sự suy thoái kéo dài trên thị trường. Tuy nhiên, Fed cũng cho rằng chương trình nới lỏng định lượng có thể sẽ chỉ được sử dụng khi việc giảm lãi suất không đủ."

Sự bùng nổ tín dụng trên thị trường khiến việc giảm lãi suất hoàn toàn không có hiệu quả và đã đẩy Fed vào tình thế phải giải cứu thị trường với chính sách tiền tệ mạnh tay nhất trong lịch sử.

Cho đến nay, Fed đã có thể thổi phồng một bong bóng tài sản khác để khôi phục niềm tin của người tiêu dùng và ổn định chức năng của thị trường tín dụng. Vấn đề ở đây là Fed không bao giờ hủy bỏ các chính sách trước đây của họ, do đó các chính sách hiện tại có thể sẽ không có hiệu lực lâu dài.

Với hơn 50 triệu người thất nghiệp, tăng trưởng tiền lương chậm lại, nhiều vụ phá sản xảy ra và các ngân hàng thắt chặt các tiêu chuẩn cho vay, nỗ lực của Fed nhằm thổi phồng một bong bóng khác để bù đắp thiệt hại từ giảm phát của bong bóng trước đó, có thể sẽ không còn hiệu quả.

Các ngân hàng trung ương đã phải thực hiện rất nhiều biện pháp can thiệp để giữ cho các nền kinh tế hoạt động ổn định trên toàn cầu trong thập kỷ qua. Có rất ít bằng chứng cho thấy tăng trưởng kinh tế sẽ phục hồi sau cuộc khủng hoảng COVID-19. Kịch bản này được phần lớn các chuyên gia đồng tình.

Những vấn đề mà việc nới lỏng định lượng không thể khắc phục

Có nhiều vấn đề mà các chính sách hiện tại của Fed không thể khắc phục được, ví dụ như:

- Giảm lãi suất tiền gửi tiết kiệm

- Già hoá dân số

- Nền kinh tế ngập trong các khoản nợ

- Xuất khẩu giảm

- Tốc độ tăng trưởng kinh tế trong nước chậm lại.

- Thiếu lực lượng lao động trẻ

- Đường cầu không co giãn (Tức giá không thay đổi nhiều khi cầu thay đổi)

- Sản xuất công nghiệp đình đốn

- Phụ thuộc nhiều vào việc tăng năng suất lao động

Những vấn đề nhức nhối nhất ở Hoa Kỳ trong số những vấn đề trên vẫn là về nhân khẩu học và lãi suất. Khi dân số già hoá, họ đang trở thành lực cản "tiết kiệm", khi phải phụ thuộc vào mạng lưới phúc lợi xã hội - thứ sẽ quá tải khi số lượng việc làm và tính ổn định của nền kinh tế giảm mạnh, chưa kể đến những vấn đề về tiền lương hưu.

Mặc dù chương trình nới lỏng định lượng khổng lồ hiện tại đã thành công trong việc thổi phồng một bong bóng khác, khả năng tiếp tục thúc đẩy hoạt động tiêu dùng trong tương lai để kích thích nền kinh tế còn đang bị bỏ ngỏ. Có quá nhiều căn nhà, quá nhiều chiếc xe, ... để cho người tiêu dùng mua trong một chu kỳ nhất định.

Thật không may, tỷ lệ thất nghiệp cực kỳ cao, thiếu thu nhập và sự phục hồi kinh tế chậm chạp có thể sẽ dập tắt những hy vọng đó.

Có một điều chắc chắn rằng Cục Dự trữ Liên bang Mỹ sẽ không bao giờ có thể tăng lãi suất hoặc thu hẹp chính sách tiền tệ một lần nữa.

Câu hỏi duy nhất là, Fed sẽ làm gì nếu "gương vỡ không lành lại được"?