Bài toán lạm phát và nút thắt mang tên cung tiền

Đặng Hải Phú

Junior Analyst

Một số thông tin mới được đưa ra cho thấy rằng trong bối cảnh lạm phát hiện tại của Mỹ, tỷ lệ lạm phát hiện tại gắn chặt với tốc độ tăng trưởng gần đây của lượng tiền M2. Nếu những dữ liệu này được chứng minh là đúng, thì nền kinh tế Hoa Kỳ đã vượt qua tốc độ lạm phát cao nhất và mức tăng giá đang trở lại gần phạm vi mục tiêu của Fed.

Nhà kinh tế học Milton Freeman từng nói: Lạm phát, suy cho cùng, cũng chỉ là một hiện tượng gây ra bởi chính sách tiền tệ. Điều này có còn đúng ở thời điểm hiện tại? Hãy cùng xem xét biểu đồ dưới đây để thấy được mối quan hệ giữa tiền và lạm phát hiện nay.

Đường màu đỏ thể hiện tốc độ gia tăng của lạm phát cơ bản. Đường màu xanh lam là tốc độ tăng trưởng hàng năm của lượng cung tiền M2 với độ trễ 13 tháng.

Donald Luskin, giám đốc đầu tư của TrendMacro, đã viết trên Wall Street Journal rằng “Mối liên hệ giữa tăng trưởng cung tiền, được đo bằng M2 (tiền tệ lưu thông cộng với tài sản có tính thanh khoản cao và số dư trên thị trường tiền tệ) và lạm phát gần như là hoàn hảo về mặt số liệu trong thời kì đại dịch với độ trễ 13 tháng.

"Tăng trưởng cung tiền M2 hàng năm bắt đầu tăng tốc trong thời kỳ đại dịch suy thoái vào tháng 4 năm 2020 và lạm phát cơ bản bắt đầu tăng 13 tháng sau đó, vào tháng 5 năm 2021."

"Tăng trưởng cung tiền M2 đạt đỉnh cao nhất trong lịch sử, đạt 27% vào tháng 2 năm 2021 và CPI cơ bản đạt đỉnh khoảng 13 tháng sau đó, vào tháng 3 năm 2022."

"Cả tăng trưởng cung tiền M2 và CPI lõi đều có xu hướng giảm kể từ khi đạt đỉnh."

Điều gì đang thực sự xảy ra?

Đầu tiên, hãy lưu ý rằng lạm phát cơ bản đạt đỉnh vào tháng 3 năm 2022, ở mức 6,5%.

Lạm phát toàn phần không phải là chỉ số được sử dụng trong bài viết. Thước đo lạm phát được sử dụng ở đây là chỉ số lạm phát “lõi”, đã loại bỏ một số thành phần có khả năng thay đổi cao của chỉ số giá tiêu dùng đầy đủ.

Điều này cho chúng ta một bức tranh tốt hơn về cấu trúc cơ bản của lạm phát thực sự trông như thế nào và loại trừ những thành phần có khả năng thay đổi cao và chuyển động sai lệch so với xu hướng chung của lạm phát.

Có một yếu tố thứ hai bắt đầu kể từ tháng 4 năm 2020 mà ông Luskin cũng lưu ý. Theo quan điểm của ông Luskin, Cục Dự trữ Liên bang không thực sự có lỗi trong việc nới lỏng quá mức chính sách tiền tệ năm 2020 và 2021. Fed đã không gây ra sự tăng trưởng cơ bản của tiền mà trách nhiệm chính thuộc về Quốc hội.

Kể từ khi đại dịch bùng phát, các nhà lập pháp đã chi khoảng 6 nghìn tỷ đô la gồm các chương trình hỗ trợ thu nhập khác nhau cho các hộ gia đình và doanh nghiệp, bao gồm ba đợt trợ cấp tiền trực tiếp, gia hạn và tăng cường trợ cấp thất nghiệp, các khoản hoàn thuế cho gia đình có trẻ em và xoá nợ các khoản vay bảo đảm tiền lương. Tất cả đều đổ thẳng vào tài khoản ngân hàng và trở thành một phần của M2, cũng đã tăng khoảng 6 nghìn tỷ USD so với cùng kỳ. Fed hoàn toàn không liên quan gì trong quá trình này.

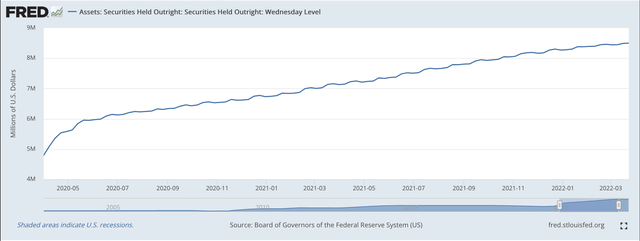

Tuy nhiên, từ tháng 4 năm 2021 đến tháng 3 năm 2022, Cục Dự trữ Liên bang thường xuyên mua 120 tỷ đô la trái phiếu thêm vào bảng cân đối tài sản của mình. Tài sản Cục Dự trữ Liên bang nắm giữ đã tăng từ 4.800 tỷ đô la vào ngày 01/04/2020, lên 8.500 tỷ đô la vào ngày 23/03/2022.

Tổng quy mô bảng cân đối tài sản của Cục dự trữ Liên bang Mỹ

Mặc dù Fed không tạo ra các chương trình do Bộ Tài chính Hoa Kỳ áp dụng, nhưng cơ quan này chắc chắn đóng một vai trò quan trọng trong việc đảm bảo rằng các ngân hàng thương mại có đủ dự trữ để hỗ trợ các khoản tiền của Kho bạc khi chúng được giải ngân ra công chúng.

Fed có thể đứng ngoài cuộc và để Bộ Tài chính Hoa Kỳ phân bổ tiền cho phần còn lại của nền kinh tế. Tuy nhiên, Chủ tịch Cục Dự trữ Liên bang Jerome Powell đang hợp tác với Bộ Tài chính Hoa Kỳ để đảm bảo rằng các khoản tiền có sẵn cho những người cần nhất và đảm bảo rằng tất cả các chương trình hoạt động trơn tru để không có bất kỳ sự gián đoạn nào nữa đối với nền kinh tế. Bộ Tài chính Mỹ không thể thực hiện tất cả công việc này một mình.

Thực tế là mọi thứ hoạt động rất tốt, tôi tin rằng các tín hiệu rằng Bộ Tài chính và Cục Dự trữ Liên bang Mỹ đã hợp tác chặt chẽ với nhau và cung cấp lượng thanh khoản khổng lồ cho nền kinh tế một cách hiệu quả.

Tôi tin rằng ông Luskin đã sai khi miễn trừ trách nhiệm cho Cục Dự trữ Liên bang đối với dòng tiền ồ ạt vào hệ thống tài chính và nền kinh tế.

Hướng đến tương lai

Từ đây, người ta có thể thấy rằng tốc độ tăng của cung tiền đã giảm mạnh, và nếu ông Luskin đúng, sẽ dẫn đến tỷ lệ lạm phát giảm xuống còn 2.3% vào mùa xuân năm 2023.

Có nghĩa là, Fed đã thực hiện tất cả các công việc cần làm để đưa tỷ lệ lạm phát của Mỹ trở lại gần với mục tiêu của mình hơn.

Điều này có thể được thấy ở kỳ vọng lạm phát mà các nhà đầu tư đã định giá vào lợi tức của trái phiếu chính phủ Mỹ. Lạm phát kỳ vọng được định giá vào lợi suất của TPCP Mỹ kỳ hạn 5 năm gần đây vào khoảng 2,5% đến 2,6%.

Nhiều nhà phân tích đã tự hỏi và lo lắng về lý do tại sao những kỳ vọng giá này lại thấp như vậy và sau đây là một lý do có thể: Những thành viên thị trường đều biết rằng tăng trưởng tiền tệ đã giảm xuống từ mức đỉnh vào cuối năm 2021 và đầu năm 2022.

Như ông Luskin nhận định, "Đó là những gì xảy ra khi tăng trưởng cung tiền sụp đổ. Ở bất cứu đâu và bất cứ khi nào đều như vậy."

Theo phân tích này, lạm phát đang được kiểm soát. Do đó, điều mà Fed cần tập trung là sự tăng trưởng trong tương lai của nguồn cung tiền M2.

Seeking Alpha