Triển vọng tỷ giá USD/JPY năm 2020 - Đánh giá chuyên sâu từ ngân hàng lớn nhất Nhật Bản!

Tùng Trịnh

CEO

Nghiên cứu dựa trên báo cáo của ngân hàng Tokyo-Mitsubishi UFJ, phát hành ngày 27/3/2020

- Tỷ giá USD/JPY biến động dữ dội vào cuối tháng 3, thời điểm sắp kết thúc năm tài chính của Nhật Bản.

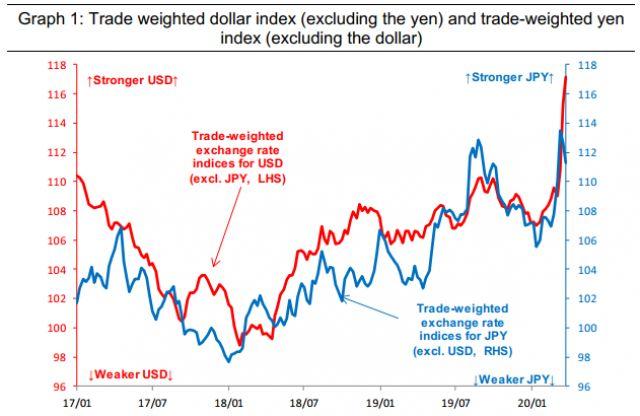

Kể từ đầu năm 2020, niềm tin của giới đầu tư toàn cầu đã giảm mạnh khi đại dịch COVID-19 bùng phát tại Hồ Bắc, Trung Quốc và sau đó lan rộng khắp thế giới. Ngày 9/3, tỷ giá USD/JPY giảm xuống mốc 101.19, thấp nhất kể từ năm 2016 (đánh dấu đà giảm 1104 pip từ đỉnh 112.23 chỉ sau 12 ngày giao dịch). Tuy nhiên, sau đó nó đã tăng trở lại mốc 111.71 vào ngày 24/ 3 (đánh dấu mức tăng 1052 pip chỉ sau 11 ngày giao dịch), trong bối cảnh đồng Dollar Mỹ tăng giá so với các loại tiền tệ khác, nguyên nhân một phần do sự gia tăng nhu tiền mặt trên toàn cầu đối với đồng bạc này. Tuy nhiên, nguồn Dollar từ việc bán chứng khoán, trái phiếu chính phủ Mỹ, dầu thô, cũng như tất cả các danh mục đầu tư khác định giá trên Dollar Mỹ, không ảnh hưởng đến cung và cầu của thị trường ngoại hối. Những nhà đầu tư giao dịch bằng Dollar tại Mỹ, Trung Đông và các nơi khác có thể đã bán tài sản định giá bằng các ngoại tệ khác thời điểm cuối quý vì nhiều nguyên nhân. Hoặc những con nợ tại nước ngoài gom vào Dollar Mỹ để trả các món nợ định giá bằng đồng bạc này. Tuy nhiên, trong cùng khoảng thời gian đó, đồng Yên lại tăng mạnh so với các loại tiền tệ khác. (Hình 1)

Thật khó để kết luận nhu cầu tiền mặt đối với Dollar Mỹ ảnh hưởng đến tỷ giá USD/JPY trên khía cạnh nào, một phần vì nhu cầu đồng Yên cũng tăng mạnh, điều thường thấy vào cuối mỗi năm tài khóa của Nhật Bản, khi các công ty cần chuyển lợi nhuận từ nước ngoài về nội địa. Sự thật là cặp USD/JPY đã gặp kháng cự cứng tại 111.71, và bị bán xuống vùng 106.90 sau đó

2. Xu hướng USD/JPY sẽ rất khó dự đoán trong năm 2020

Một trong những đặc thù của thị trường ngoại hối là các yếu tố định hình xu hướng giá, và những tin tức nổi bật thu hút sự chú ý của thị trường, thường sẽ liên tục thay đổi. Chúng ta càng cố gắng tìm kiếm "thủ phạm" đằng sau biến động của cặp USD/JPY theo hướng tác động của virus Corona, càng có nhiều khả năng chúng ta sẽ lao vào cuộc tranh luận không có hồi kết. Chỉ duy nhất một điều rõ ràng là: sau hai năm liên tiếp giao dịch trong biên độ dưới 1000 pip, giờ đây USD/JPY chỉ mất hơn 23 ngày để giảm quá biên độ nêu trên, rồi sau đó tăng ngược trở lạị. Đây rõ ràng không phải là kết quả của một xu hướng dòng vốn trong dài hạn. Mặc dù cả thị trường đều phải thừa nhận mức giá tại thời điểm đó là thật, nhưng không một ai, ngay cả các tổ chức lớn có thể dự đoán được độ biến động khủng khiếp đó. Tương lai của USD/JPY sẽ ra sao trong năm tài chính 2020 là một câu hỏi rất khó, tuy nhiên chúng tôi sẽ đưa ra một số quan điểm như dưới đây.

3. Động thái bán tháo USD/JPY xuống vùng 101 đầu tháng 3 có thể là quyết định không tỉnh táo của nhà đầu tư, do bị hoảng loạn bởi virus Corona.

Nguy cơ suy thoái kinh tế toàn cầu do đại dịch COVID-19 tăng lên từng ngày kể từ đầu tháng 3. Ngay cả sự phục hồi của cặp USD/JPY hiện nay vẫn có thể sẽ tiếp tục đối mặt với rủi ro đồng Yên tăng giá bất cứ lúc nào. Nếu điều đó xảy ra, hoàn toàn có khả năng cặp USD/JPY sẽ quét qua cản tâm lý 105.00 trên đồ thị trong vài tháng tới.

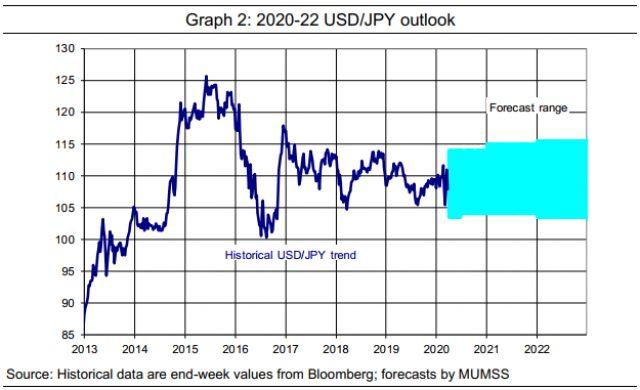

Chúng tôi nhận định rằng việc USD/JPY giảm xuống mốc 101.19 vào ngày 9/3 là do phản ứng hoảng loạn tạm thời vì virus Corona. Kể từ thời điểm đó, tỷ giá đã hồi phục nhanh chóng và quay trở lại vùng giá quen thuộc một năm qua. Và, mặc dù đã mở rộng rõ rệt biên độ dao động dự kiến cho cặp tiền này từ tháng 4 tới tháng 6 năm nay, chúng tôi vẫn kỳ vọng USD/JPY sẽ đi ngang. (Hình 2).

Sau đây là lý do chúng tôi đưa ra cho 2 quan điểm nêu trên:

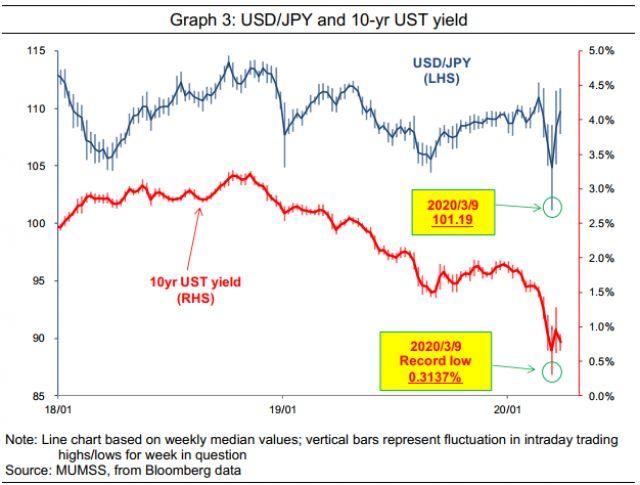

Thứ nhất: chênh lệch lãi suất giữa Mỹ và Nhật có thể đã chạm đáy. Vào ngày 9/3, khi sự hoảng loạn đạt đỉnh điểm, cặp USD/JPY bị bán tháo xuống mốc 101.19, cùng lúc đó lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm (10-yr UST) cũng ghi nhận mức thấp kỷ lục 0.31%. Nền kinh tế Hoa Kỳ có nguy cơ bước vào suy thoái trong tương lai gần do COVID-19. Nhưng trong khi chưa ai biết cuộc suy thoái có thể xảy ra này sẽ kéo dài bao lâu, chắc chắn sẽ quá bi quan khi cho rằng lợi suất trái phiếu chính phủ Mỹ (phản ánh chính sách lãi suất của Fed) sẽ ở mức thấp 0.31% trong 10 năm nữa (tức là đến năm 2030). Về mặt phân tích kỹ thuật (Hình 3), chân nến dài xuất hiện trên cả biểu đồ 10yr UST và cặp USD/JPY vào ngày 9/3 giống như kết quả của một quyết định giao dịch bị kích động.

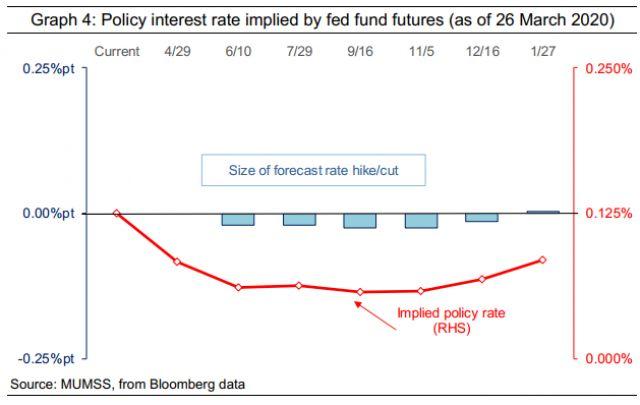

Nếu 0.31% được ghi nhận ngày hôm đó là đáy cho 10-yr UST, chúng tôi nghĩ rằng khó có thể thấy USD/JPY phá qua được vùng 101.00, do chênh lệch lãi suất của 2 ngân hàng trung ương đang thu hẹp. Vào ngày 15/3, Fed đã hạ lãi suất khẩn cấp lần thứ 2 về mức 0 - 0.25% và nói không với chính sách lãi suất âm, hợp đồng tương lai Fed fund future của Bloomberg cũng thể hiện rằng thị trường kỳ vọng lãi suất Fed sẽ gần như giữ nguyên trong vòng 12 tháng tới (Hình 4).

Song song với đó, các chính sách ngắn hạn của Ngân hàng trung ương Nhật Bản là hướng tới mục tiêu đưa lãi suất về 0.1%, hoặc chí ít không hạ thấp hơn lãi suất âm hiện nay. Như vậy chệnh lệch về lãi suất của hai ngân hàng trong thời gian tới là không đáng kể. Ngoài ra, nhiều nhà đầu tư cho rằng Fed sẽ nâng lãi suất sớm hơn BoJ khi kinh tế phục hồi trở lại. Vì vậy chúng tôi kỳ vọng cặp USD/JPY sẽ có cơ hội phục hồi trong vài tháng tới hơn là quay lại test vùng đáy 101.

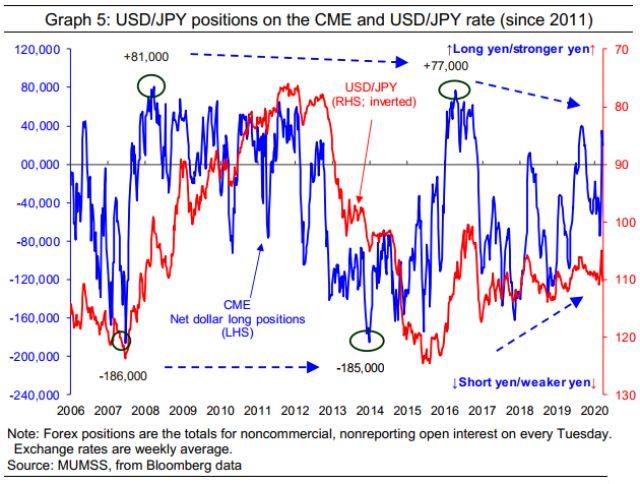

Thứ hai, không có thay đổi trong bất kỳ yếu tố cung-cầu nào liên quan đến USD/JPY (cụ thể là đầu cơ, đầu tư và nhu cầu thương mại) có thể làm cho Dollar Mỹ hoặc đồng Yên tăng giá. Các vị thế mua và bán ròng cặp USD/JPY của các quỹ đầu cơ nước ngoài trong tháng 3 không biến động quá nhiều so với mức độ biến động của thị trường cổ phiếu và lãi suất (Hình 5).

Giờ đây khi chênh lệch lãi suất qua đêm của hai nước không quá lớn như trước kia, biên độ biến động chúng ta thường thấy trên cặp USD/JPY (phần lớn do sự điều chỉnh quy mô của hoạt động carry trade, hoặc tăng giảm khối lượng vị thế nắm giữ đồng Yên) sẽ không còn như cũ nữa.

4. Các danh mục đầu tư nước ngoài của các tổ chức từ Nhật Bản giúp làm dịu biến động tỷ giá bằng cách đóng vai trò như một van an toàn cho cung-cầu

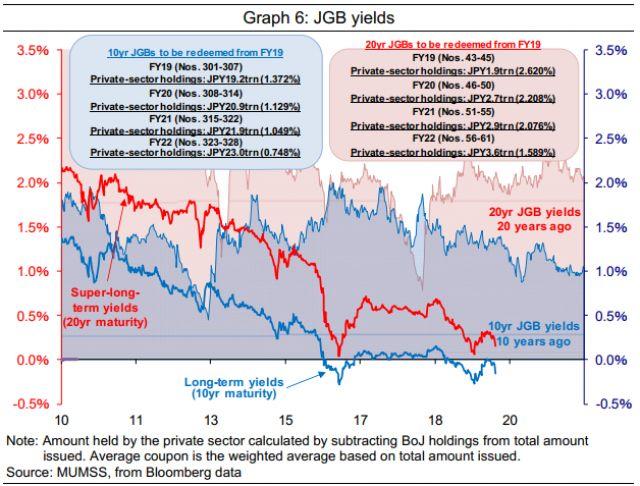

Các tổ chức đầu tư tại Nhật Bản tiếp tục phải đối mặt với điều kiện khó khăn. Tại cuộc họp chính sách tiền tệ tháng 3, BoJ đã quyết định giữ lãi suất ở mức -0,1% và mục tiêu lãi suất dài hạn xung quanh 0%. Chừng nào chính sách này còn duy trì, chừng đó sẽ còn khó khăn cho các quỹ hưu trí, công ty bảo hiểm nhân thọ và các tổ chức lợi ích công cộng trong việc tái đầu tư số lợi nhuận hơn 20 triệu Yên từ các loại trái phiếu chính phủ Nhật Bản sẽ đáo hạn trong năm 2020 (Hình 6). Vì vậy chúng ta có thể kỳ vọng nhu cầu ngày càng tăng của nhà đầu tư Nhật đối với trái phiếu Mỹ, với ưu điểm thanh khoản dồi dào và lãi suất vẫn tương đối cao (một điều hiếm thấy trong giai đoạn này), đây sẽ là nhân tố giúp tỷ giá USD/JPY không bị rớt giá mạnh. Ngoài ra, các quỹ hưu trí, vốn bám rất sát chính sách đầu tư của họ trừ khi có sự thay đổ về phân bổ tài sản, đóng vai trò đặc biệt hữu ích trong việc giảm thiểu các biến động tỷ giá trong ngắn hạn.

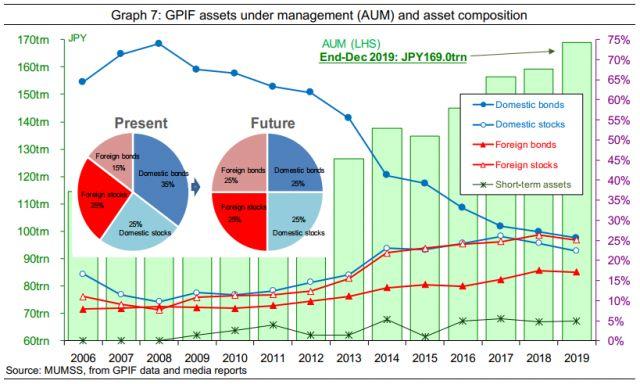

Ngày 24/3 vừa qua, GPIF, quỹ hưu trí lớn nhất của Nhật Bản, đã công bố sẽ tăng phân bổ cho trái phiếu ở nước ngoài trong danh mục đầu tư cơ bản mới cho năm 2020 từ 15% đến 25% (± 6%) (Hình 7). Danh mục đầu tư của GPIF rất lớn, và một số quỹ hưu trí khác của khu vực tư nhân cũng có khả năng cân nhắc điều chỉnh danh mục đầu tư theo hướng này (mua thêm trái phiếu nước ngoài). Mặc dù các động thái này cần theo dõi thêm, nhưng về cơ bản, chúng tôi vẫn cho rằng xu hướng đầu tư ra bên ngoài của Nhật Bản sẽ ngày càng phổ biến và đóng vai trò như một van an toàn cho cung và cầu ngoại hối.

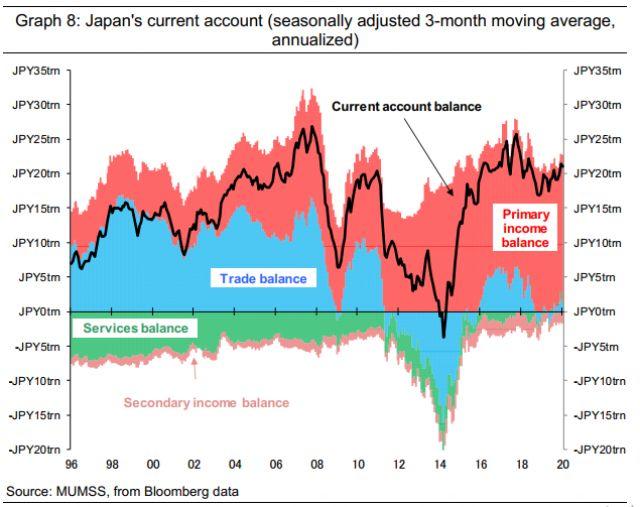

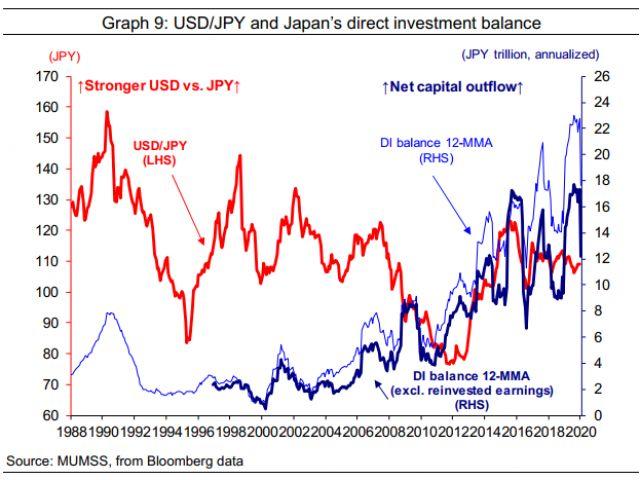

5. Dòng tiền USD/JPY trong các giao dịch thương mại bù trừ và cân bằng nhau

Về xuất nhập khẩu, số liệu cán cân thương mại tháng 2 được công bố gần đây cho thấy thặng dư (chưa điều chỉnh) của Nhật là 1,109.8 tỷ JPY. Tuy nhiên, nguyên nhân chính đến từ sự sụt giảm khối lượng nhập khẩu từ Trung Quốc, do hoạt động kinh tế tạm thời bị gián đoạn vì đại dịch COVID-19. Chúng ta hoàn toàn có thể suy luận rằng xuất khẩu của Nhật cũng bắt đầu suy giảm và cán cân này ít nhiều sẽ cân bằng, và với tỷ trọng nhập khẩu các mặt hàng phải thanh toán bằng Dollar Mỹ cao, sẽ có khả năng xảy ra tình trạng thiếu Dollar nhưng ở mức độ nhẹ. Về bảng cân đối kế toán, nhìn chung, hiện tại Nhật Bản đang thặng dư khoảng 20 nghìn tỷ JPY, phần lớn là tiền lãi và cổ tức ở nước ngoài. Tuy nhiên, các khoản đầu tư FDI từ Nhật ra nước ngoài sẽ bù trừ đi một số tiền gần như tương tự. Chúng tôi ước tính rằng các luồng tiền USD/JPY ra vào từ các giao dịch thương mại sẽ tiếp tục bù trừ và cân bằng nhau (Hình 8 và 9).

6. Cung cầu từ cán cân thanh toán Nhật Bản không còn ủng hộ xu hướng tăng của đồng Yên.

Vài năm trước, khi con số thặng dư thương mại của Nhật Bản vẫn rất lớn, các khoản đầu tư qua tài sản rủi ro cũng như dòng vốn FDI từ Nhật chảy ra nước ngoài vẫn ở quy mô nhỏ hơn nhiều so với hiện nay, tỷ giá USD/JPY vì vậy dường như ở một xu hướng giảm rất dài hạn. Giờ đây, khoản thặng dư hàng năm đó đã vơi đi phần lớn, số tiền thâm hụt trong tài khoản vốn (dòng tiền chảy ra ngoài) gần tương đương với số tiền thặng dư từ thu nhập. Dù chưa có gì đảm bảo sự dịch chuyển trong cán cân thanh toán này (có lợi cho Dollar) có bền vững hay không, nhưng có thể khẳng định tình hình hiện nay không ủng hộ cho sự tăng giá của đồng Yên. Có thể trong 5 hoặc 10 năm nữa, cấu trúc cán cân thanh toán của Nhật Bản sẽ còn thay đổi nhiều hơn nữa USD/JPY cũng sẽ thay đổi xu hướng theo. Tuy nhiên, những vận động đó sẽ diễn ra rất chậm và mang tính dài hạn. Do đó, chúng tôi nghĩ rằng tỷ giá USD/JPY ít nhiều sẽ đi ngang trong thời gian này.

7. Kết luận

Tỷ giá USD/JPY thường biến động mạnh cuối mỗi năm tài chính do điều kiện cung cầu bất thường, và độ biến động sẽ giảm dần vào tháng 4, khi khởi đầu năm tài chính mới.

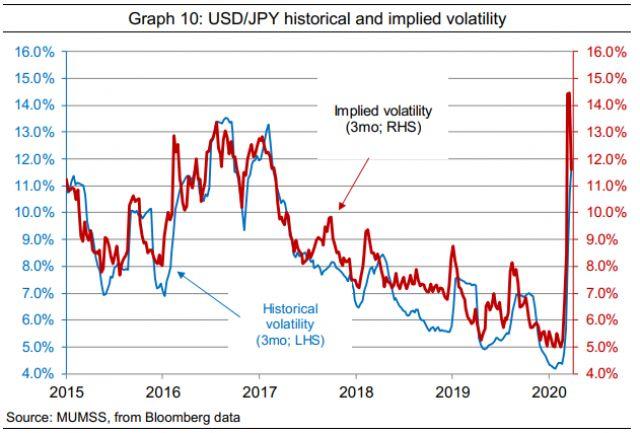

Như đã đề cập ở phần đầu, chúng tôi dự báo cặp USD/JPY sẽ biến động trong biên độ 103.50-115.00 trong năm tài chính 2020. Chúng tôi xem xét việc USD/JPY bị bán tháo xuống mức 101 đầu tháng 3 vừa qua là phản ứng thái quá của thị trường, và dự tính nó sẽ quay lại phạm vi 104-114, với giả thiết đỉnh dịch COVID-19 là vào mùa hè. Trong tháng 3, cặp USD/JPY chỉ ghi nhận duy nhất 2 ngày giao dịch có biên độ nhỏ hơn 100 pip, biến động ngụ ý (implied volatility) của tháng cũng ở mức khá cao, khoảng 12% (Hình 10).

Tuy nhiên, chúng tôi kỳ vọng các yếu tố cung-cầu bất thường cuối tháng 3 (giai đoạn kết thúc năm tài chính ở Nhật Bản và cuối quý ở nước ngoài) sẽ biến mất trong Tháng Tư. Sau giai đoạn này, mức biến động ngụ ý của USD/JPY có thể sẽ giảm trở lại xuống dưới 10%. Nếu quan điểm chúng tôi đưa ra là chính xác, các yếu tố ảnh hưởng đến cung cầu (đầu cơ, đầu tư và nhu cầu thương mại) đang dịch chuyển theo xu hướng không chỉ giảm thiểu độ biến động của tỷ giá USD/JPY, mà còn khiến cặp tiền này ít nhiều sẽ đi ngang. Chúng ta có thể kỳ vọng USD/JPY sẽ di chuyển trong phạm vi 109 ± 500 pip những tháng tới, và mức biến động mạnh như thời gian qua ít có cơ hội lặp lại hơn.

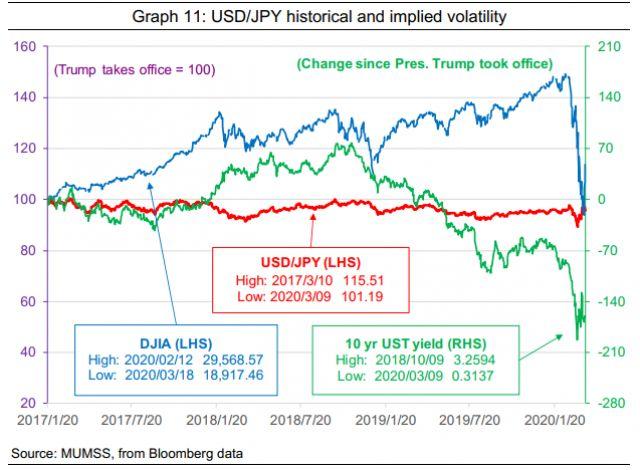

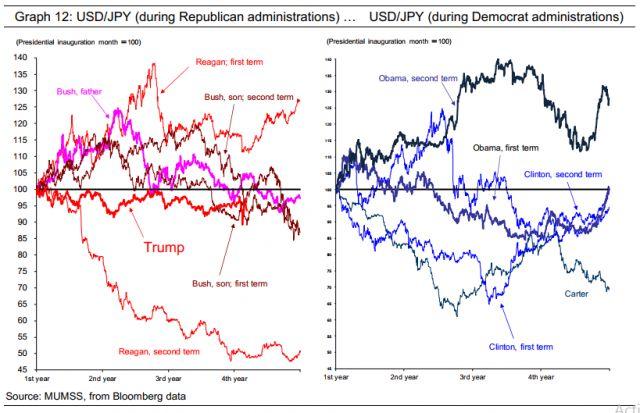

Độ biến động thấp và xu hướng không rõ ràng có khả năng sẽ trở thành xu thế mới của USD/JPY

Sau khi Tổng thống Trump nhậm chức năm 2016, Chỉ số chứng khoán Dow Jones đã tăng gần 50% và sau đó giảm gần 40%, trong khi lợi suất trái phiếu kho bạc 10 năm sau khi tăng 70 điểm cơ bản, đã quay đầu giảm tới 200 điểm cơ bản. Nhưng trong cùng một khoảng thời gian, tỷ giá USD/JPY đã giao dịch trong biên độ khá hẹp, bản thân độ biến động của đồng USD cũng thấp hơn nhiều so với các nhiệm kỳ tổng thống trước đó (Hình 11 và 12), khi mỗi thập kỷ lại có một vài sự kiện ngờ xảy ra, chẳng hạn như gói giải cứu Dollar của tổng thống Carter tháng 11/1978, khiến USD/JPY tăng hơn 1000 pip trong một ngày, ngoài ra còn nhiều sự kiện khác như Hiệp định Plaza tháng 9/1985 nhằm giảm giá Dollar Mỹ so với Yên Nhật, gói cứu trợ LTCM tháng 10/1998, sự bùng nổ của bong bóng Dotcom đầu những năm 2000, hay sự sụp đổ của Lehman Brothers tháng 9/ 2008….

Theo quan điểm của chúng tôi, nếu đại dịch COVID-19 được coi là một biến cố lớn tương tự, mức biến động của cặp USD/JPY sẽ không chỉ dừng lại ở 1100-1200 pip. Nếu sự cân bằng về cung cầu như chúng tôi báo cáo ở trên thực sự diễn ra và bền vững hơn trong thời gian tới, chúng tôi hoàn toàn có cơ sở kỳ vọng rằng độ biến động thấp và xu hướng không rõ ràng sẽ trở thành xu thế mới của tỷ giá USD/JPY.