Triển vọng đối với đồng USD trong năm 2021

Nam Anh

Senior Economic Analyst

Các quan điểm tiêu cực về đồng đô la Mỹ có thể kéo dài tới đầu năm 2021, với sự cải thiện trong khẩu vị rủi ro sau Covid-19 cũng như các động lực cấu trúc và chu kỳ của USD sẽ khiến đồng tiền dự trữ toàn cầu gặp phải những thách thức nghiêm trọng

Duy trì khuyến nghị “Short” đồng bạc xanh cho năm 2021, nhưng chớ tỏ ra tự mãn

Các động lực giảm giá mang tính chu kỳ và cấu trúc của đồng đô la Mỹ có thể sẽ vẫn tồn tại và việc Joe Biden được bầu làm tổng thống sẽ tiếp tục củng cố cho những yếu tố này. Nhưng hãy cảnh giác: các yếu tố trên nhiều khả năng đều đã được thị trường định giá đầy đủ, và trong bối cảnh thị trường đang ngày càng giảm vị thế nắm giữ USD, bất cứ thông tin bất ổn nào liên quan đến virus cũng sẽ là 1 bài test quan trọng đối với đà giảm của USD, mặc cho những thông tin đầy hứa hẹn về vắc xin. 1 mức suy giảm 10% tiếp theo của USD so với các đồng tiền G10 khác có thể sẽ không nhanh bằng lần trước.

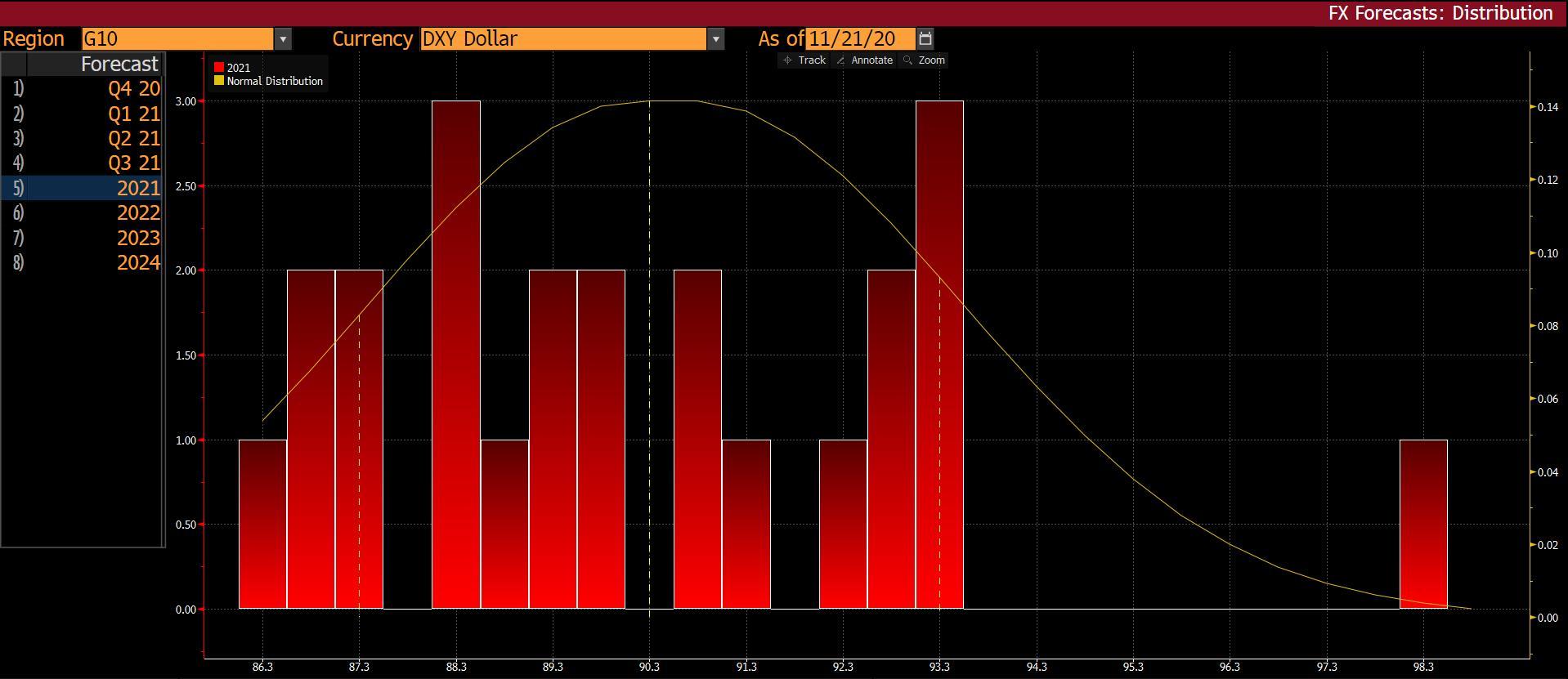

- Một số quan điểm về các đồng tiền G10 trong năm 2021

Các quan điểm tiêu cực về đồng đô la Mỹ có thể kéo dài tới đầu năm 2021, với sự cải thiện trong khẩu vị rủi ro sau Covid-19 cũng như các động lực cấu trúc và chu kỳ của USD sẽ khiến đồng tiền dự trữ toàn cầu gặp phải những thách thức nghiêm trọng. Tỷ giá EUR/USD và EUR/CHF có khả năng sẽ tiếp tục tăng, tuy nhiên khi phần lớn các yếu tố tích cực đối với EUR hay tiêu cực đối với USD đều đã xuất hiện, có lẽ sự tăng giá của EUR sẽ diễn ra chậm rãi hơn. Việc chu kỳ Covid-19 tại châu Á đang đi trước phần còn lại của thế giới có thể sẽ giúp ích cho các quốc giá có nền kinh tế gắn chặt với tình hình châu Á như Úc hay New Zealand. Tuy nhiên, trong bối cảnh căng thẳng Úc- Trung Quốc đang leo thang, NZD dường như sẽ là 1 lựa chọn hợp lý hơn so với AUD. Quan điểm “bearish” đối với tỷ giá USD/JPY của chúng tôi cho năm 2020 tiếp tục được duy trì cho năm 2021, trong khi chúng tôi kỳ vọng về 1 sự giảm giá của EUR/SEK trong trong điều kiện tâm lý rủi ro được cải thiện.

Tuy nhiên, các nhà giao dịch “Short” USD cần hết sức cảnh giác về 1 loạt các loại rủi ro khác nhau, bao gồm sự quay trở lại của tâm lý “risk-off”, sự phục hồi nhanh hơn dự kiến của Hoa Kỳ hay sự biến mất của giọng điệu “dovish” của Fed, dẫn đến sự phục hồi của lợi suất trái phiếu chính phủ Hoa Kỳ.

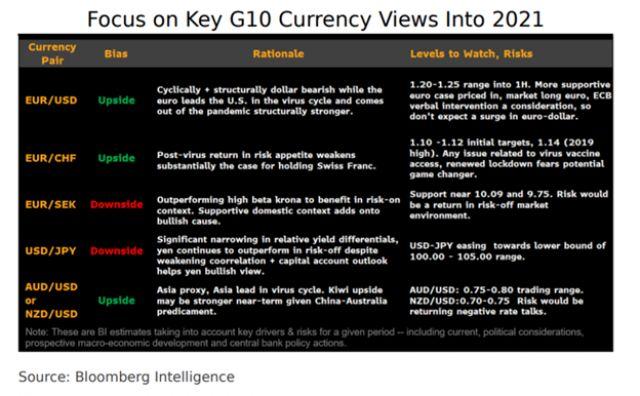

- Các động lực chính của năm 2021

Các động lực giảm giá mang tính chu kỳ và cấu trúc của đồng đô la Mỹ sẽ vẫn duy trì, trong khi yếu tố địa chính trị cũng trở nên tiêu cực hơn đối với đồng bạc xanh khi nhiệm kỳ tổng thống của Joe Biden gắn liền với cách tiếp cận thông thường hơn về chính sách đối ngoại. Theo quan điểm của chúng tôi, điều này sẽ làm giảm bớt những xáo trộn thương mại toàn cầu và mang lại lợi ích cho các đồng ngoại tệ, ngược lại củng cố xu hướng tiêu cực hơn đối với đồng đô la Mỹ, mặc dù điều này có thể đã được định giá sẵn. Tuy nhiên, không tồn tại giao dịch một chiều trên thị trường ngoại hối và những người “long” USD có thể sẽ có một số không gian để thở vào cuối năm 2021 và vào năm 2022 nếu sự phục hồi sau đại dịch mạnh mẽ hơn kỳ vọng và các tín hiệu kết thúc giai đoạn nới lỏng của Fed xuất hiện - nhưng đây chưa phải là thứ chủ đạo chúng ta cần quan tâm tại thời điểm hiện tại.

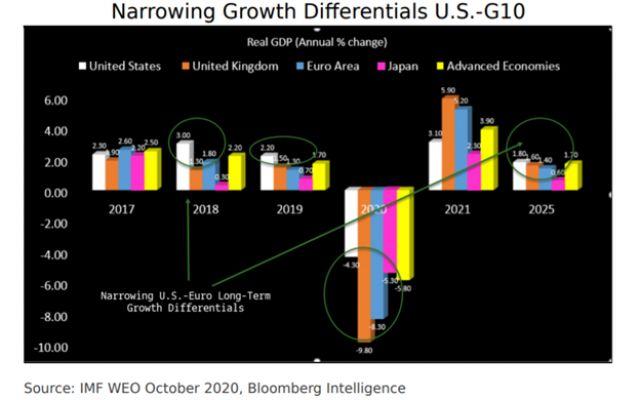

- Sự thu hẹp trong tốc độ tăng trưởng giữa Mỹ và các quốc gia phát triển đe dọa đến USD

Một loạt các biện pháp hạn chế xã hội và các phản ứng kinh tế đối với Covid-19 có nghĩa là các so sánh kinh tế quốc tế 2020-21 nên được xem xét một cách thận trọng, nhưng xu hướng dài hạn của sự thu hẹp về chênh lệch tăng trưởng giữa Hoa Kỳ và các nền kinh tế phát triển khác có vẻ đã được xác nhận và đang đe dọa đến sức mạnh của đồng đô la Mỹ. Chỉ một vài năm trước, tăng trưởng kinh tế của Hoa Kỳ đã vượt trội so với các nền kinh tế phát triển khác, nhưng khoảng cách đã thu hẹp từ năm 2019 và xu hướng này sẽ được khẳng định theo thời gian.

Báo cáo Triển vọng Kinh tế Thế giới tháng 10 của Quỹ Tiền tệ Quốc tế IMF dự báo tăng trưởng kinh tế Mỹ sẽ chậm lại từ 3% năm 2018 xuống 1.8% vào năm 2025 so với mức tăng trưởng dự kiến 1.4% của khu vực đồng euro vào năm 2025, giảm từ mức 1.8% trong năm 2018. Một làn sóng lây nhiễm covid-19 mới và các đợt đóng cửa kinh tế gần đây cho thấy nguy cơ điều chỉnh giảm rõ ràng đối với dự báo GDP năm 2020 và đầu năm 2021.

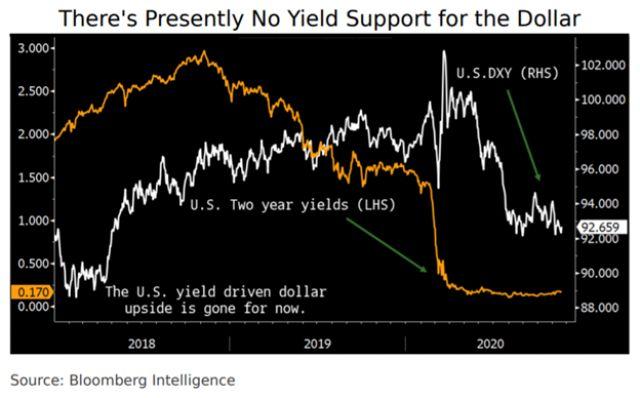

- Sự suy giảm lợi suất trái phiếu sẽ tiếp tục tạo áp lực lên USD trong năm 2021

Lợi suất trái phiếu chính phủ Hoa Kỳ hết sức quan trọng đối với triển vọng của đồng bạc xanh, và phản ứng quyết liệt của Fed đối với cuộc khủng hoảng Covid-19 kéo theo sự sụp đổ của lợi suất đồng nghĩa với sự biến mất của 1 yếu tố hỗ trợ dài hạn quan trọng của USD, củng cố đà suy yếu của đồng đô la. Thực tế việc lợi suất giảm không chỉ là câu chuyện của riêng Hoa Kỳ và do đó chính điều này đã giúp giảm thiểu tác động tiêu cực lên sức mạnh của USD. Điều này có lẽ đã được thị trường định giá và phần nào đó giải thích cho sự yếu kém của đồng bạc xanh trong 2020, nhưng theo quan điểm của chúng tôi, nó sẽ không nhanh chóng được đảo ngược. Các tín hiệu bình thường hóa của Fed có thể là động lực cho những tương lai tương sáng hơn đối với USD, nhưng điều này chưa phải là thứ cần quan tâm tại thời điểm hiện tại.

Để tham khảo, lợi suất trái phiếu kho bạc Mỹ kỳ hạn hai năm đã giảm xuống mức thấp 0.17%, từ mức chỉ trên 1.5% vào đầu năm 2020 và gần 3% vào cuối năm 2018. Con số này so với lợi suất kỳ hạn hai năm của trái phiếu chính phủ Đức là âm 0.74%

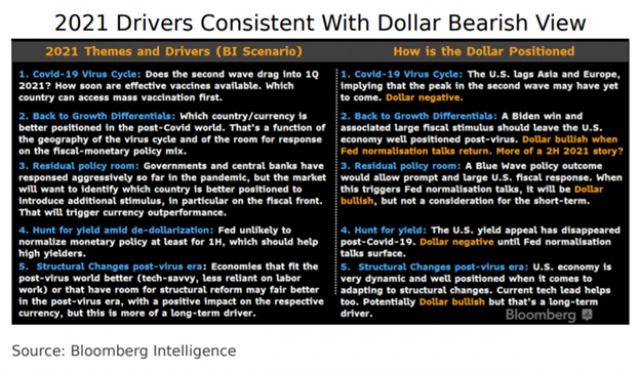

- Vị thế thị trường: tỷ trọng “Long” USD sụt giảm

Theo quan điểm của chúng tôi, xu hướng giảm giá của đồng đô la Mỹ trong năm nay đã đi kèm với sự điều chỉnh trong vị thế thị trường đối với USD từ tình trạng “long” quá nhiều sang thiếu hụt trạng thái “long”, tuy nhiên mức thiếu hụt chưa có vẻ quá căng, cho thấy có thể vẫn còn dư địa cho sự giảm giá thêm của USD hoặc sự cắt giảm phân bổ nắm giữ đồng tiền này vào đầu năm 2021. Đối với một số loại tiền tệ, chẳng hạn như đồng euro, việc thiếu hụt trạng thái “long” USD/ sự dư thừa trạng thái “long” EUR có ý nghĩa quan trọng và do đó, triển vọng tăng giá cho đồng tiền này dựa trên cơ sở phân tích vị thế thị trường có thể kém hấp dẫn hơn. Tuy nhiên, đối với các loại tiền tệ như đồng bảng Anh, triển vọng tăng giá là rõ nét hơn hơn nếu chúng ta chỉ tập trung quan sát tổng vị thế thị trường.

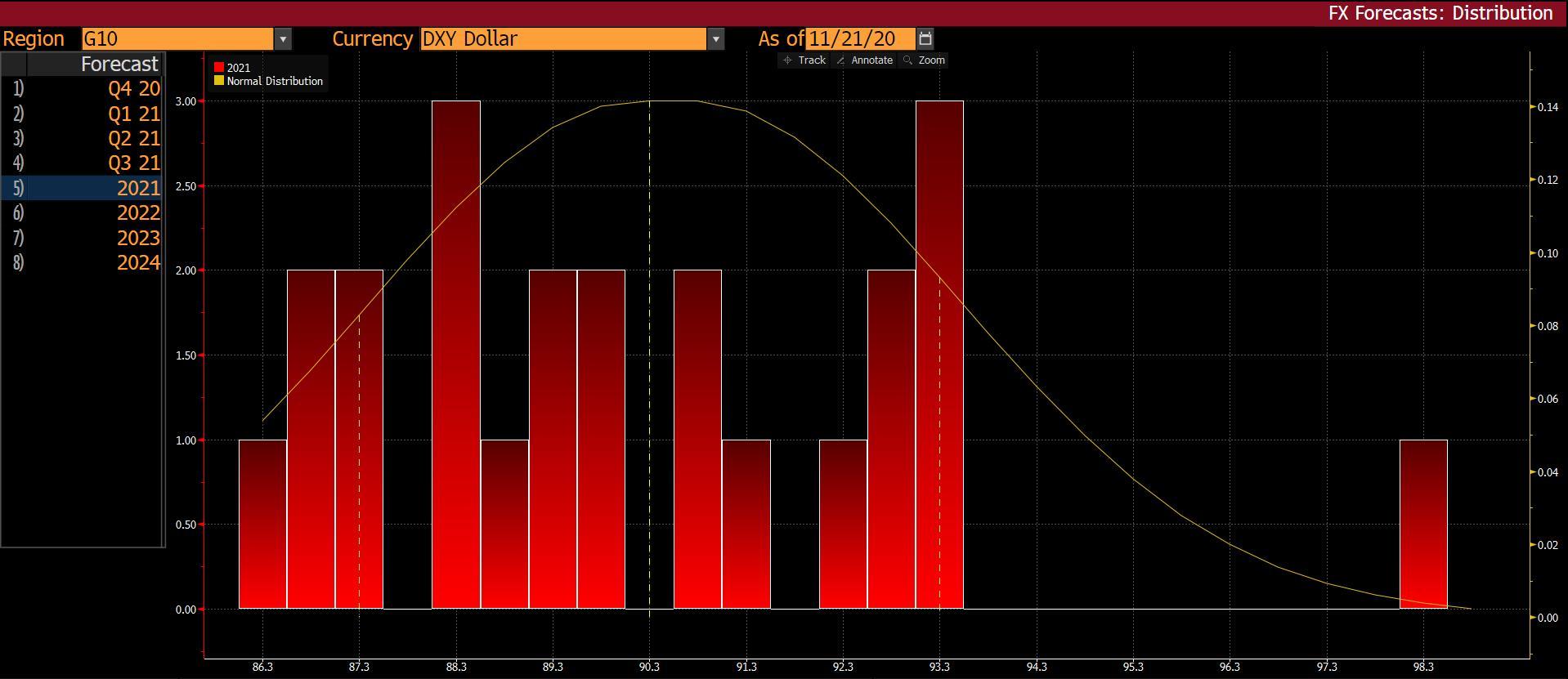

Chúng tôi tổng hợp chỉ số vị thế hợp đồng tương lai CFTC DXY từ ấn phẩm hàng tuần của Ủy ban giao dịch hàng hóa tương lai về trạng thái hợp đồng tương lai phi thương mại của DXY.