Tại sao Fed lại đang mắc kẹt vĩnh viễn trong các chương trình QE?

Cạm bẫy mà Fed vướng phải là họ tự đặt mình vào vị thế không thể dừng việc nới lỏng định lượng (QE) và lợi suất không bao giờ được phép tăng lên nữa.

Kể từ khi đại dịch COVID-19 ập đến, Cục Dự trữ Liên bang Mỹ (Fed) đã dấn thân vào một chiến dịch tiền tệ quyết liệt nhất kể từ trước đến nay. Mục tiêu của họ là làm tấm nệm hỗ trợ cho các thị trường tài sản để khôi phục niềm tin vào hệ thống tài chính. Tuy nhiên, cạm bẫy mà Fed vướng phải là họ tự đặt mình vào vị thế không thể ngừng nới lỏng định lượng (QE) do lợi suất không bao giờ được phép tăng trở lại.

Ông Jeremy Siegel – Giáo sư tài chính tại trường đại học Pennsylvania - đã tuyên bố dấu chấm hết cho một triều đại tăng giá kéo dài 40 năm của thị trường trái phiếu.

“Lịch sử đã cho thấy rằng dòng thanh khoản này phải bắt nguồn từ đâu đó, và chắc chắn rằng cái gì cũng có cái giá của nó. Tôi nghĩ đến cuối cùng, những nhà đầu tư trái phiếu sẽ là những người phải hứng chịu. Đây chắc chắn không phải là một quan điểm phổ biến ở thời điểm hiện tại.” - J. Siegel trả lời CNBC

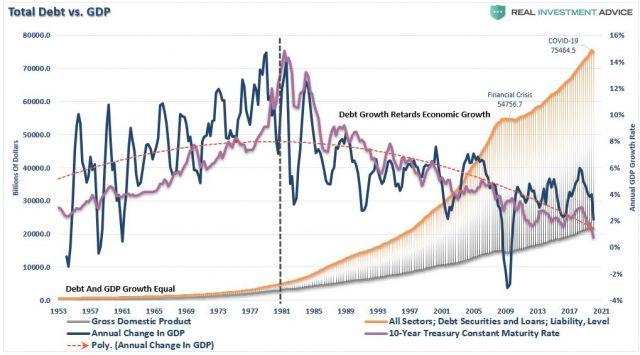

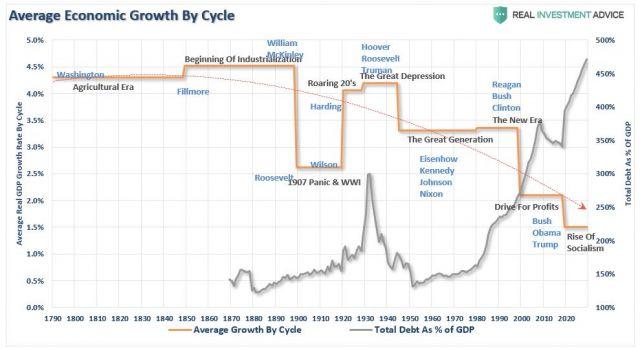

Tuy nhiên, đó cũng không phải là một ý tưởng mới, nó đã tồn tại kể từ khi tôi bắt đầu nói rằng việc đưa lãi suất xuống dưới 1% là cần thiết từ năm 2013. Lý do của ngày ấy, và bây giờ cũng vậy, là mối liên hệ giữa nợ và tăng trưởng kinh tế.

LÃI SUẤT PHỤ THUỘC VÀO NỀN KINH TẾ

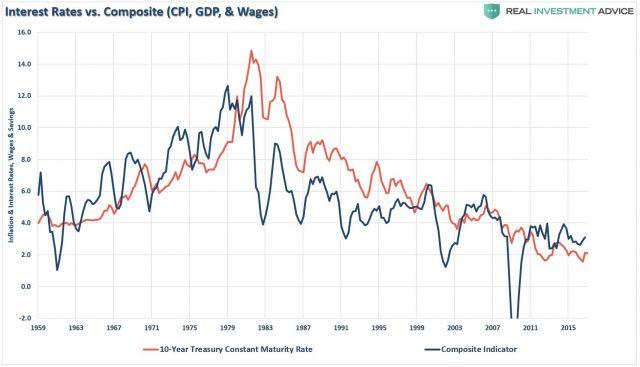

Lãi suất là một phương trình của ba yếu tố chính: tăng trưởng kinh tế, tăng trưởng tiền lương và lạm phát. Mối tương quan giữa chỉ số tổng hợp (của 3 yếu tố trên) với mức lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm được biểu diễn dưới đây.

Như đồ thị trên, mức lợi suất có tương quan với sức mạnh của tăng trưởng kinh tế và lạm phát. Bởi tăng trưởng tiền lương cho phép các cá nhân tiêu dùng (chiếm khoảng 70% tăng trưởng kinh tế), nên nhu cầu vay nợ lại phụ thuộc vào nhu cầu trong tiêu dùng.

Nhưng ẩn trong đó là một cái bẫy – lạm phát.

BẪY LẠM PHÁT CỦA FED

Mặc dù giảm phát là mối đe dọa bao trùm trong dài hạn, thì Fed cũng có khả năng phải đối mặt với nguy cơ lạm phát trong ngắn hạn.

Khẩu súng thần công “QE” vô cực của Fed phụ thuộc vào việc họ cần in tiền tài trợ thâm hụt để hỗ trợ cho tăng trưởng kinh tế. Tuy nhiên, nếu các mục tiêu về tỷ lệ người lao động có việc làm và tăng trưởng kinh tế nhanh chóng trở thành hiện thực, Fed sẽ sớm phải đối mặt với sự gia tăng lạm phát.

Nếu một kết cục như vậy có xảy ra, nó sẽ đẩy Fed vào chân tường. Lạm phát gia tăng sẽ kìm hãm lại khả năng tiếp tục chương trình “QE không giới hạn” mà không làm tình hình lạm phát tồi tệ hơn. Nhưng thật không may, nếu họ không bơm tiền để tài trợ thâm hụt thông qua chương trình QE, thì lợi suất sẽ lên “vù vù” do kho bạc phát hành thêm nợ ra thị trường.

Đây là một tình huống “no-win” cho Fed.

ĐIỀU TỒI TỆ NHẤT TỪ TRƯỚC ĐẾN GIỜ

Nếu lợi suất tăng vì bất kỳ lý do gì, có thể đó là khi mọi thứ vượt ra khỏi tầm kiểm soát.

1) Tăng trưởng kinh tế vẫn phụ thuộc vào mức quy mô lớn trong sự can thiệp của các chính sách tiền tệ. Việc mặt bằng lãi suất tăng sẽ hạn chế tăng trưởng do chi phí đi vay cao hơn làm chậm lại khả năng tiêu dùng.

2) Cục Dự trữ Liên bang hiện đang điều hành quỹ phòng hộ lớn nhất thế giới với hơn 7 nghìn tỷ USD tài sản. Công ty quản lý vốn Longterm Capital Mgmt. chỉ quản lý 100 tỷ USD đã gần như làm “trật bánh” nền kinh tế khi công ty này sụp đổ do lãi suất phi lên. Còn Fed thì có kích thước gấp 70 lần..

3) Lãi suất tăng sẽ ngay lập tức giết chết thị trường nhà đất. Mọi người mua lại các khoản thanh toán, chứ không phải nhà ở, và lãi suất tăng có nghĩa là mức thanh toán cao hơn.

4) Tăng lãi suất cũng có nghĩa là chi phí vay cao hơn. Điều đó dẫn đến tỷ suất lợi nhuận thấp hơn cho các tập đoàn.

5) Một trong những lập luận “bullish” chính trong vòng 11 năm qua vẫn là “cổ phiếu có giá rẻ dựa trên mặt bằng lãi suất thấp”. Khi lãi suất tăng, thị trường sẽ trở nên “overvalued” rất nhanh chóng.

6) Các tác động tiêu cực lên thị trường phái sinh rộng lớn có thể dẫn đến một cuộc khủng hoảng tín dụng khác khi mức chênh lệch lãi suất (spread) của các công cụ phái sinh “vỡ toác” ra.

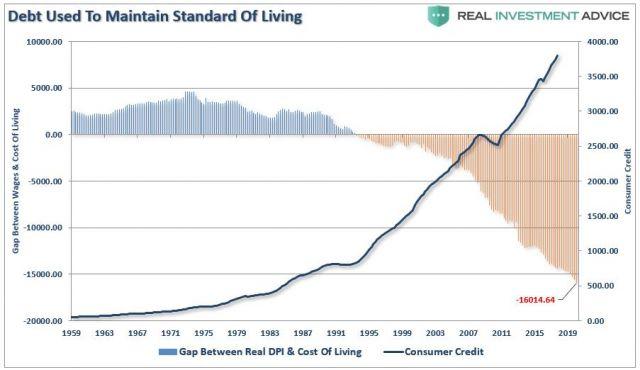

7) Khi lãi suất tăng, các khoản thanh toán lãi suất trên thẻ tín dụng cũng vậy. Với người tiêu dùng vốn đã bị ảnh hưởng bởi việc chậm trả lương, thiếu việc làm và chi phí sinh cao ngất ngưởng; nghĩa vụ thanh toán nợ nặng nề sẽ “bòn rút” thêm thu nhập khả dụng. Điều đó sẽ dẫn đến sức chi tiêu bị thu hẹp lại và vỡ nợ gia tăng, (điều mà đang diễn ra trong khi chúng ta bàn luận).

8) Vỡ nợ gia tăng đối với thanh toán sẽ tác động tiêu cực đến các ngân hàng vẫn chưa được vốn hóa đủ và đang đè nặng bởi các khoản nợ xấu khổng lồ.

9) Giá hàng hóa, vốn nhạy cảm với xu hướng và sức khỏe của nền kinh tế toàn cầu, sẽ lao dốc khi suy thoái kinh tế diễn ra.

10) Tỷ lệ thâm hụt trên tổng GDP sẽ tăng khi chi phí đi vay tăng mạnh. Nhiều dự báo về triển vọng thâm hụt có thể thấp hơn trong tương lai sẽ bị lung lay khi kết quả các ước tính mới bắt đầu được đẩy lên cao hơn.

Nói mãi cũng chẳng hết, nhưng thôi các bạn hiểu ý tưởng rồi đấy.

GHÉP NỐI VÀO BỨC TRANH ĐẠI CỤC

Hệ quả của việc lãi suất tăng áp dụng cho mọi khía cạnh của nền kinh tế.

Khi mặt bằng lãi suất tăng, điều tương tự cũng xảy ra với lãi suất thanh toán thẻ tín dụng, vay mua ô tô, vay kinh doanh, chi tiêu vốn capex, thuê mượn, v.v., trong khi lợi nhuận doanh nghiệp bị giảm sút.

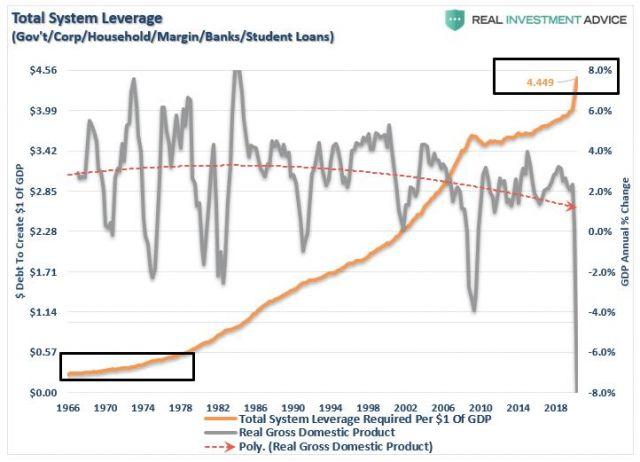

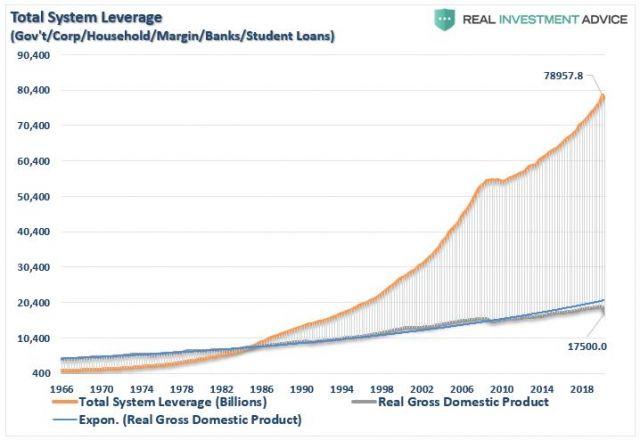

Hiện tại, nền kinh tế đòi hỏi phải thêm 4.00 USD nợ để tạo ra được 1.00 USD tăng trưởng kinh tế. Do sự phụ thuộc của tăng trưởng vào vào nợ, một mặt bằng lãi suất cao hơn về bản chất sẽ mang tính hủy diệt.

Quan trọng hơn, người tiêu dùng cũng chìm sâu vào tình cảnh nợ nần. Hiện tại, khoảng cách giữa thu nhập khả dụng và chi phí hỗ trợ mức sống tối thiếu đang ở mức âm kỷ lục. Với nhu vay nợ thêm tới 16,000 USD để duy trì cho cuộc sống, có rất ít khả năng để thị trường có thể hấp thụ một mức lãi suất cao hơn trước khi nó hạn chế mạnh mẽ sức tiêu dùng.

FED KHÔNG CÓ SỰ LỰA CHỌN

Với số nợ hiện tại cần thiết để duy trì tăng trưởng kinh tế, Fed không còn cách nào khác ngoài việc tiếp tục bơm tiền bằng cách mua các khoản nợ đến vô hạn.

Sẽ chỉ có 2 kết quả có thể xảy ra từ đây, và không có cái nào là tốt cả.

- Powell tiếp tục giữ lãi suất ở mức 0%. Khi độ tuổi trung bình của xã hội đang già đi đè nặng lên hệ thống hưu trí và phúc lợi xã hội, các khoản nợ sẽ tiếp tục kìm hãm lạm phát và tăng trưởng kinh tế. Chu kỳ bắt đầu từ gần 40 năm trước sẽ được tiếp tục khi Hoa Kỳ mặc phải “Hội chứng Nhật Bản”.

- Kết quả thứ hai còn tồi tệ hơn nhiều, đó là một sự giãn cách kinh tế dẫn đến một quá trình tháo đòn bẩy tài chính trên diện rộng. Sự kiện như vậy đã bắt đầu vào năm 2008 nhưng đã bị ngăn chặn sớm bở sự can thiệp của Ngân hàng Trung ương. Năm 2020, Fed đã “trấn áp” quá trình này một lần nữa. Cả hai sự kiện đều dẫn đến một hệ thống thậm chí nợ nần chồng chất hơn, mà đến một lúc nào đó, các can thiệp của Fed có thể sẽ không dừng lại.

CỤC DỰ TRỮ LIÊN BANG MỸ BỊ MẮC KẸT Ở CON SỐ 0%

Vấn đề nợ nần phơi bày ra rủi ro đối với Fed và lý do bây giờ họ mắc kẹt mãi mãi ở giới hạn 0%.

Fed đã tuyên bố lãi suất sẽ vẫn ở mức thấp cho đến khi hoàn thành nhiệm vụ kép về việc làm và ổn định giá cả. Với việc ổn định kinh tế đã không đạt được trong thập kỷ qua, rất khó có khả năng một bảng cân đối to gấp đôi của Fed sẽ cải thiện được triển vọng kinh tế trong tương lai.

Thật không may, vì đến bây giờ chúng ta đã trải qua một thập kỷ nhìn khoảng cách giàu nghèo trở nên tồi tệ hơn dưới các chính sách của Cục Dự trữ Liên bang, thập kỷ tiếp theo cũng sẽ chỉ thấy “khoảng cách” này ngày càng rộng.

Giờ đây chúng ta đã biết rằng nợ gia tăng và và thâm hụt tài khóa kìm hãm tăng trưởng hữu cơ. Những món nợ khổng lồ đè nặng lên lưng của người nộp thuế sẽ chỉ đảm bảo rằng Fed bị mắc kẹt ở mức giới hạn 0%.

LÃI SUẤT KHÔNG BAO GIỜ ĐƯỢC TĂNG TRỞ LẠI

Tuy nhiên, vấn đề tăng chi phí vay lan ra khắp toàn bộ hệ sinh thái tài chính như một con virus. Sự tăng giảm của giá cổ phiếu có rất ít liên quan đến một người Mỹ trung bình và sự tham gia của họ vào nền kinh tế trong nước. Lãi suất là một vấn đề hoàn toàn khác.

Vì lãi suất ảnh hưởng đến các khoản thanh toán, nên lãi suất tăng nhanh chóng sẽ tác động tiêu cực đến tiêu dùng, nhà ở và đầu tư, điều này cuối cùng ngăn cản tăng trưởng kinh tế.

Với nhiều cản trở cho các yếu tố nhân khẩu học, nợ, lương hưu và định giá, tốc độ tăng trưởng tương lai sẽ ở mức thấp trong vài thập kỷ tới. Ngay cả mức tăng trưởng kinh tế dài hạn của Fed hiện cũng chạy dưới 2%.

Các chất xúc tác cần thiết để tạo ra thứ tăng trưởng kinh tế đủ mạnh để thúc đẩy lãi suất cao hơn đáng kể như là ta đã thấy trước 1980 đang không sẵn có ở hiện tại. Và cũng sẽ không xuất hiện trong tương lai.

Cuối cùng, Cục Dự trữ Liên bang và Chính phủ sẽ phải đối mặt với những lựa chọn khó khăn để giải thoát nền kinh tế khỏi cạm bẫy thanh khoản hiện tại. Tuy nhiên, lịch sử cho thấy rằng cấp lãnh đạo chính trị chẳng bao giờ chủ động chọn lựa, cho đến khi họ rơi vào tình thế bị ép buộc.

Bạn không cần phải nhìn đâu xa ngoài Nhật Bản để thấy một ví dụ rõ ràng cho ý tưởng của tôi.