Suy thoái thời kỳ hậu nới lỏng tiền tệ - Đếm ngược cho tới khi nào?

Tú Đỗ

Senior Economic Analyst

Fed vừa phát đi tín hiệu bắt đầu thu hẹp nới lỏng và lịch sử cũng chỉ ra rằng mỗi chu kỳ thắt chặt của cơ quan này đều kết thúc bằng một cuộc suy thoái

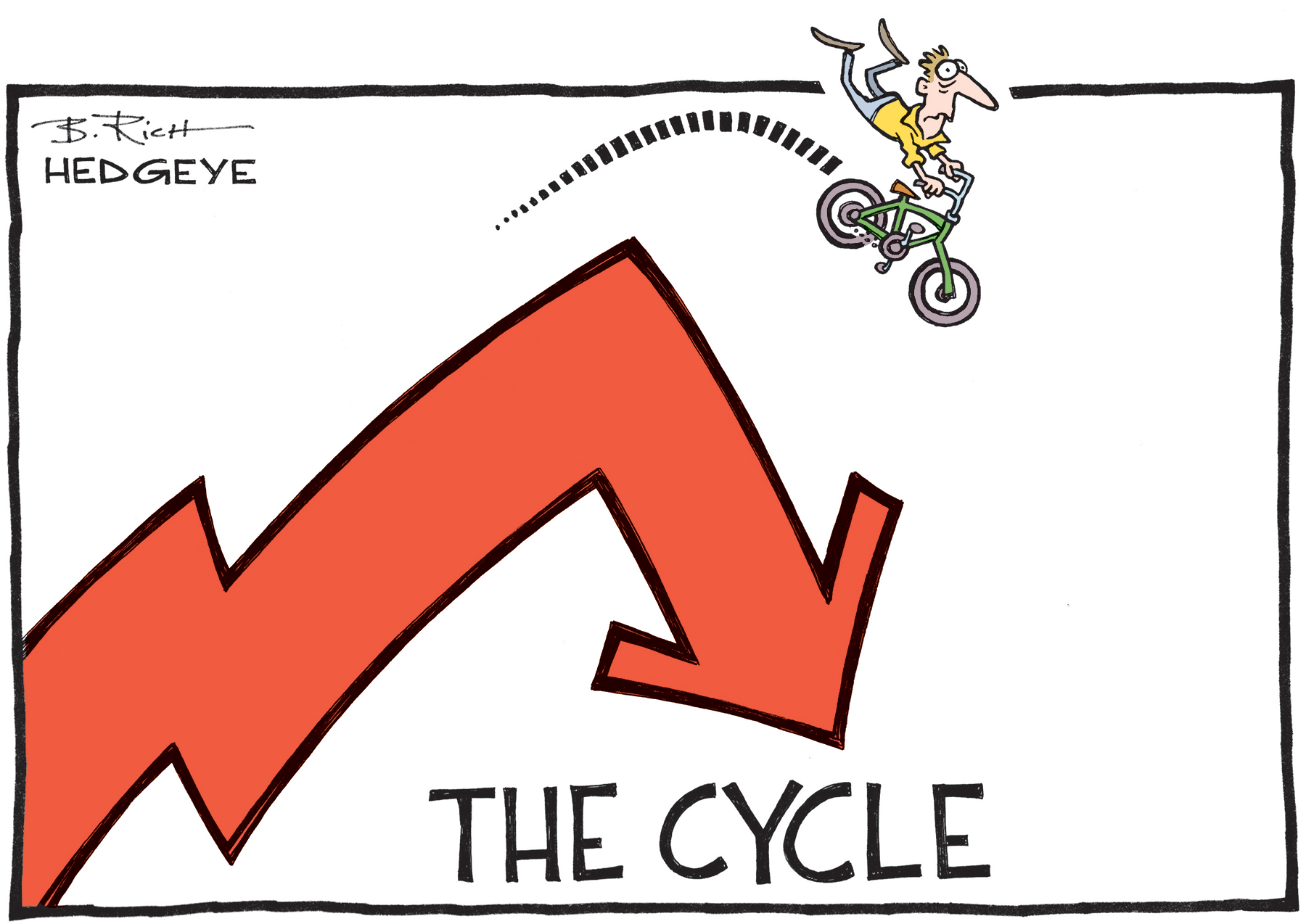

Nhìn vào biểu đồ dưới đây của Bank of America cho thấy trong lịch sử mỗi chu kỳ thắt chặt của Fed đều kết thúc bằng một cuộc suy thoái và câu hỏi sẽ chỉ là khi nào nó xảy ra mà thôi. Lần gần nhất chúng tôi nhắc tới điều này là vào cuối năm 2018, ngay trước khi Fed kết thúc chu kỳ tăng lãi suất và sau đó là cuộc khủng hoảng Covid-19 kích hoạt làn sóng nới lỏng tiền tệ lớn nhất trong lịch sử. Nói cách khác, gần như chắc chắn mỗi lần Fed thu lại toàn bộ sự hỗ trợ thì thị trường cũng sẽ sụp đổ. Một điều gần như chắc chắn khác đó là tới lúc Fed nhận ra rằng việc thắt chặt chính sách là một sai lầm thì cũng là lúc nền kinh tế đang rơi vào suy thoái.

Vậy với việc Fed thắt chặt chính sách cuối cùng sẽ dẫn tới sự suy thoái của nền kinh tế, điều này sẽ xảy ra trong bao lâu nữa?

Thống kê lịch sử từ ngân hàng Deutsche Bank chỉ ra rằng khoảng thời gian trung bình từ lần tăng lãi suất đầu tiên của Fed tới cuộc suy thoái tiếp theo là khoảng 37-42 tháng. So sánh với kế hoạch hiện tại của Fed thì thời điểm của cuộc suy thoái tiếp theo có thể nằm trong khoảng tháng 7 đến tháng 12/2025.

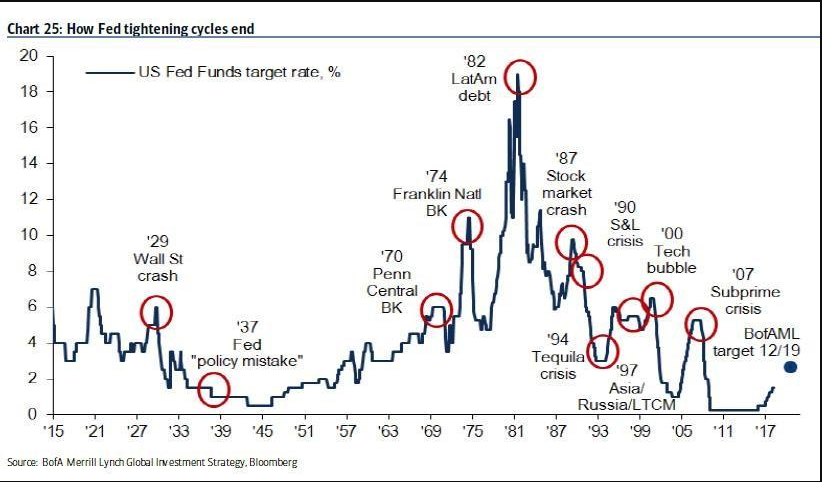

Mặt khác, nếu nhìn dưới góc độ đường cong lợi suất thì chênh lệch lợi suất kỳ hạn 2 và 10 năm thường có xu hướng thu hẹp sau lần tăng lãi suất đầu tiên của Fed, ở mức trung bình khoảng 80 điểm trong vòng 12 tháng. Do đó lần tăng lãi suất dự kiến đầu tiên vào tháng 6/2022 có thể sẽ khiến đường cong lợi suất đảo ngược vào tháng 6/2023 bởi chênh lệch 2 kỳ hạn này hiện đang ở dưới 80 điểm. Dẫu vậy, việc cho rằng đường cong lợi suất sẽ duy trì đi ngang từ giờ cho tới giữa năm sau vẫn là một giả thiết lớn.

Thông thường, một cuộc suy thoái sẽ xuất hiện sau khoảng trung bình 18 tháng sau khi đường cong lợi suất đảo ngược. Điều này đồng nghĩa rằng một cuộc khủng hoảng mới có thể xuất hiện vào khoảng tháng 12/2024.

Mặc dù những dự báo ở trên dựa trên khá nhiều những giả thiết, chúng cũng có thể mang tới cho bạn một cái nhìn tổng quan về vị trí hiện tại của chúng ta trong chu kỳ hiện tại. Nhìn về quá khứ, vào giữa những năm 1960, Fed đã phạm phải sai lầm khi giữ chính sách quá nới lỏng và giúp trì hoãn cuộc khủng hoảng cho tới cuối năm 1969 nhưng cũng gây ra vấn đề lạm phát nghiêm trọng vào những năm 1970.

Tóm lại, nếu như mọi biến số không thay đổi, việc nước Mỹ đối mặt với suy thoái vào năm 2024 hoặc 2025 là một dự báo hoàn toàn thực tế, hoặc thậm chí hoàn toàn có thể sớm hơn thế.

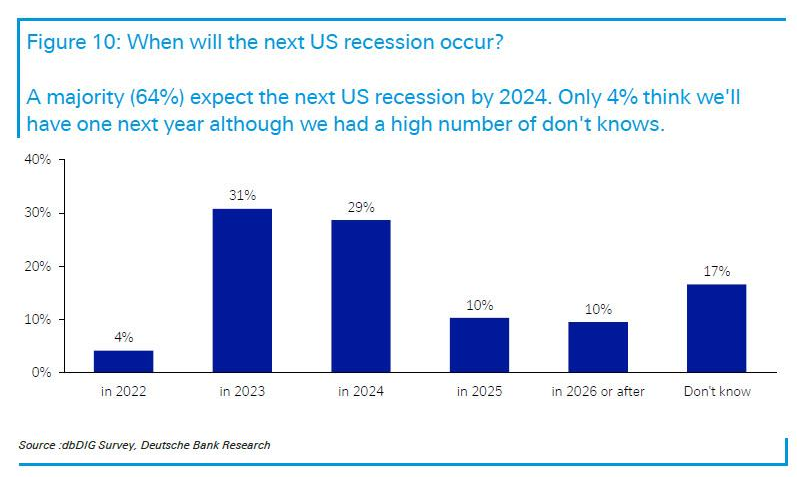

Trong khảo sát mới nhất của Deutsche Bank về thời điểm xảy ra suy thoái tiếp theo, có khoảng 31% số người chọn năm 2023 và 29% lựa chọn năm 2024.

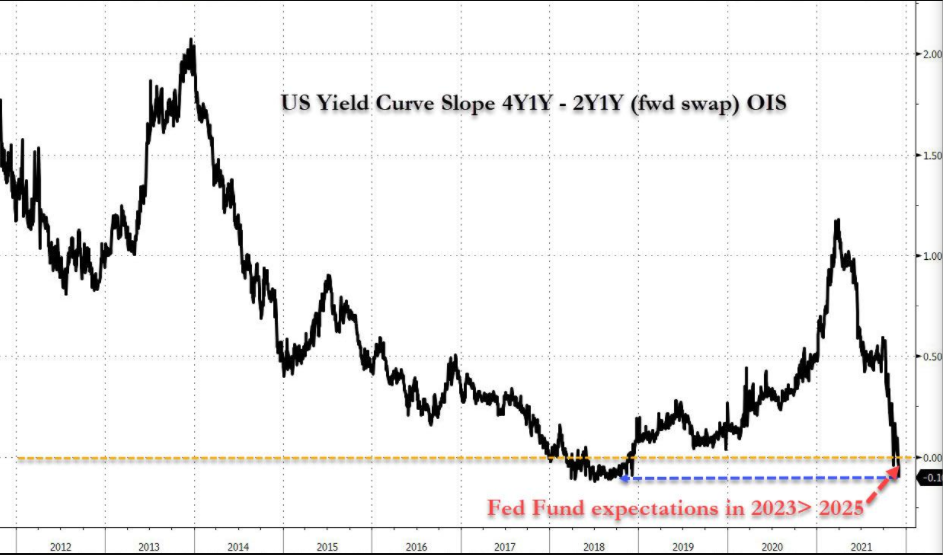

Các thành viên trên thị trường trái phiếu dường như cũng đang đồng tình với điều trên khi đường cong lợi suất hoán đổi tương lai kỳ hạn 4Y1Y - 2Y1Y hiện đang đảo ngược, đồng nghĩa rằng lãi suất điều hành của Fed vào năm 2025 dự báo sẽ thấp hơn năm 2023 hay nói cách khác Fed có thể sẽ phải giảm lãi suất trở lại trong giai đoạn 2023-2025 dưới áp lực của một cuộc khủng hoảng mới.

ZeroHedge