Một chu kỳ kinh tế mới đã bắt đầu

Nam Anh

Senior Economic Analyst

Các dữ liệu kinh tế mới đây, đặc biệt là các số liệu về việc làm, củng cố nhận định của chúng tôi rằng 1 chu kỳ kinh tế mới đã bắt đầu. Không quan trọng hình dạng phục hồi là chữ U hay V chừng nào nền kinh tế vẫn cứ đi lên.

Tóm tắt

- Các dữ liệu kinh tế mới đây, đặc biệt là các số liệu về việc làm, củng cố nhận định của chúng tôi rằng 1 chu kỳ kinh tế mới đã bắt đầu

- Chúng tôi kỳ vọng Fed và chính phủ sẽ tiếp tục cung cấp một lượng lớn các biện pháp kích thích tài khóa và tiền tệ, điều sẽ hỗ trợ nền kinh tế và giúp tăng mức độ ưa chuộng rủi ro của các nhà đầu tư

- Khi nền kinh tế cải thiện và tỷ lệ công suất hiệu dụng (capacity utilization rates) tăng lên, chúng tôi kỳ vọng lạm phát tăng trở lại từ mức thấp 0.5% lên đến trên 1.5%, đồng thời đường cong lợi suất trái phiếu chính phủ sẽ trở nên dốc hơn.

Các dữ liệu kinh tế mới đây, đặc biệt là các số liệu về việc làm, củng cố nhận định của chúng tôi rằng 1 chu kỳ kinh tế mới đã bắt đầu. Không quan trọng hình dạng phục hồi là chữ U hay V chừng nào nền kinh tế vẫn cứ đi lên.

Trong khi một số bang (11) đã tạm dừng việc mở cửa trở lại nền kinh tế do sự bùng phát của Covid-19, đại đa số các bang khác vẫn tiếp tục tiến lên phía trước. Tuy nhiên, cần nhấn mạnh là tất cả những điều này không thay đổi quan điểm của chúng tôi rằng sẽ phải đến cuối năm 2022, nền kinh tế mới phục hồi hoàn toàn ngay cả khi chúng ta có phương pháp trị liệu hiệu quả vào mùa thu và vắc-xin trước cuối năm nay như chúng ta vẫn mong đợi. Do đó, chúng tôi hy vọng Fed và chính phủ sẽ tiếp tục cung cấp một lượng lớn các biện pháp kích thích tài khóa và tiền tệ, điều sẽ hỗ trợ nền kinh tế và giúp tăng mức độ ưa chuộng rủi ro của các nhà đầu tư.

Khi nền kinh tế cải thiện và tỷ lệ công suất hiệu dụng (capacity utilization rates) tăng lên, chúng tôi kỳ vọng lạm phát tăng trở lại từ mức thấp 0.5% lên đến trên 1.5%. Ngoài ra, đường cong lợi suất trái phiếu chính phủ sẽ trở nên dốc hơn khi Fed nhiều khả năng sẽ ghim mức lãi suất ngắn hạn gần 0 đến 2022 như những tín hiệu họ đã đưa ra. Rõ ràng cổ phiếu là loại tài sản của chúng tôi lựa chọn nhưng như bạn biết, không phải tất cả các cổ phiếu sẽ biến động như nhau.

Các số liệu việc làm được công bố của hai tháng qua là vô cùng đáng kinh ngạc, vượt xa mong đợi của bất cứ ai. Số việc làm khu vực phi nông nghiệp đã tăng 4.8 triệu trong tháng 6 trong khi con số này với ngành giải trí và khách sạn là 2.1 triệu; bán lẻ 740,000; các dịch vụ giáo dục và y tế là 568,000, thậm chí ngành sản xuất còn tạo ra thêm 356,000 công việc mới. Thực sự đây là một sự phản ánh rõ nét của một sự cải thiện trên diện rộng của nền kinh tế trong tháng qua. 1 điểm trừ nhỏ chính là việc thu nhập trung bình mỗi giờ và số giờ làm việc giảm trong tháng qua. Mức tăng việc làm rõ ràng đã làm tăng chỉ số niềm tin tiêu dùng tháng 6 được công bố bởi “The conference board” lên mức 98.1, 1 sự cải thiện mạnh mẽ đáng ngạc nhiên từ mức 85.9 vào tháng Năm.

Các chỉ số về môi trường kinh doanh cũng như triển vọng ngắn hạn cũng cho thấy sự cải thiện rõ rệt. Thật dễ hiểu tại sao doanh số bán lẻ và nhà ở đang hồi phục mạnh mẽ như vậy. Chỉ số PMI lĩnh vực sản xuất trong tháng 6 ghi nhận mức 52.6, cho thấy 1 sự mở rộng trong sản xuất kinh doanh, 1 sự cải thiện rõ rệt từ mức 43.1 của tháng 5. Chi tiết hơn, chỉ số về số đơn đặt hàng mới cũng tăng mạnh từ mức 31.8 vào tháng 5 lên 56.4. Tất cả những điều đó đang đưa ra tín hiệu về việc nền kinh tế đã tạo đáy, và 1 chu kỳ kinh tế mới đã bắt đầu.

Mặc dù những diễn biến về sự bùng phát của Covid-19 đã trở nên tồi tệ hơn vào tuần trước, nó không có tác động nhiều đến thị trường tài chính bởi nhiều nguyên nhân khác nhau: tỷ lệ tử vong do virus đang giảm; các bác sĩ đã học được cách điều trị virus tốt hơn; và ngày càng xuất hiện những tin tức tích cực về phương pháp điều trị và vắc-xin. Các bang chứng kiến sự bùng phát trở lại của dịch cũng đã làm chậm lại hoặc tạm dừng việc mở cửa nền kinh tế, đồng thời cũng đã đưa ra quy định bắt buộc đeo khẩu trang cũng như giãn cách xã hội. Số ca lây nhiễm ở những bang này được kỳ vọng sẽ đạt đỉnh trong một vài tuần tới. Đó sẽ là tin tức đáng hoan nghênh.

Tuần trước, Gilead (NASDAQ: GILD) đã cho biết rằng họ sẽ có hơn 500,000 liều Remdesivir có sẵn vào tháng 9 và nhiều triệu tiếp theo cho đến cuối năm. Chúng tôi cũng biết rằng Regeneron cũng đang có những bước tiến lớn trong lĩnh vực này. Tuy nhiên, ngôi sao của tuần qua chính là Pfizer (NYSE: PFE) khi đã tiết lộ những dữ liệu đầy hứa hẹn và chi tiết về một thử nghiệm của một trong những loại vắc-xin COVID-19 của họ. Công ty dự kiến sẽ đưa ra kết luận về tính hiệu quả của sản phẩm thử nghiệm giai đoạn 3 vào tháng 9 và sẽ có hàng trăm triệu sản phẩm sẵn sàng lên kệ vào năm tới. Chúng tôi hy vọng sẽ nghe nhiều tin tức tích cực hơn về phác đồ điều trị hiệu quả cũng như vắc-xin trong những tuần tới. Triển vọng kinh tế của chúng tôi cho năm 2021 sẽ mạnh mẽ hơn một khi phương pháp trị liệu hiệu quả được phổ biến rộng rãi vào mùa thu, cũng như việc vắc-xin sẽ sớm được tung ra thị trường. Đó là kỳ vọng hiện tại của chúng tôi mặc dù không được phản ánh đầy đủ trong dự báo năm 2021 của chúng tôi.

Tuần trước, chủ tịch Fed Powell và Bộ trưởng Tài chính Mnuchin đã trải qua phiên điều trần trước Ủy ban Dịch vụ Tài chính Hạ viện. Tất cả đều đồng tình về sự cần thiết phải tiếp tục thực hiện các biện pháp kích thích tiền tệ, cũng như đưa ra các chương trình hỗ trợ bổ sung của chính phủ. Powell cho biết rằng ông đã ngạc nhiên rằng nền kinh tế đã bắt đầu hồi phục quá sớm và với sức mạnh như vậy. Chúng tôi hoàn toàn mong đợi Trump và Quốc hội sẽ thống nhất về 1 gói hỗ trợ đủ lớn để thay thế đạo luật Cares trước khi nó hết hạn vào ngày 31 tháng 7. Cả Fed và chính phủ được dự báo sẽ vẫn làm mọi thứ có thể cho đến năm 2022 bất kể ai được bầu làm Tổng thống vào tháng 11 tới.

Mặc dù hầu hết các học giả đều đang dự đoán rằng Biden sẽ thay thế Trump, chúng tôi tin tưởng rằng khoảng cách trong cuộc thăm dò sẽ dần thu hẹp nếu nền kinh tế và các thông tin về coronavirus được cải thiện từ giờ đến mùa thu. Mặc dù chúng tôi thích kế hoạch kinh tế của Trump hơn là của Biden, chúng tôi lại khá ủng hộ chương trình nghị sự xã hội và sự hiện diện điều hành của ông Biden so với ông Trump. Bất kể ai thắng trong tháng 11, chúng ta chắc chắn sẽ không thể thấy nhiều thay đổi trong các chương trình kích thích tài khóa và tiền tệ cho đến khi nền kinh tế đã phục hồi hoàn toàn, điều rất có thể sẽ không xảy ra cho đến cuối năm 2022.

Ngoài ra, chúng tôi nhận định tỷ lệ thất nghiệp sẽ duy trì ở mức cao trong nền kinh tế bình thường mới, điều có thể sẽ ngăn chặn việc tăng thuế doanh nghiệp vào năm 2021 như Biden muốn làm. Bất kể ai thắng trong tháng 11, chúng tôi hy vọng chính phủ sẽ thông qua dự luật cơ sở hạ tầng vào năm tới để kích thích tăng trưởng và đáp ứng những nhu cầu cấp thiết thực tế.

Tổng hợp thị trường

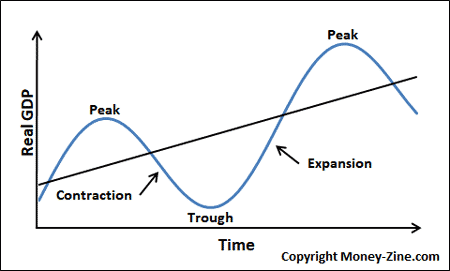

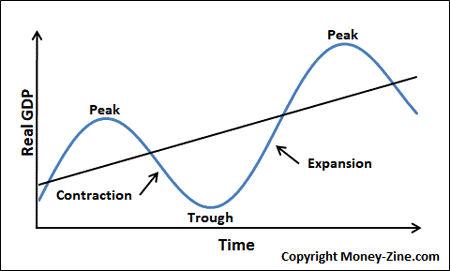

Thị trường tài chính tiếp tục thách thức những nhà đầu tư kỳ vọng thị trường chứng khoán đã tạo đỉnh hay ít nhất đang trông chờ 1 con sóng điều chỉnh. Mặc dù thực tế thị trường được hỗ trợ mạnh mẽ bởi 1 lượng thanh khoản khổng lồ được Fed tạo ra cùng với những gói hỗ trợ tài khóa quyết liệt của chính phủ, có vẻ như nền kinh tế cũng đang thực sự cho thấy những chuyển biến tích cực. Có thể nhìn thấy 1 sự hình thành khá rõ của 1 chu kỳ kinh tế: nền kinh tế suy yếu (do đại dịch); Fed nới lỏng mạnh mẽ, chính phủ cắt giảm thuế hoặc tung ra các gói kích thích tài khóa; nền kinh tế từ từ chạm đáy sau đó dần phục hồi trở lại.

Hãy nhớ rằng Fed sẽ vẫn làm mọi thứ có thể nhằm ghìm lãi suất trong ít nhất 2 năm tới đồng thời tiếp tục cung cấp thanh khoản ngay cả khi nền kinh tế dần phục hồi. Ngoài ra, chính phủ nhiều khả năng sẽ thông qua 1 số chương trình kích thích tài khóa bổ sung với mục tiêu chính nhằm kích thích tiêu dùng như các chương trình xây dựng cơ sở hạ tầng, Liệu chúng ta có thể chứng kiến nền kinh tế tăng trưởng quá nóng, hay chí ít là tỷ lệ lạm phát gia tăng 1 cách đáng kể? Cũng không loại trừ khả năng này, tuy nhiên theo tôi xác suất xảy ra là rất thấp bởi điều kiện nền kinh tế bình thường hậu đại dịch sẽ khác rất nhiều so với những gì chúng ta đã chứng kiến trước đây.

CBO dự báo mức sụt giảm GNP Hoa Kỳ năm 2020 ở mức 5.9%, trước khi phục hồi 4.8% trong năm 2021. Ngoài ra, năm 2020 cũng ghi nhận tỷ lệ thất nghiệp 10.5%, sau đó sẽ cải thiện trong năm 2021, tuy nhiên vẫn duy trì tại 1 mức cao 7.6%. Tại sao? Các tập đoàn sẽ tiếp tục hạn chế chi phí bán hàng và quản lý (S,G&A) cũng như chi phí tuyển dụng vì họ đã thấy rằng họ có thể duy trì 1 đầu ra ổn định, thậm chí cao hơn, với ít nguồn lực hơn mà không bị giảm năng suất ngay cả khi các nhân viên buộc phải làm việc tại nhà do đại dịch. Tại sao? Tất cả bắt nguồn từ những tiến bộ công nghệ như video conferencing cho các cuộc họp nội bộ và bên ngoài. Chỉ cần tưởng tượng những khoản tiết kiệm chi phí đáng kể từ nhu cầu không gian ít hơn, nhu cầu đi lại và giải trí ít hơn. Chúng tôi hy vọng mức biên lợi nhuận hoạt động của các doanh nghiệp sẽ cải thiện trong điều kiện bình thường mới, điều lịch sử đã chứng minh giúp ích rất nhiều cho các cổ phiếu.

Điểm mấu chốt là chúng tôi hy vọng môi trường kinh tế sẽ duy trì thuận lợi cho các loại hàng hóa công nghiệp, vàng, cùng với các tài sản rủi ro, đáng chú ý nhất là chứng khoán. Chúng tôi không hứng thú với việc sở hữu trái phiếu với bất kỳ kỳ hạn nào dài hơn ba năm vì chúng tôi thấy triển vọng lạm phát tăng lên khi nền kinh tế phục hồi và đường cong lợi suất sẽ trở nên dốc hơn bất chấp hành động của Fed để đè bẹp nó.

Trong thời gian tới, chúng tôi sẽ tiếp tục duy trì tỷ trọng lớn trong danh mục đầu tư đối với các cổ phiếu công nghệ, những sự lựa chọn đã cứu rỗi chúng tôi trong thời kỳ đại dịch và nhiều khả năng sẽ vẫn tăng trưởng tốt khi một trạng thái mới của nền kinh tế được thiết lập. Ngoài ra, chúng tôi cũng đang nắm giữ cổ phiếu của những doanh nghiệp được hưởng lợi từ việc người dân tích cực hoạt động ngoài trời cũng như làm việc tại nhà do đại dịch. Chúng tôi cũng cân nhắc việc mua vào 1 số cổ phiếu doanh nghiệp tăng trưởng phỏng thủ có tỷ lệ cổ tức trên mức trung bình với tốc độ tăng bền vững. Ngược lại, chúng tôi sẽ tránh xa các doanh nghiệp có nhu cầu duy trì yếu do đại dịch, bởi đơn giản mức lợi nhuận tiềm năng khi nắm giữ chúng đơn giản không đáng so với mức rủi ro phải đối mặt.