Làm sao để dự báo "bong bóng" trên thị trường chứng khoán?

Dự báo về một “bong bóng” trong nền kinh tế có thể là không khả thi, nhưng nó có tiềm năng sinh lời vô cùng hấp dẫn. Do đó, các nhà quản lý quỹ cảm thấy chẳng có ý tưởng thay thế nào tốt hơn việc "xác định bong bóng thị trường" khi mà cổ phiếu ngành công nghệ tiếp tục đà tăng bất chấp điều kiện thực tế.

Vậy làm sao để xác định“bong bóng”?

Trước khi đến với chủ đề này, tôi sẽ có một số cảnh báo. Việc dự báo "bong bóng thị trường" là một việc làm a) đầy mạo hiểm và b) gần như bất khả thi nhưng c) sẽ cực kỳ sinh lời nếu bạn làm đúng cách. Đây hiếm khi là một ý tưởng giao dịch tốt. Nhưng đối với chuyên gia quản lý quỹ chuyên nghiệp, hiện tại không nhiều ý tưởng để lựa chọn.

Có rất nhiều sự khác biệt giữa tình hình kinh tế hiện tại so với bong bóng "Dot com" năm 2000. Có lẽ sự khác biệt lớn nhất là thanh khoản. Năm 2000, Fed đã rút hết thanh khoản khỏi thị trường sau khi nhận thức rõ vấn đề “Y2K”. Hiện tại, thị trường đang đối mặt với những rủi ro rõ ràng hơn so với 20 năm trước, và đại dịch Covid-19 tiếp tục gây áp lực lớn tới thị trường.

Điểm chung của thị trường hiện tại so với năm 2000 là sự gia tăng vượt trội của các cổ phiếu ngành công nghệ, kèm theo bằng chứng về sự điên rồ của thị trường. 20 năm về trước, nếu các nhà đầu tư dù điên rồ cũng chỉ mua cổ phiếu của một công ty chưa tạo ra doanh thu và chưa tính đến lợi nhuận, thì ngày nay, họ thậm chí sẵn sàng giao tiền cho những công ty phá sản, và gần như chắc chắn, số tiền này sẽ được trả cho các chủ nợ.

Trong bối cảnh thị trường hiện nay, các dữ liệu về định giá hầu như không còn quan trọng. Nếu định giá thực sự có tác động tới các cổ phiếu công nghệ, chúng đã bị bán tháo từ lâu. Ngoài ra, thật kỳ lạ là cũng như năm 2000, có một số ngành trên thị trường lại không hề bị ảnh hưởng bởi cơn hưng phấn của nhà đầu tư.

Trong thời khắc khó khăn nhất, các “bong bóng” có thể trở nên khổng lồ hơn. Và điều quan trọng nhất cần phải để ý là các biểu đồ kỹ thuật, liên quan tới các bước giá trên thị trường. Trong một "thị trường bong bóng", bạn bỏ tiền ra không có nghĩa là đầu tư vào một công ty; thay vào đó bạn đang đặt cược vào những hành vi theo đám đông của các nhà đầu tư khác. Những hành vi của nhà đầu tư được phản ánh qua các mẫu hình nến và biểu đồ, chứ không phải bảng cấn đối và định giá.

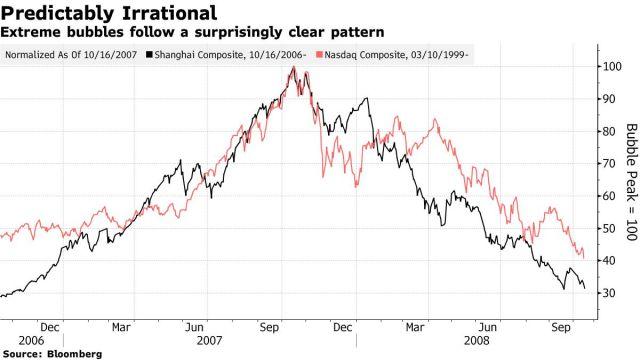

Những "bong bóng" nổi tiếng trong lịch sử lại có điểm chung giống nhau đến ngạc nhiên. Dưới đây là hai "bong bóng" trên thị trường chứng khoán lớn nhất mà tôi đã trải qua – chỉ số Nasdaq, đại diện cho các công ty công nghệ, đạt đỉnh vào tháng 3 năm 2000 và chỉ số Shanghai Composite A–share index, đạt đỉnh vào tháng 10 năm 2007. Ở đây tôi đã chuẩn hóa dữ liệu để 2 chỉ số này đạt đỉnh ở mức 100. Và sự tương đồng, cụ thể thời điểm bong bóng vỡ, xảy ra gần như cùng lúc:

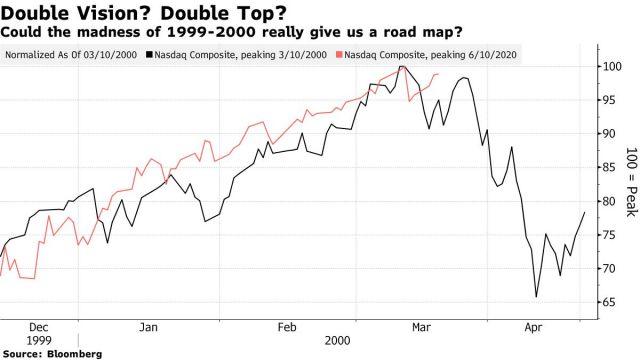

Cả 2 đều chạm đỉnh, rớt xuống rồi lại bật lên nhưng không thể về lại đỉnh cũ, và cuối cùng rơi vào xu hướng giảm dài hạn. Tiếp tục với đồ thị dưới đây, so sánh giữa sự bùng nổ cuối cùng của chỉ số Nasdaq 20 năm về trước và mức đỉnh của năm nay. Mức đỉnh đạt được ngày 10/6 sau khi được chuẩn hóa thì hoàn toàn trùng khớp với mẫu hình mức đỉnh của năm 2000. Câu hỏi đặt ra là mức đóng cửa ngày 10/06/2020 đã thực sự là đỉnh chưa? Nhưng một lần nữa, sự giống nhau không hoàn toàn là tưởng tượng:

Vậy chúng ta đã chứng kiến đỉnh của thị trường năm 2020? Tôi cũng không chắc nữa. Nhưng tôi muốn giới thiệu cách tiếp cận của Anatole Kaletsky, một người đồng nghiệp của tôi và là nhà đồng sáng lập của Gavekal Economics.

Ông chỉ ra rất nhiều điểm tương đồng giữa hai tình huống và cho thấy rằng vào thời điểm khủng hoảng trước đây, các nhà đầu tư bị ảnh hưởng rất nhiều bởi cách mà thị trường vận động quanh vùng đỉnh lúc đó. Nếu lúc ấy giá hoàn toàn phá vỡ mức cao trước đó, thì đó được xem là vùng để vào lệnh mua. Điều đó xảy ra vào mùa thu năm 1999 khi những giao dịch đầu cơ tăng lên đáng kể. Tuy nhiên khi ấy giá không thể thực sự vượt qua đỉnh cũ, tạo mô hình 2 đỉnh vào tháng Ba năm 2000, thị trường đã lao dốc không phanh. Điều này xảy ra một lần nữa trong năm đó (xem lại biểu đồ đầu tiên) - và một lần nữa, khi chinh phục đỉnh không thành công sẽ liền dẫn tới đà bán tháo ồ ạt của các nhà đầu tư.

Dưới đây là những kết luận của Kaletsky, mà tôi hoàn toàn tán thành:

Vào thứ Tư ngày 10/6, chỉ số Nasdaq Composite đã vượt qua 2% so với mức cao trước đại dịch là 9817, được thiết lập từ 19/02, nhưng sau đó đã giảm mạnh. Nếu Nasdaq tiếp tục tăng vượt mức 10,000 điểm, lịch sử sẽ cho thấy một thị trường tăng giá sẽ tiếp tục và cổ phiếu của nhiều công ty không có giá trị nội tại sẽ tăng vọt lên mức khó tin. Mặt khác nếu sự bùng nổ điên rồ trên Nasdaq tạo mô hình 2 đỉnh, "bong bóng chứng khoán" hậu Covid có thể "xì hơi" rất nhanh chóng và chỉ số sẽ quay lại kiểm tra mức đáy hồi tháng Ba. Vậy đâu sẽ là kết quả? Tôi không chắc về câu trả lời, nhưng tôi chắc chắn rằng tâm lý thị trường, chứ không phải chính sách tiền tệ hay dữ liệu kinh tế, sẽ là quyết định câu trả lời.

Tới đây, nhiều bạn đọc sẽ không thích cách tôi thừa nhận rằng “tôi không chắc” hay “tôi không biết” điều gì sẽ xảy ra và trích dẫn bình luận của một đồng nghiệp cũng không chắc về tương lai. Vì thế chúng ta sẽ phân tích kỹ hơn về vấn đề này.

Bình thường, khi chúng ta phòng vệ rủi ro, chúng ta phòng vệ khả năng chúng ta sai. Nếu chúng ta rất rất thông minh, chúng ta sẽ hầu như không cần phòng vệ. Và cho dù nếu chúng ta sai lầm tin rằng chẳng có "bong bóng" trên thị trường chứng khoán, thì thật may mắn là cái giá bỏ ra cho việc phòng vệ rủi ro cho sai lầm đó lại không quá đắt đỏ.

Các nhà đầu tư cá nhân đang đổ tiền vào những cổ phiếu small – cap, ngay cả khi nội tại công ty rất tệ hại. Chúng là những công ty nhỏ với cổ phiếu kém thanh khoản và đã bị bán xuống, vì vậy những tin tức tiêu cực đã phản ánh xong vào giá (điều này không hỗ trợ bảo vệ bạn khỏi rủi ro các công ty này sẽ phá sản, nhưng ít nhất giúp bạn tránh khỏi tình trạng thông tin bất cân xứng khi mua cổ phần của một công ty tồi tệ trong giai đoạn bong bóng). Trong giai đoạn bong bóng kéo dài nhiều tháng, những cổ phiếu như vậy sẽ tăng giá rất nhiều. Điều đó có nghĩa rằng các bạn chỉ cần nắm giữ một lượng vừa đủ cổ phiếu của các công ty này cũng đủ sức "gánh team" danh mục của bạn.

Nếu Nasdaq tăng mạnh trong vài ngày tới và không lặp lại mô hình 2 đỉnh như năm 2000 thì có lẽ bạn nên bình tĩnh và đặt số tiền nhỏ vào những cổ phiếu small-cap (và hãy chuẩn bị sẵn sàng bán khi mô hình 2 đỉnh xuất hiện). Nếu mô hình đó dược hình thành, sẽ không hợp lý khi giữ lại những cổ phiếu đó trong danh mục.

Các bạn có thể đúng khi cho rằng tôi mất trí. Mà thực ra thì đúng là chỉ có những người mất trí mới đang đẩy giá cổ phiếu ở thời điểm hiện tại. Vì vậy, hãy cẩn thận với những quyết định.