[Kiến thức thực chiến] Làm thế nào để xác định được đáy của thị trường?

Điểm then chốt phải ghi nhớ về các mức đáy của thị trường là chúng chỉ có thể chắc chắn khi nhìn lại quá khứ. Việc biết được thị trường đã chạm đáy sẽ cho người ta sự tự tin rằng một thị trường bullish mới đã bắt đầu. Trong bài viết này, chúng tôi sẽ chỉ ra một số tín hiệu chính để theo dõi khi ta đi tìm đáy của thị trường.

Thị trường chính thức giảm giá

Trong suy nghĩ phổ biến, một thị trường được gọi là “bearish” khi mà nó đã giảm 20%. Một thị trường chính thức chuyển sang xu hướng "bearish" là điều kiện cần nhưng chưa đủ để các nhà đầu tư vào lệnh mua. Nhìn chung, khi thị trường giảm 20% trong giai đoạn kinh tế suy thoái, khả năng cao là nó sẽ tiếp tục giảm nhiều hơn nữa. Và trên thực tế, đó chính xác là những gì đã xảy ra trong khoảng thời gian năm 2000-2002 và trong năm 2008-2009. Một sự sụt giảm mạnh là một yếu tố thiết yếu tạo nên các món đầu tư giá hời và là thời điểm tốt nhất để mua.

Một lý do khiến việc trên thị trường chứng khoán giảm mạnh lại mang đến cơ hội mua vào tuyệt vời là bởi trong dài hạn các thị trường đã có xu hướng tăng trở lại được minh chứng qua nhiều thập kỷ. Ngay cả trong thị trường bearish kéo dài dai dẳng những năm thập niên 1970, các đợt giá giảm mạnh thường dẫn đến việc định giá rẻ các cổ phiếu và do đó dẫn tới sự phục hồi trong kỳ vọng của nhà đầu tư. Thị trường thường diễn biến theo chu kỳ kinh doanh, các pha thoái trào và suy giảm trong hoạt động kinh tế nói chung thường kéo dài từ 6 đến 12 tháng.

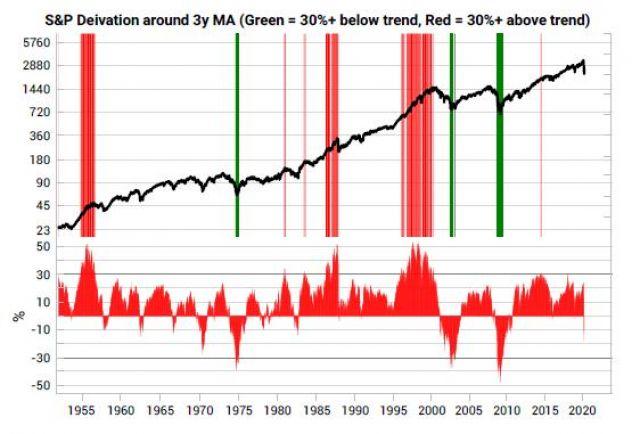

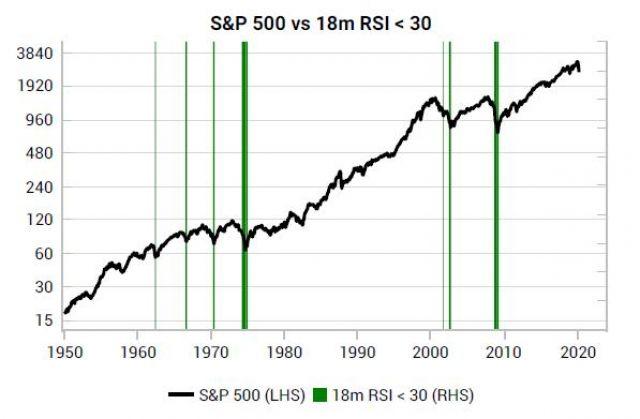

Biểu đồ sau đây cho thấy rằng bất cứ khi nào thị trường giảm hơn 30% so với đường trung bình động 3 năm, đó thường là cơ hội mua rất tốt. Những độ lệch lớn so với xu hướng trên thị trường chứng khoán mang đến những cơ hội mua và bán tốt.

Niềm tin tiêu dùng giảm sút

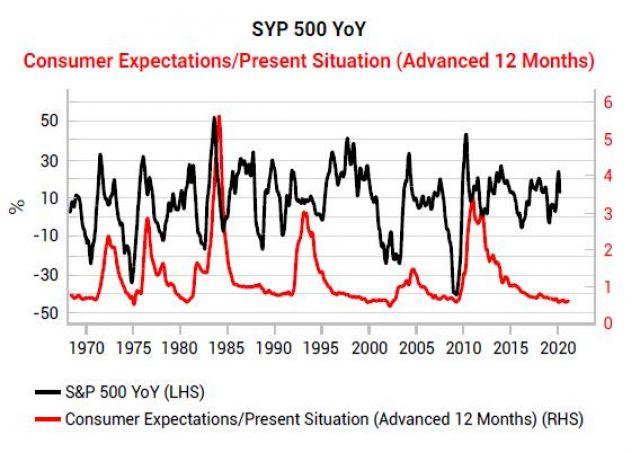

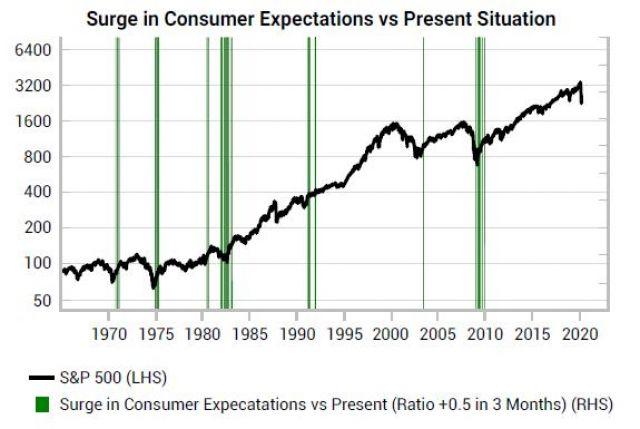

Howard Marks (đồng sáng lập và đồng chủ tịch Công ty quản lý vốn Oaktree) từng nói rằng giá rẻ và tin tốt hiếm khi đến cùng nhau. Cũng giống như vậy, cơ hội mua chứng khoán tuyệt vời chẳng mấy khi xảy ra khi tất thảy mọi người đều có tâm trạng lạc quan và niềm tin của người tiêu dùng ở mức cao. Thời điểm mua cổ phiếu tốt là khi niềm tin của người tiêu dùng đã giảm mạnh. Tuy nhiên, bạn thậm chí có thể dò được một đáy còn tốt hơn và tín hiệu mua đảo chiều bằng cách xem xét tỷ lệ [Kỳ vọng tiêu dùng/Điều kiện hiện tại]. Khi mọi người đang phải khốn khổ nhưng nghĩ rằng mọi thứ sẽ trở nên tốt hơn trong tương lai, đó thường là đáy của thị trường. Như bạn có thể thấy, sự gia tăng trong tỷ lệ [Kỳ vọng tiêu dùng/Điều kiện hiện tại] đã dẫn dắt đà tăng của chỉ số S&P 500.

Khu vực sản xuất thu hẹp

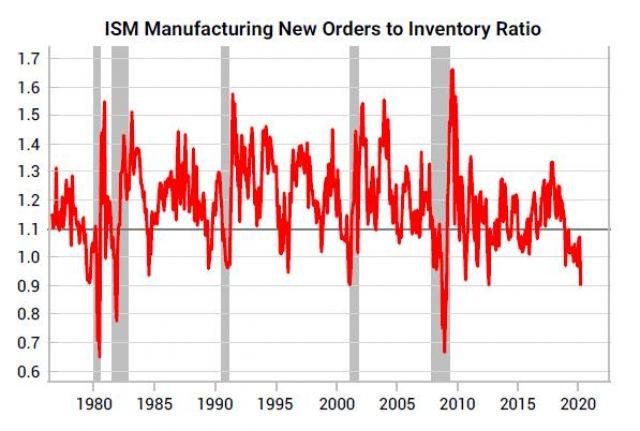

Tương tự, tin tức xấu khi nói đến nền kinh tế thường là tin tốt cho thị trường. Chỉ số Quản lý thu mua (PMI - Purchasing Manager's Index) từ Viện quản lý cung ứng dựa trên dữ liệu được tổng hợp từ các nhà quản lý mua và cung ứng trên toàn quốc. Khi Chỉ số PMI cho thấy sản xuất đang bị thu hẹp (mức dưới 50), nền kinh tế thường ở trong tình trạng tăng trưởng chậm. Nếu nó giảm xuống dưới 45, sự chậm lại này thường kết thúc bằng một cuộc suy thoái, và điều đó hay dẫn đến một cơ hội mua trong thị trường chứng khoán.

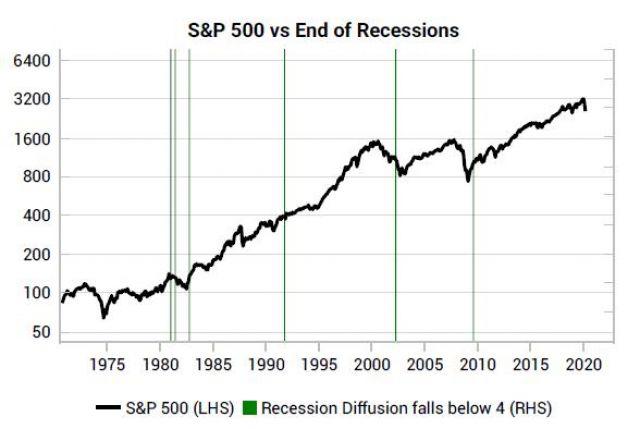

Suy thoái chính thức xảy ra

Đối với cuộc suy thoái năm 2007-2009, sự kiện này đã được Cục Nghiên cứu Kinh tế Quốc gia (NBER) chính thức tuyên bố vào tháng 12 năm 2008. Vào giai đoạn đó, suy thoái đã một năm tuổi và đáy thị trường chứng khoán chỉ còn cách ba tháng nữa. Thông báo chính thức về suy thoái có xu hướng là một chỉ báo chậm (lagging indicator). Bạn nên là người mua của thị trường khi suy thoái chính thức được công bố bởi NBER. Như có thể thấy từ biểu đồ sau, các đường màu xanh lá cây biểu thị sự kết thúc của một cuộc suy thoái. Những điều này hầu như luôn xảy ra ở gần đáy của thị trường.

NBER đã nhanh một cách bất thường trong lần này, tuyên bố sớm vào đầu tháng 6 Hoa Kỳ đã chính thức rơi vào một cuộc suy thoái vào tháng 2 năm 2020.

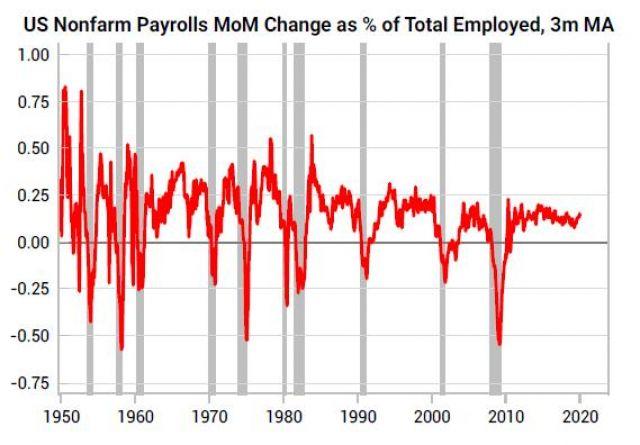

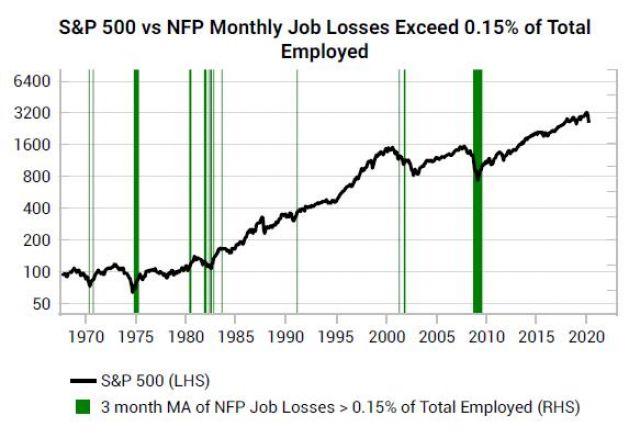

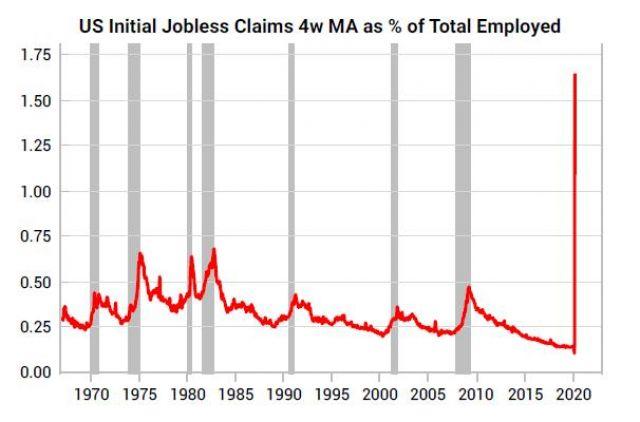

Hơn nữa, trong lịch sử, khi bạn nhìn thấy sự tăng mạnh trong số việc làm mất đi và lượng tăng lớn của hồ sơ xin trợ cấp thất nghiệp, thị trường thường đã gần với đáy.

Tín hiệu mua tiềm năng trong Chỉ báo Coppock (Coppock Guide)

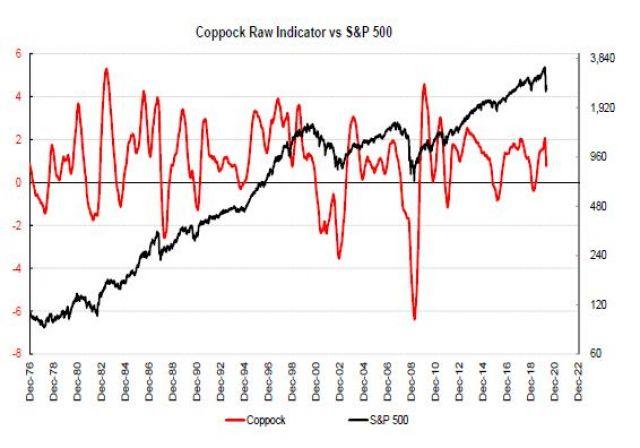

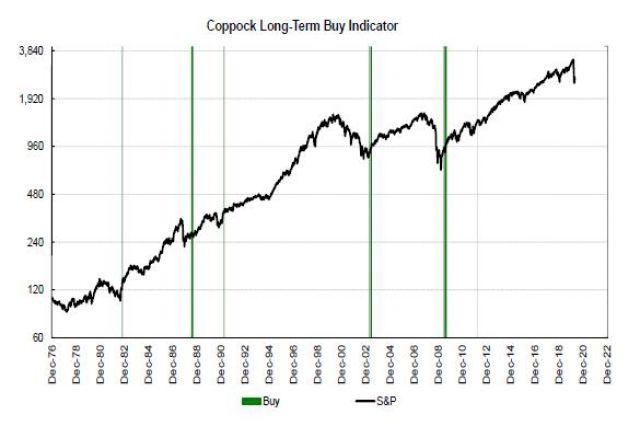

Công cụ kỹ thuật ít được biết đến này ban đầu được phát triển vào năm 1962 bởi Edwin S. Coppock. Theo tính toán, Chỉ báo (hay Đường cong) Coppock là một bộ chỉ báo dao động động lượng (Momentum Oscillator); nhưng nói một cách đơn giản hơn, nó được mô tả là một chiếc máy khí áp đo tâm lý của thị trường. Theo cách khác, khi tâm lý nhà đầu tư bắt đầu thay đổi, Chỉ báo Coppock sẽ đảo chiều. Giá trị trong lịch sử của nó nằm ở việc xác định mức đáy thị trường (thường thì sẽ là quá sớm để báo hiệu cho đỉnh của thị trường).

Mặc dù tính toán của Coppock rất phức tạp, nhưng để hiểu nó thì không hề khó. Khi chỉ dẫn này giảm xuống còn “0”, sự tăng đảo chiều tiếp theo hầu như luôn báo hiệu sự bắt đầu của một thị trường bullish mới. Được đánh dấu bởi đường kẻ sọc, đó là một xu hướng tăng trong Chỉ báo Coppock này (từ “0” hoặc bên dưới) đã xác nhận mọi cơ hội mua lớn trong vòng 85 năm qua.

Chỉ báo Coppock chưa có gì đặc biệt vào thời điểm hiện tại, nhưng khi mà nó được “trigger”, đó sẽ là tín hiệu mua dài hạn rất đáng tin cậy. Chúng tôi đã lưu ý với khách hàng của mình vào cuối tháng 5 năm 2009 rằng tín hiệu đã được kích hoạt và động thái duy nhất nên thực hiện với thị trường là “mua” (S&P đã giảm hơn 30% so với mức thấp tại thời điểm đó, nhưng nó đã tăng thêm tới 300% trong 11 năm tiếp theo)

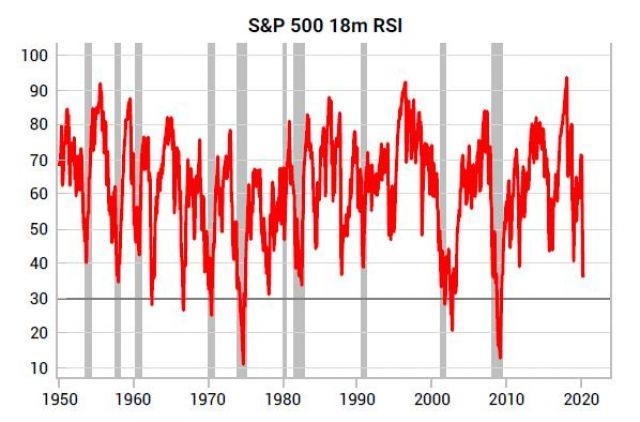

Một chỉ báo chủ đạo khác mà chúng tôi nhìn vào trên phương diện phân tích kỹ thuật đó là Chỉ số sức mạnh tương đối (RSI – Relative Strength Index) cho thị trường chứng khoán. Chỉ số này cũng được kích hoạt cùng lúc với đáy và tăng đảo chiều của Chỉ báo Coppock

Thật thú vị, nếu nhìn lại 25 năm vừa qua, bạn sẽ thấy cứ mỗi khi chỉ số VIX ở trên mức 30 trong vòng 3 tháng trở lên, điều này luôn dẫn tới đà tăng mạnh. Mua từ hoảng loạn và sợ hãi và bạn sẽ được đền đáp xứng đáng. Đối với trường hợp của năm 2002 và 2009, nó đã đánh dấu đáy của thị trường bearish. Vào năm 1998 và 2011, nó cũng đánh dấu mức đáy tạm thời trong xu hướng tăng của thị trường.

![[Kiến thức thực chiến] Làm thế nào để xác định được đáy của thị trường?](https://dubaotiente.com//images/upload/ducnguyen/07102020/bottom-fish-0315.jpg)