Hợp đồng hoán đổi lãi suất

Anh Tùng, CFA

Senior Analyst

Hãy cùng tìm hiểu một trong những loại hợp đồng hoán đổi được sử dụng nhiều nhất bởi các tổ chức tài chính.

Hợp đồng hoán đổi lãi suất (interest rate swaps) là hợp đồng hoán đổi mà hai bên tham gia hợp đồng đồng ý trao đổi các khoản thanh toán định kỳ dựa trên cùng một tài sản cơ sở và hai loại lãi suất khác nhau được xác định từ ngày tham gia hợp đồng, trong đó có một lãi suất thả nổi.

Loại hợp đồng hoán đổi lãi suất phổ biến nhất là hợp đồng hoán đổi lãi suất đơn giản (plain vanilla interest swaps), với một bên thanh toán lãi suất cố định, và một bên thanh toán lãi suất thả nổi. Nếu 2 bên cùng thanh toán lãi suất thả nổi, khi đó hợp đồng này được gọi là hợp đồng hoán đổi cơ sở (basis swaps).

Hợp đồng hoán đổi lãi suất có một số thông tin cơ bản bao gồm:

- Kỳ hạn: là thời gian hợp đồng hoán đổi có hiệu lực.

- Tài sản cơ sở: Đây là số tiền mà hai bên trao đổi với nhau vào thời điểm bắt đầu hợp đồng và kết thúc hợp đồng, và được sử dụng để tính toán các khoản thanh toán dựa theo lãi suất được thỏa thuận trong hợp đồng. Thông thường, tài sản cơ sở của một hợp đồng hoán đổi lãi suất là như nhau đối với 2 bên tham gia hợp đồng, do đó sẽ không phát sinh bất cứ một dòng tiền nào kể từ thời điểm tham gia hợp đồng. Tài sản cơ sở trong trường hợp này chỉ đóng vai trò danh nghĩa (notional principle) và chỉ được sử dụng để xác định các khoản thanh toán định kỳ.

- Lãi suất: Đối với hai chủ thể của hợp đồng, họ sẽ phải chi trả hai loại lãi suất khác nhau. Trong đó có một bên luôn phải thanh toán lãi suất thả nổi, bên còn lại có thể thanh toán lãi suất cố định hoặc lãi suất thả nổi, được xác định từ ngày tham gia hợp đồng.

- Lãi suất thả nổi (floating rate) là một hàm số của một loại lãi suất trên thị trường (gọi là lãi suất tham chiếu – reference rate). Lãi suất tham chiếu phổ biến nhất là LIBOR kỳ hạn 3 tháng, hoặc ít phổ biến hơn là kỳ hạn 1 tháng hoặc 6 tháng, ngoài ra, lợi suất trái phiếu chính phủ cũng có thể được sử dụng. Khi đó, lãi suất thả nổi có thể được quy định là bằng LIBOR + 2%, LIBOR – 1%,…

- Lãi suất cố định (fixed rate) là lãi suất không thay đổi trong suốt kỳ hạn của swaps.

Như vậy, một hợp đồng hoán đổi lãi suất có thể tương đương với 2 giao dịch riêng biệt: Bên A cho bên B vay với khung lãi suất x%, còn bên B cũng cho bên A vay với khung lãi suất y%. Hoặc cũng có thể coi là, bên A phát hành trái phiếu và bán cho bên B với lãi suất x%, bên B cũng bán trái phiếu cho bên A với lãi suất y%.

Hợp đồng hoán đổi lãi suất đơn giản

Đây là hợp đồng hoán đổi lãi suất phổ biến nhất, theo đó một bên đồng ý thanh toán lãi suất thả nổi, một bên thanh toán lãi suất cố định vào các ngày thanh toán định kỳ. Tên tiếng Anh gọi là plain vanilla interest swaps (ám chỉ loại swaps lãi suất này là đơn giản) hoặc fixed-for-floating interest swaps.

Ví dụ: Hai bên A và B đồng ý tham gia một hợp đồng hoán đổi, trong đó tài sản cơ sở của cả hai bên đều là $100,000, kỳ hạn 3 năm. Vào cuối mỗi năm, bên A thanh toán cho bên B lãi suất cố định 5%, còn bên B thanh toán cho bên A lãi suất thả nổi bằng LIBOR 3 tháng + 2%.

Vào cuối năm thứ nhất, giả sử lãi suất LIBOR 3 tháng khi đó là 2%, khi đó A sẽ thanh toán cho B lãi suất 5%, tương đương với số tiền $100,000 × 5% = $5,000, còn B sẽ thanh toán cho A lãi suất 2% + 2% = 4%, tương đương với số tiền $100,000 × 4% = $4,000. Như vậy, bên A sẽ mất cho bên B $5,000 - $4,000 = $1,000, và trên thực tế cũng chỉ có bên A cần phải trả cho bên B $1,000.

Vào cuối năm thứ 2, giả sử lãi suất LIBOR 3 tháng khi đó là 3.5%, như vậy bên B sẽ phải thanh toán cho bên A một số tiền là $500 (tính toán tương tự như trên).

Vào cuối năm thứ 3, giả sử lãi suất LIBOR 3 tháng khi đó là 5%, như vậy bên B sẽ phải thanh toán cho bên A một số tiền là $2,000 (tính toán tương tự như trên).

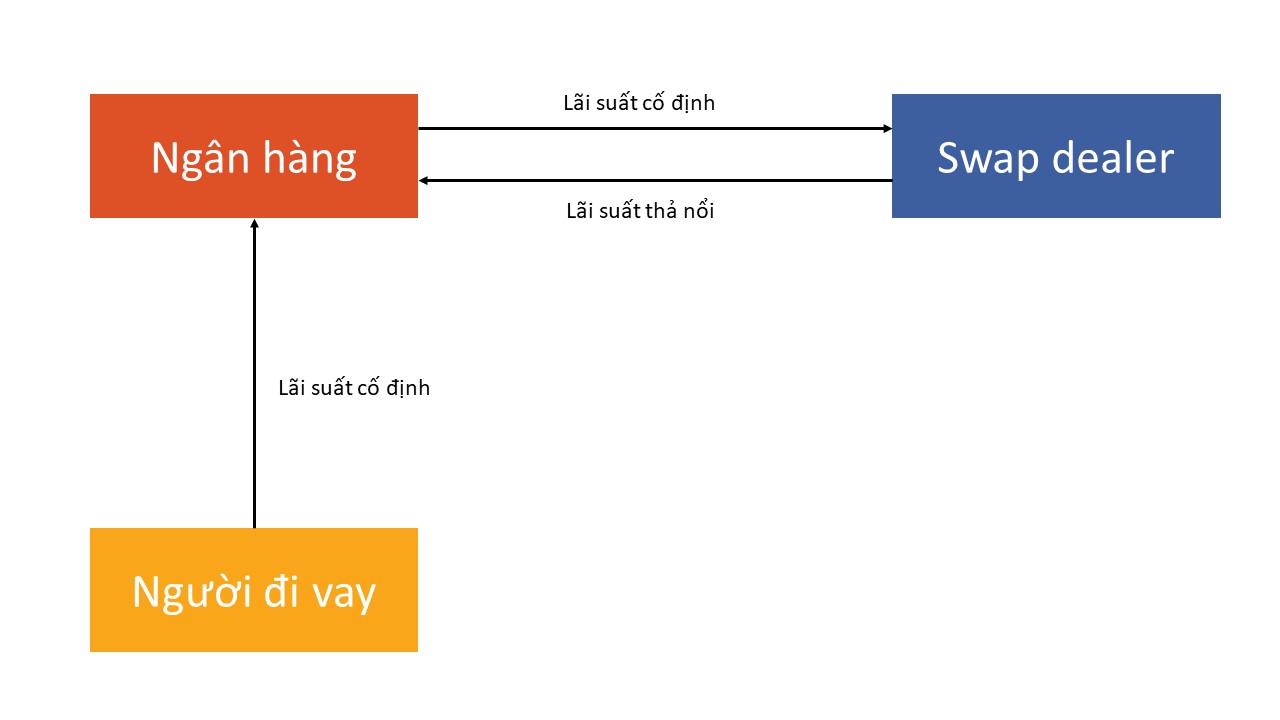

Ví dụ trên có thể được minh họa dựa trên hình dưới đây.

Mục đích

Rủi ro lãi suất luôn là một rủi ro mà các ngân hàng, người đi vay hoặc các nhà đầu tư trái phiếu có thể gặp phải (chi tiết bạn hãy xem bài viết này). Trong khi đó, các khoản vay hoặc trái phiếu có lãi suất thả nổi sẽ ít chịu rủi ro lãi suất hơn. Do đó để giảm thiểu rủi ro lãi suất, người ta sử dụng swaps lãi suất để chuyển đổi lãi suất cố định sang lãi suất thả nổi, nên một trong những mục đích của hợp đồng hoán đổi lãi suất chính là phòng hộ rủi ro. Chẳng hạn, bạn mua trái phiếu chính phủ với lãi suất 2%, bạn e ngại rằng lãi suất trong tương lai sẽ tăng lên, bạn sẽ sử dụng hợp đồng hoán đổi để trả lãi suất 3% cố định và nhận về lãi suất thả nổi bằng LIBOR 6 tháng. Thông thường, những tổ chức tham gia giao dịch swaps sẽ là các tổ chức tài chính lớn, họ sử dụng swaps nhiều để phòng hộ rủi ro lãi suất, cũng như những swap dealer, họ đóng vai trò là môi giới hoặc trực tiếp tham gia swaps với một tổ chức tài chính.

Ví dụ ngân hàng phòng hộ rủi ro lãi suất bằng swaps

Ví dụ ngân hàng phòng hộ rủi ro lãi suất bằng swaps

Hợp đồng hoán đổi cơ sở

Hợp đồng hoán đổi cơ sở (basis swaps) là hợp đồng mà hai bên đồng ý trao đổi các dòng tiền dựa trên hai loại lãi suất thả nổi khác nhau.

Ví dụ, một basis swaps quy định A thanh toán cho B lãi suất bằng LIBOR 3 tháng, B thanh toán cho A lãi suất bằng lợi suất trái phiếu chính phủ 3 tháng + 0.5%.

Hợp đồng hoán đổi cơ sở rất đa dạng về loại lãi suất, có thể như LIBOR/lợi suất như trên, hay LIBOR/LIBOR, lợi suất/lợi suất,…